特朗普一张嘴,全球股市都吓退。

过去的这个周末不安静,股民基民们都没闲着。忙着分析各路消息,准备下一步的操作。

今年,随着A股的持续上涨,关注A股的人也越来越多。但4月份以后股市并没有出现幅度较大的回调,所以不少人一直在焦急等待买入机会。

看到周末的消息,看样子下周要回调。这不,机会就来了吗!Money准备好,软件下载好,准备~走起。甚至还有人喊出,如果下跌10%,俺将全仓杀入,买买买。

那么,假设A股真的下跌10%,我们真的可以全仓买入吗?

我们都知道,要想赚钱,必须要买得便宜才行。

对于指数来说,我们通常用市盈率或市净率来分析高估还是低估,判断是否便宜。

对于整个市场来说,是否值得买入的标准则是股市与其他指标对比而言的,比如股债收益率的对比,也就是格雷厄姆指数。

今天咱就聊聊这个得到普遍认可、使用非常广泛的市场分析指标,格雷厄姆指数。

格雷厄姆是谁?

他是巴菲特的师傅,是大名鼎鼎的价值投资体系的开创者。格雷厄姆撰写的《聪明的投资者》被众多投资者视为圣经。他的投资思想在全球范围内得到广泛传播,当然也包括今天咱们要介绍的格雷厄姆指数。

格雷厄姆指数是啥?

简单地说,格雷厄姆指数就是股债收益率比:

格雷厄姆指数 = 股权投资的盈利收益率 / 市场无风险利率

咱们以前谈到过,盈利收益率是市盈率的倒数。

格雷厄姆指数中,股权投资的盈利收益率指的是股市的整体盈利收益率。市场无风险利率一般用10年期国债收益率来表示。那么,

格雷厄姆指数 = 股市的整体盈利收益率 / 10年期国债收益率

对于A股而言,我们可以使用中证全指指数(000985)来代表整个市场。这个指数将上证、深证、北证的股票都包括进去了。10年期国债收益率,我们可以用中债-十年期收益率来代表。

股债收益率比的解读

股票和债券是我们投资中接触最多的两大品种。股票是风险型投资品种,风险大,但投资好了,回报也大。债券是无风险投资品种,风险小,但回报也小。

股票和债券可以视为跷跷板的两端。长期来看,两者走势相反。股市上涨,债市下跌;股市下跌,债市上涨。

在资产配置中,股债均衡是最基本的配置思路。股票贵了,就多买债券。股票便宜了,就卖出一些债券并买入股票。

因此,股债收益率比就是一个非常实用的资产配置风向标。

股债收益率比越高,投资股票的收益率比投资债券的收益率就越高,我们就越应该投资股票。反过来,如果该比例越低,我们就应该卖出股票,购买债券。

我们可以基于格雷厄姆指数对整体市场进行估值,找出不同区间的临界值,从而为我们的投资提供依据。

格雷厄姆本人提出,当该指数大于2,即投资盈利收益率大于2倍国债收益率时,我们可以选择盈利收益率绝对值大于10%的品种进行投资。这也是捡烟蒂思想的由来。

但是,现在的情况和当时发生了很大的变化。比如,全球利率整体上不断降低,如果再用2作为临界值的话,可能买的未必便宜。

基于格雷厄姆指数的历史走势情况来做出判断,可能更加合适。

A股近10年的股债收益率比

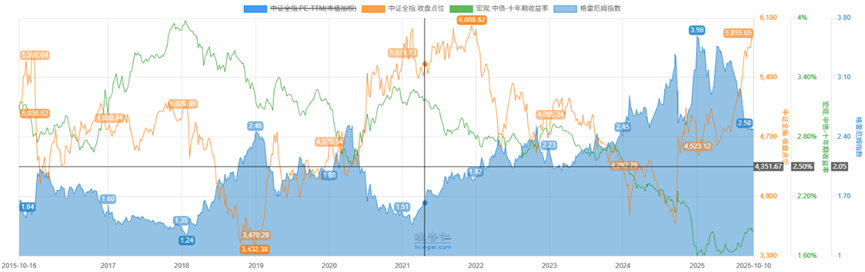

我们看一下A股近10年股债收益率比的历史走势(图1)。

显而易见, 股债收益率比(图中蓝域)与中证全指(橙色曲线)的走势是相反的。中证全指点位越高,股债收益率比越低。反之,中证全指点位越低,股债收益率比越高。

但是,我们发现,股债收益率比整体上存在向上发展的趋势,主要原因是国债收益率的持续下降(绿色曲线),但与中证全指指数的变化的关系不大。这就给我们的股市估值带来了不便。

我们可以用格雷厄姆指数的第二种方式来计算,就是股债收益率差。

格雷厄姆指数之二:股债收益率差

格雷厄姆指数的第二种计算方式是,计算股市的整体盈利收益率与10年期国债收益率的差。这种方式可以降低国债收益率的影响。

格雷厄姆指数 = 股市的整体盈利收益率- 10年期国债收益率

在该公式中,格雷厄姆指数表示的是股市投资收益率比国债收益率高多少。

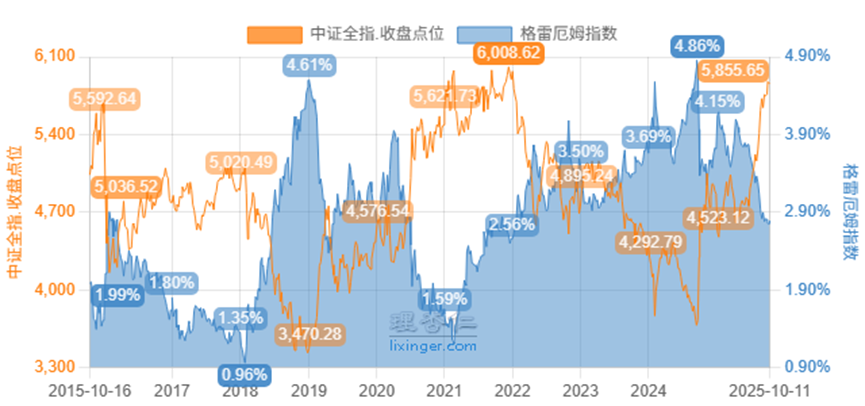

我们发现,股债收益率差在近10年内的走势相对稳定,没有出现明显的下降或上升趋势。

计算发现,股债收益率差与中证全指点位的相关系数为-0.534,远大于股债收益率比(-0.308)。

显然,用差值作为指标,对A股走势的预测性更强,也更加方便。

图2显示,近10年来,格雷厄姆指数最低是0.96%,也就是股票的收益率仅比国债收益率高0.96%。这个最低值发生在2018年1月26日,当时处在牛市的高点。接下来,就是为期1年的下跌,跌幅将近35%。

近10年中的最高值是4.86%,时间是2024年9月13日,当时中证全指仅为3681.44点,为近5年来的最低点。

基于格雷厄姆指数的A股全市场估值

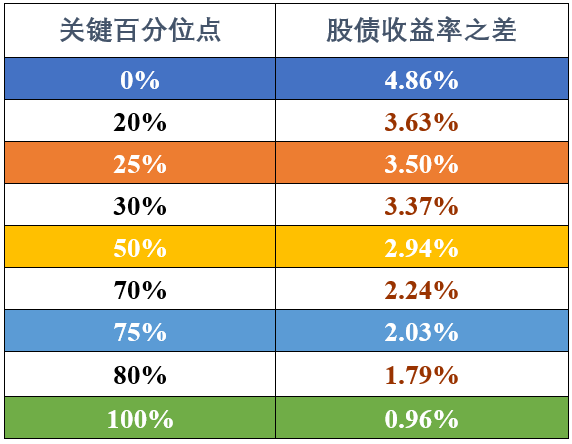

接下来我们分析A股近10年来股债收益率差,找到关键的百分位点。

利用这些百分点位数据,我们可以自行制定自己的A股投资决策体系了。

保守点,我们可以等指数跌入20%的范围之内再开始投资,对应的股债收益率差就是3.63%。如果想多一些买入机会,那就可以适当放宽买入的范围,比如指数进入30%的区间,即股债收益率差大于3.37%,就可以开始买入了。

卖出时,如果想要得到更高的收益,可以等指数涨到80%的位置开始卖出,股债收益率差为1.79%。也可以早点落袋为安,在70%的位置就开始卖出,股债收益率差为2.03%。

我们也可以分成4个区域,以25%、50%、75%的百分位点为临界点。每个人都可以根据这些数据制定自己的投资方案。

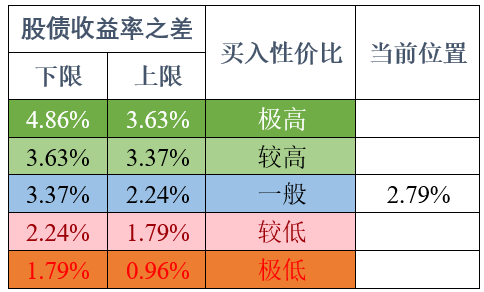

简单哥的格雷厄姆指数投资方案

简单哥将股债收益率差20%以下的范围设为买入性价比极高的区域,适合大笔买入;

20%-30%的范围设为性价比较高的区域,适合少量买入或定投;

30%-70%的范围设为买入性价比一般的区域,适合持有等待;

70%-80%的范围设为买入性价比较低的区域,适合少量卖出;

80%以上的范围设为买入性价比极低的区域,适合大比例卖出。

根据这个表格,我们可以非常容易做出交易决断了。当前A股总体上处于正常位置,此时买入的性价比一般,适合等待。

现在回到题目中的问题,如果A股整体下跌10%,我们可以买入吗?

假如A股整体下跌10%的话,格雷厄姆指数会升高至3.26%左右,百分位处于35%的位置,距离30%仍有一段距离,此时买入的性价比并不高,并不适合买入,更不适合全仓买入。

需要说明的是,估值是因人而异的,没有必须遵循的统一方案。

另外,今天开盘,A股并没有出现大幅下跌,更别谈10%了。

看来,特朗普的威力没那么大了。狼来了的故事,不管用了。

#创作扶持计划##慧投A股#