截至上周五(9月26日),伦敦现货黄金报收3,758.78美元/盎司,上周累计上涨74.13美元/盎司,涨幅2.01%。上周金价突破上行并创新高。金价最高上行至3,791.08美元/盎司,最低下探至3,683.28美元/盎司。回顾上周以来海外主要市场动态:第一次降息已经落地,本周美联储官员表态出现分歧、但整体偏鸽,后续降息预期仍然存在;此外,地缘政治风险扩大、美国政府短期面临停摆风险等因素,有望驱动金价上行;中长期美联储开启降息周期+海外宏观政策不确定性加剧+ 全球“去美元化”趋势对金价依然构成利好,可持续关注,或可考虑逢低分批布局。关注本周美国9月失业率、美国9月非农就业报告。

经济数据上,9月美国Markit制造业PMI初值降至52,略低于预期的52.2;服务业PMI为53.9,略低于预期的54;综合PMI初值为53.6,位于偏高水平。美国二季度GDP第二次修正值进一步上修0.5pp至3.8%,其中消费上修0.9pp至2.5%,投资上修1.1pp至4.4%,消费+投资增速达2.9%,显示上半年美国经济韧性强于此前预期。8月核心PCE通胀环比0.2%,持平于前值和预期;核心PCE同比维持在2.9%。9月欧元区制造业PMI49.5,低于预期的50.7;服务业PMI 51.4,高于预期的50.5。

联储委员表态分化。新任美联储理事米兰呼吁大幅降息,称年内应再降息125个基点,米兰的鸽派立场强化了更大幅度降息的预期;美联储主席鲍威尔就政策动向及经济形势表态称,就业市场下行风险增大,是促使美联储上周采取降息行动的关键原因;副主席鲍曼认为就业市场的脆弱证明有必要进一步降息;贝森特敦促联储年底前降息100-150个基点;圣路易斯、克利夫兰联储行长均表示不支持进一步下调利率。

高频数据显示美国居民消费动能维持韧性,就业市场未大规模裁员,地产数据改善。增长方面,亚特兰大联储GDPNow指示美国三季度GDP增速为3.9%。消费方面,上周实际个人消费季比折年增速的Nowcast持续上升至3.4%,Redbook零售指数显示9月美国零售同比小幅上行。就业市场方面,周度首申人数由前值23.2万人降至21.8万人,低于预期的23.5万(彭博一致预期,下同),续申人数降至192.6万人;8月WARNnotice指示企业尚未大幅裁员。地产方面,30年期固定房贷利率较前一周小幅上行至 6.3%,房贷申请量大幅回升,Redfin房屋销售量季节性走弱。

10月1日美国政府可能短暂关门。美国联邦政府的当前财年资金将于9月30日正式耗尽,美国国会需要在10月1日前通过2026财年(25年10月-26年9月)拨款法案或者短期融资法案,否则政府将关门。高盛表示,理论上,避免关门的最后机会出现在9月29日参议院复会后,届时如果民主党改变立场,可以通过众议院已批准的延期法案。据华泰估算,美国政府平均关门一周对当季GDP的拖累约为0.1pp。政府关门对GDP短期内带来冲击,但政府重新开放后大部分损失会回补;若关门持续时间较长或特朗普政府借机永久性裁员,冲击或将加大。政府关门过长或将影响一系列经济数据的发布,但基准情形下预计不会改变联储10月会议继续降息的判断。

地缘冲突持续。俄乌双方未见缓和迹象,陷入长期消耗战;中东地区形势复杂,因伊朗核问题与能源博弈持续紧张;俄美军机在阿拉斯加附近发生对峙;美国对全球多国加征高关税并带来政策高度不确定性。

周点评:本周黄金继续上行趋势,金价突破新高。第一次降息已经落地,尽管本周美联储官员表态出现分歧、但整体偏鸽,后续降息预期仍然存在;近期地缘政治风险扩大,俄罗斯和北约、以色列和中东相关冲突加剧;另外,美国政府短期或面临停摆风险。短期看金价受到多因素驱动有望上行;中长期“美联储开启降息周期+海外宏观政策不确定性加剧+ 全球去美元化趋势”对于金价构成一定支撑,或可考虑逢低分批布局。

特朗普的政策主张来看,关税对通胀影响尽管避免了极端情形,但由于“基础关税”已经普遍加征,目前的关税税率仍然高于之前,激进的关税政策依然放大了美国经济陷入“通货膨胀与经济停滞并存”的“滞胀”风险。同时政策的反复加剧了市场不确定性,对于金价也有一定支撑。特朗普“逆全球化”关税政策主张也可能会一定程度上促进央行购金趋势。

此外近期特朗普签署稳定币GENIUS法案。美国政府合法化稳定币可能对于美元信用产生持续影响,进而对于金价有一定影响。2025年初白宫发布行政命令,明确将“促进合法且可信的美元稳定币在全球的发展”作为维护美元地位的政策措施之一;且法案要求稳定币发行方100%储备美元或短期美债,有望短期缓解美债的流动性风险。逻辑上分析,若稳定币的发展有效支撑美元信用,分流黄金对冲主权货币贬值风险的需求,对黄金可能有一定利空影响;但若在稳定币发展进程中出现预期之外的信用风险(例如2022年算法稳定币曾出现崩盘风险),则可能推高全市场风险溢价,对黄金构成利好。可持续关注后续发展历程及相应影响。

长期看,货币超发及财政赤字货币化背景下,美元信用体系受到挑战;加上全球地缘动荡频发推动资产储备多元化,黄金作为安全资产的需求持续提升。全球“去美元化”的趋势使得黄金有望成为新一轮定价锚,使得贵金属有望具备上行动能。央行购金趋势仍在持续,中国央行公布最新黄金储备数据显示,8月末黄金储备7,402万盎司,环比继续增加6万盎司,这是中国央行连续第十个月增持黄金。后续可持续关注地缘政治形势、全球宏观经济走势及全球央行购金情况。关注本周美国8月PCE、核心PCE物价指数同比及环比。

本周关注重点:周一(9月29日)2026年FOMC票委、克利夫兰联储主席哈玛克将参加一场政策小组讨论;周二(9月30日)美国政府联邦资金耗尽,参议院复会审议临时支出议案,美国9月谘商会消费者预期指数、美国9月谘商会消费者现况指数、美国9月谘商会消费者信心指数将公布;周三(10月1日),美国将公布9月ISM制造业PMI和美国9月ADP就业数据,美联储副主席杰斐逊将发表讲话;周四(10月2日)将公布美国9月27日当周首次申请失业救济人数;周五(10月3日)将公布美国9月失业率、美国9月非农就业报告、美国9月ISM非制造业指数。

l 行情监测

黄金现货:截至上周五(9月26日),伦敦现货黄金报收3758.78美元/盎司,上周累计上涨74.13美元/盎司,涨幅2.01%。上周金价突破上行。金价最高上行至3,791.08美元/盎司,最低下探至3,683.28美元/盎司。

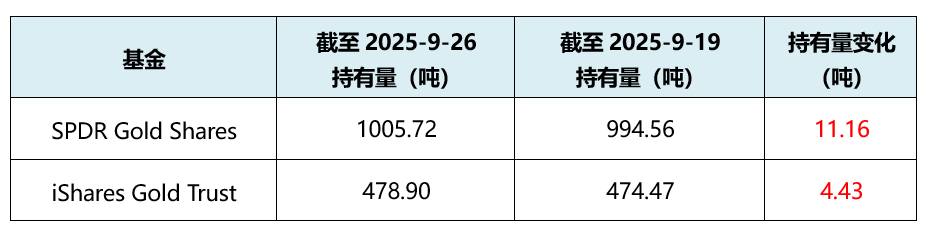

全球主要黄金产品持仓状况:

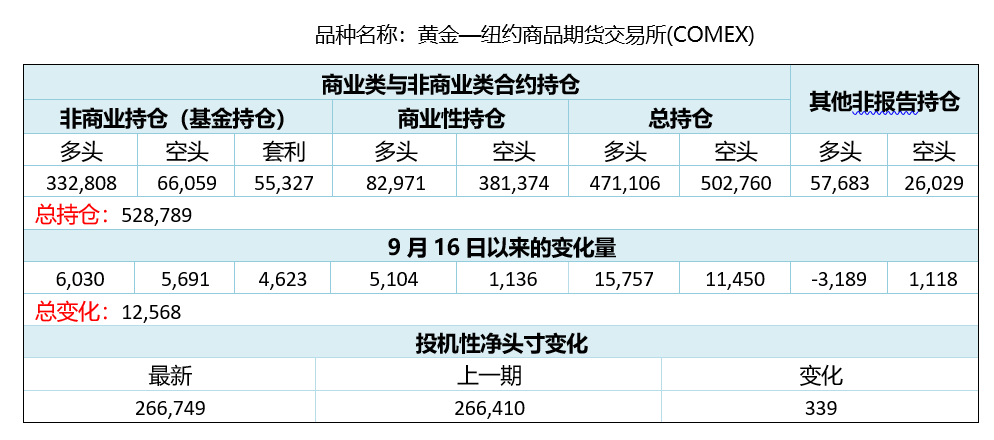

l CFTC持仓报告

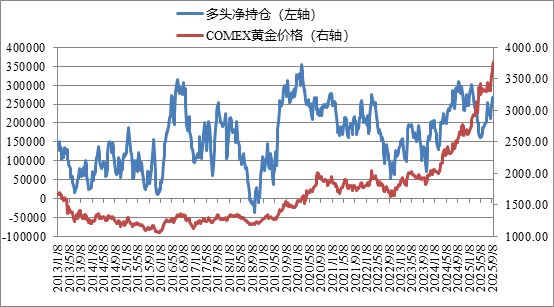

美国商品期货交易委员会(CFTC)9月23日黄金持仓数据显示:COMEX黄金投机净多头头寸由上一期(9月16日)的266,410手上升至266,749手,净多头头寸增加。

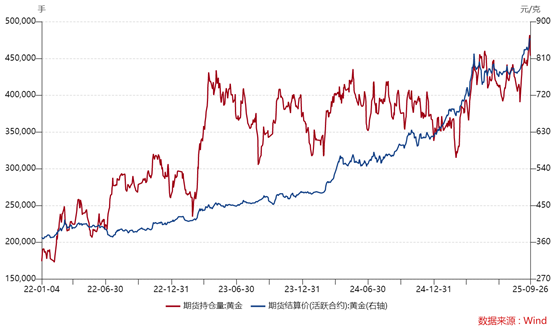

l 沪金与伦敦金走势

l 上海期货交易所黄金期货持仓情况

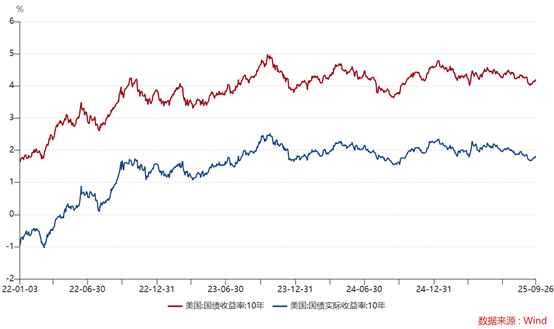

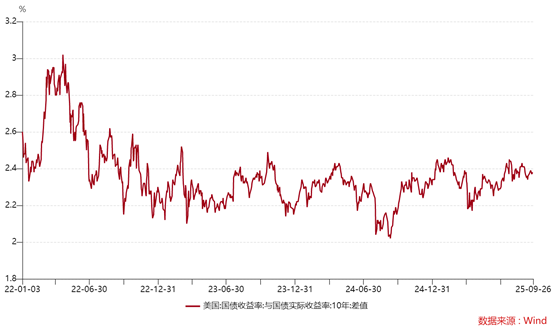

l 美国利率水平及通胀预期变化

l 机构观点

巴克莱银行认为,短期降息利好已被充分定价,叠加黄金价格在突破 3700 美元 / 盎司后出现技术性超买(RSI 指标持续高于 70),可能引发获利回吐。

安本投资(Aberdeen Standard Investments)认为,美联储主席鲍威尔在议息会议上的表态 “没有无风险路径” 暗示政策转向可能不及市场预期。该行认为,实际利率下行速度若慢于通胀回落速度,将削弱黄金的吸引力。此外,对冲基金在 CFTC 持仓报告中已将黄金净多头仓位削减至 14 个月低点,显示专业投资者对短期上涨空间的担忧。

华尔街顶级策略师Hartnett认为,历史正在重演,当前市场环境酷似“尼克松时代”。他预测,为应对债务压力,类似收益率曲线控制(YCC)的强力干预即将到来,这将彻底改变资产格局,为黄金、数字货币和债券创造机会,同时打压美元。

美国银行大宗商品及衍生品研究主管弗朗西斯科布兰奇(Francisco Blanch)表示,持续高企的预算赤字正在加剧通胀压力,并强化实体资产的作用。这些因素使得国际社会对美国财政可持续性产生担忧。国际三大信用评级机构均已下调美国评级,美元遭遇信用危机。这种对美国财政赤字和通胀压力的担忧,使得黄金作为抗通胀工具的价值凸显。

高盛分析师指出,由于黄金并非“消耗品”,而是会随着时间推移不断累积,其价格主要由所有权变动驱动,而非主导其他大宗商品的传统供需关系。该机构认为,黄金价格走势更接近曼哈顿房地产,由 “坚定买家”(央行、ETF)主导,而非传统供需关系。

l 每周打分及点评

打分:6.5

点评:本周黄金继续上行趋势,金价突破新高。后续降息预期仍然存在、地缘政治风险扩大、美国政府短期面临停摆风险等因素有望驱动金价上行;中长期金价的支撑逻辑依然较为坚挺,回调或可考虑逢低布局。可持续关注地缘政治形势、全球宏观经济走势、美国关税政策及全球央行购金情况,关注本周9月ISM制造业PMI、美国9月ADP就业数据、美国9月失业率、美国9月非农就业报告、美国9月ISM非制造业指数等数据。

$国泰中证沪深港黄金产业股票ETF发起联接A(OTCFUND|021673)$

$国泰中证沪深港黄金产业股票ETF发起联接C(OTCFUND|021674)$

$国泰国证有色金属行业指数(LOF)A(OTCFUND|160221)$

$国泰国证有色金属行业指数(LOF)C(OTCFUND|015596)$

#老登股VS小登股!业内大佬“激辩”##长假来临 持基过节还是持币过节?##分享国庆见闻,晒收益,瓜分好礼!##林园:A股仍处牛市前夜##指数操盘手集结令#