6月底、7月以来,上证指数突破站稳3500点、并一度站上3600点,而背后其中一大助力原因,或许就是我们今天想和大家分享的主题——反内卷。

大家也可以带着以下问题,和我们一起来深入探讨下:

1. “反内卷”政策到底有多重要?对股、债、商市场影响如何?

2. “内卷”是什么?为什么要反内卷、它又如何影响资本市场?

3. 与15年的供给侧改革有何区别?

4. 作为下半年可能的主线之一,“反内卷”政策对各类资产有何影响?有什么投资启示?

01 反内卷下的资本市场

事实上,“反内卷”这个词,在去年7月的政治局会议就出现过了,不过真正点燃市场热情还是得从今年6月开始开始算。

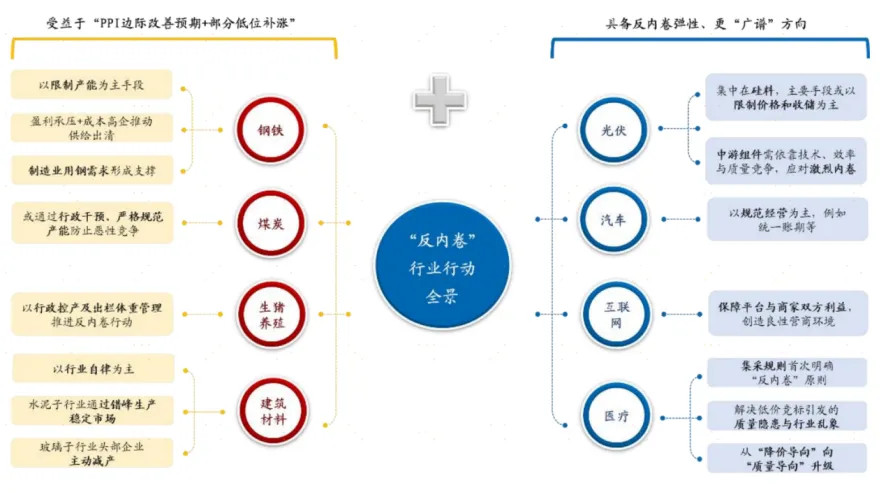

资料来源:政府官网,人民日报,华泰研究

从行情表现来看,钢铁、建材、光伏、煤炭、快递,都是近一个月受益于“反内卷”在股市中涨幅较大的行业。

特别是钢铁,超20%的涨幅领涨了上面的所有行业。

数据来源:wind、广发基金;数据区间:2025.06.29-2025.07.29

商品市场方面,多晶硅(光伏)、玻璃(建材)、焦炭(煤炭)、铁矿石(钢铁)等多个商品期货,从年初以来价格一路下行,但到7月的反内卷发酵后出现了大幅度反弹。

多晶硅(光伏)从6月低点到7月的高点之间,短短一个月上涨超过50%。

数据来源:wind、广发基金;数据区间:2025.01.01-2025.07.29

不过,还有一类资产被“反内卷”政策大大暴击了——正是我们稳健投资者比较熟悉的债券。

7月以来,各期限、各券种的债券收益率基本都是上行为主(划线复习:债券收益率上行表示的是价格下跌,对应到债券基金上也就是“碎蛋”下跌),而30年国债从6月以来,收益率一度累计上行了13bp,对应到涨跌幅上,一个多月的时间里最大回撤超过2.4%(ps:很多短债基金累计一年的收益率也不一定有2.4%...)。

总结来说,“反内卷”政策对股、债、商市场,都有着重大的影响,而且方向各不相同。

这也是我们写这篇文章的原因——“反内卷”很可能成为下半年的市场主线之一,随着政策导向的转变,建议大家也要及时了解这个政策及其趋势。

02 内卷是什么?

在我们继续深入分析之前,可能有些投资者朋友有一些疑问:“内卷”是什么?为什么要反内卷、它又凭什么会对各类资产有这么大的影响呢?

其实,这个词其实是近年来才出现的,不过它所描述的经济学现象,倒是来自于一个非常经典的问题:博弈论中的囚徒困境模型。

如果你不了解这个模型,也没有关系,我们可以用一个简单的、大白话例子来解释:

现在,某个行业内(比如钢铁行业)里有10个大工厂。

对于每个工厂来说,大家都可以选择“加产、降价”和“维持产量价格不变”两个选项。

假设,我们是1号工厂的老板,会有哪些选择呢?

A选项,如果2到10号工厂都选择了“维持产量价格不变”,而我们选择了“加产、降价”。

——那么,我们产出的钢铁价格比别人更低,更能卖得出去;再加上我们选择了加产,可以蚕食掉其他9个工厂的一些市场份额。

尽管价格下降了,但我们的销售量大大地增加了,所以整体的收益还是增加的。

【结论】:在别人选择“维持产量价格不变”的情况下,我们选择“加产、降价”,是更好的。

B选项,如果2-10号工厂都选择了“加产、降价”,此时我们选择“维持产量价格不变”。

——那么我们的钢铁价格更高,就很难卖出去了,会使得工厂总收益大大受损。

而如果我们也选择“加产、降价”,虽然单价降低了,但至少不会让销量受损严重,工厂收益受损的程度会轻一点。

【结论】:在别人选择“加产、降价”的情况下,我们选择“加产、降价”,也是比“维持产量价格不变”更好的。

看完这2个选项,我们可以发现:

对于1号工厂的经理来说,不管别人怎么选择,他选择“加产、降价”,始终是比“维持产量价格不变”更好的。

巧的是,2到10号工厂的经理也是这么想的。

所以,所有工厂都选择了“加产、降价”。

但,如果市场上钢铁的买家数量是不变的呢?

——每个工厂都想着自己降价之后,能占领更高的市场份额,但如果对钢铁的需求量不变,那么在大家都降价之后,其实每家工厂的销量仍然不变,所有工厂的利润却都白白降低了。

“内卷”,其实就是这样一个故事:

每一个工厂都很上进,想要获得更多的市场份额、赚到更多的钱,于是纷纷选择降价加产;但大家都降价就等于没降,最终的结果是一通操作猛如虎,一看利润二百五——销量没变,价格更低,导致总体上的钱反而少挣了。

用更专业的语言来讲的话,就是:

在需求总量有限的情况下,企业过度竞争,导致供给严重大于需求,产能利用率低下,产业链价格持续下行,导致利润率微薄、资源浪费等一系列问题。

那我们可以如何衡量某个行业内卷的严重程度呢?

——最主要的,可以参考它的“产能利用率”这一指标。

举例来看,近一个月受“反内卷”影响较多的行业,如光伏、汽车、钢铁、水泥(下图),产能利用率都存在走低的趋势,即存在比较明显的内卷现象。

资料来源:Wind,CEIC,华泰研究

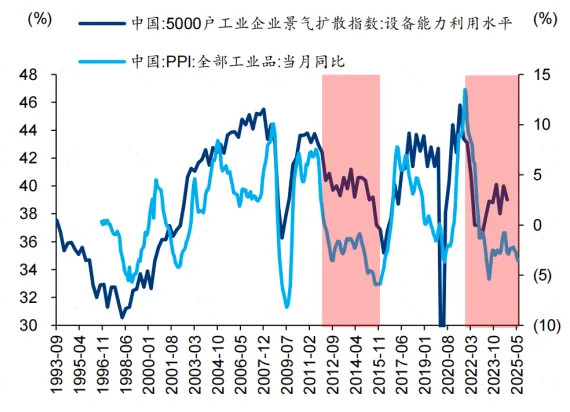

此外,从更宏观的角度来看,PPI(生产者价格指数)也是一个比较重要的观察指标。

价格越跌,也就说明内卷的现象更严重。近1年的PPI数据,普遍都是0值以下的下跌状态,不是非常乐观。

来源:wind,广发基金

所以,回到一开始的问题:内卷为什么是一个急需解决的问题呢?

——核心原因是,当产能利用率持续低迷、产品价格不断走低时,工厂不仅面临利润空间被严重挤压的困境,更造成了社会资源的巨大浪费。

其后的连锁效应,还包括:

招聘员工变少了、工资变低了,就业情况变差,进一步导致需求收缩,形成恶性循环;给股东的回报不够好,股价下跌,使得股市情绪持续不佳,为经济和股市表现都带来负面的效果。

而“反内卷”,正是要打破这个恶性循环,为经济和股市都带来更加正面的活力。

从范围上来看

本轮“反内卷行动”,主要针对的行业有:

- 上游周期类:钢铁、建材、煤炭、化工;

- 高端制造类:电力设备与新能源、汽车;

- 消费类:物流、畜牧、电商等行业。

从政策措施来看

本轮反内卷政策以“控价”和“限产”为主,主要的目的就是减少过剩产能、抬高商品价格。

这点,具体到每个行业内部有些差异:

- 光伏行业主要是控价,限制硅料价格必须在成本线以上,违者处罚;

- 钢铁主要限制产能,不能生产得太多;

- 汽车、快递、外卖等行业,目前以行业自律为主,“反内卷”的点更与行业本身的痛点有关,例如汽车针对的是账期太长的问题,外卖针对的是“红包大战”对外卖商家的利益剥削的问题。

资料来源:中国能源网、证券日报、澎湃新闻、农业农村部网站等、开源证券研究所

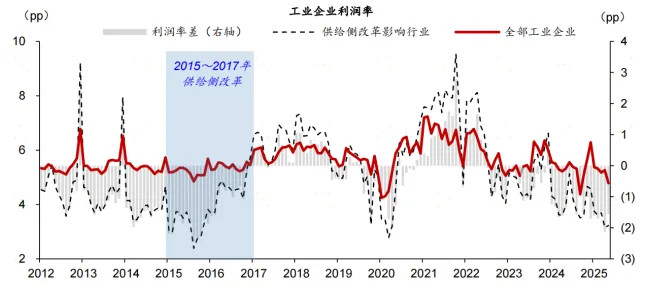

03 以史为鉴:25年“反内卷”vs 15-16年供给侧改革

虽然“反内卷”这个词近两年才出现和重点提及,但本质上类似的政策组合拳2015年就出现过了。

当时叫:供给侧改革。

2015年,全球经济出现放缓、国内需求偏弱,产能利用率下行,PPI同比增速由正转负,并开启了持续54个月的负增长区间——而正如我们前文所说,PPI的负增长,就是一种“内卷”现象严重的指标体现。

资料来源:Wind,华泰研究

在这种环境下,中上游资源型行业的日子就很不好过,典型的就是煤炭、钢铁。

价格一直跌:煤炭、钢铁的PPI在全行业中都是领跌的,价格的下降,也导致行业内的企业利润下滑严重。

以前扩张太猛,产能过剩了:2011-2012年经济和地产高度繁荣的时候,煤炭和钢铁的投资经历过大幅扩张;但到了地产阶段性下滑的2015年,也就带来了产能过剩,产能利用率仅67%。

除了行业利润的问题以外,过剩产能带来的环境污染和资源浪费的问题,也是不容忽视的。

供给侧改革,就是在这样的背景下诞生的。

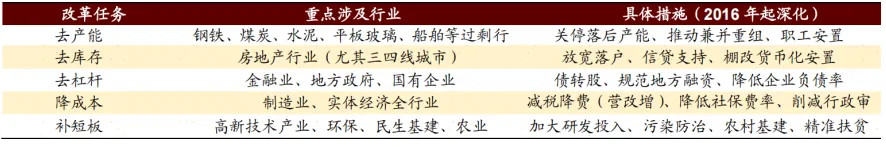

2015年11月、12月,直指钢铁、煤炭等产能过剩和环保问题突出的行业,提出了“供给侧结构性改革”。

资料来源:招商证券

改革的目的,就是通过行政手段,执行严禁新增+淘汰落后产能的命令,降低以钢铁、煤炭、玻璃为主的部分上游行业的产能,从而增强行业整体价格和利润水平,让各个公司的经营状况得以好转,并且也缓解环境污染的压力。

这里,“落后产能”指的是技术水平、环境污染、安全生产、产品质量等方面相对较差的产能。

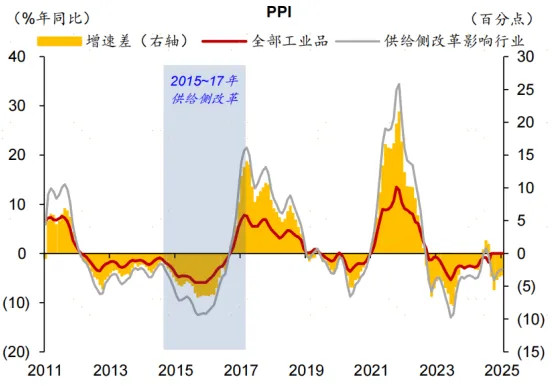

从任务完成效果来看,整体是很不错的:

“2016-2020年间,累计压减钢铁产能1.7亿吨以上,煤炭落后产能退出了10亿吨以上;

相关重点行业的PPI大幅反弹,从2015年的均值-10.5%大幅上行至2017年3月的高点21.5%;

行业利润率也明显回升,各项主要目标都比较好地达成了。

资料来源:Wind,CEIC,华泰研究

关于本次“反内卷”和上一轮供给侧改革的异同,我们总结也在表格中,欢迎大家保存。

本次“反内卷”和2015年供给侧改革的异同

来源:广发基金

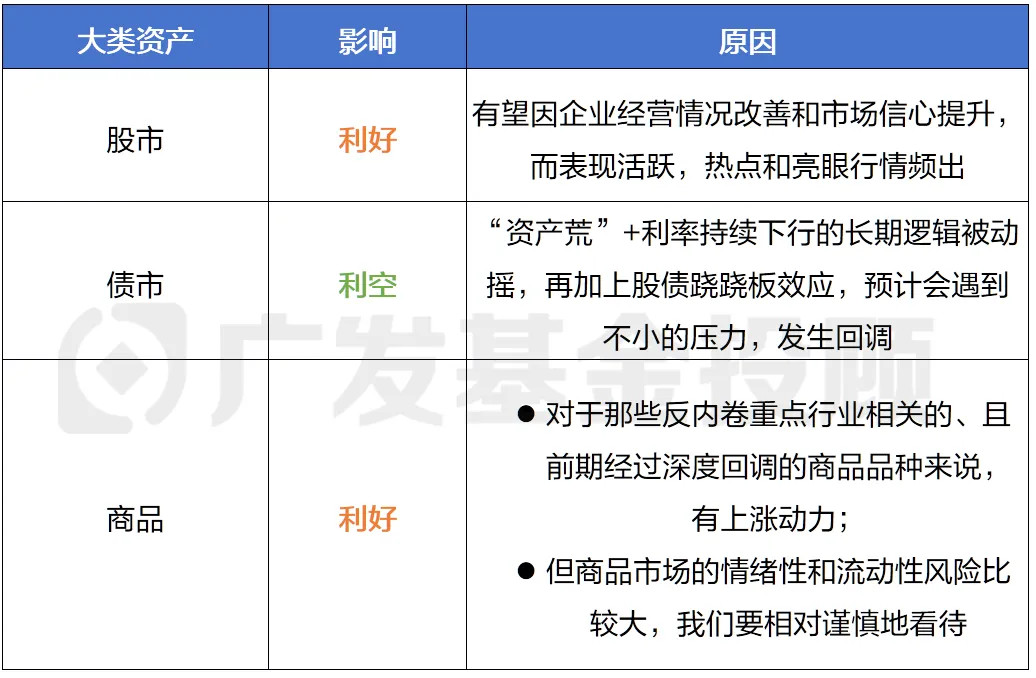

04 对于各类资产有什么影响?

回到大家可能最关心的问题:

如果反内卷政策推行顺利,出现企业盈利和负债率改善、PPI同比回升、产能利用率上行等情况,那么对于各类资产有什么样的影响?

还是一张表,讲清楚这件事。

来源:广发基金

目前,反内卷政策还处于逐步出台和落地的初期阶段。市场上,对于其实际发力效果,也存在着较大分歧。

我们认为,“反内卷”很可能成为下半年的重要行情主线,所以后续政策的实际进度和效果如何,大家都需要紧密跟踪。

此外,我们也有一些建议大家重点观察的指标和信息:

1. 从行业角度,重点看利润率、杠杆率、行业PPI同比、产业链价格、产能利用率、固定资产投资增速

这些指标反映的是行业经营改善情况。

在上一轮供给侧改革期间,这些指标都在政策推行一段时间后,出现了明显的拐点,标志着政策正在发力起效。

资料来源:Wind,CEIC,华泰研究

2. 从宏观经济角度,最主要的就是看PPI同比的变化,还可以借助A股公司信息披露,来观察企业的盈利改善情况。

资料来源:Wind,平安证券研究所

3. 从政策角度,可以看是否有座谈会、自律协定等新公布。

例如,目前光伏行业在7月召开了多次企业座谈会,要求硅料企业不得低于成本进行销售,并在产业内部,推进硅料收储计划(硅料龙头收购尾部公司的过剩产能)。

虽然这种新闻消息无法定期跟踪,但是如果出现了超预期的政策、或是方案落地进度有重大进展,这对于投资者信心的增强作用是非常大的。

你关注“反内卷”政策了吗?有参与到其中的行情吗?欢迎与我们分享。

本文作者:广发基金投顾团队 仲忆、张希蕾

$广发中证全指电力ETF发起式联接C(OTCFUND|016186)$$广发中证全指电力ETF发起式联接A(OTCFUND|016185)$$广发百发大数据价值混合A(OTCFUND|001731)$$广发量化多因子混合(OTCFUND|005225)$$广发中债7-10年国开债指数A(OTCFUND|003376)$$广发中债7-10年国开债指数E(OTCFUND|011062)$$广发双债添利债券A(OTCFUND|270044)$$广发多因子混合(OTCFUND|002943)$$广发北证50成份指数A(OTCFUND|017512)$$广发北证50成份指数C(OTCFUND|017513)$

风险提示:广发基金本着勤勉尽责、诚实守信、投资者利益优先的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。

投资前请认真阅读投顾协议、策略说明书等法律文件,充分了解投顾业务详情及风险特征,选择适合自身的组合策略,投资须谨慎