截至上周五(5月9日),伦敦现货黄金报收3326.46美元/盎司,上周累计上涨85.85美元/盎司,涨幅2.65%。上周金价冲高回落,金价最高上行至3,431.11美元/盎司,最低下探至3,305.52美元/盎司。回顾上周以来海外主要市场动态:5月美联储FOMC会议“按兵不动”、维持基准利率4.25%-4.50%,符合市场预期;会后鲍威尔言论较为中性,金价冲高回落。后市看,短期受贸易谈判进展、地缘政治进展等影响,金价波动有所放大,中长期美联储开启降息周期+海外宏观政策不确定性加剧+ 全球“去美元化”趋势对金价依然构成利好,可持续关注,回调时或可考虑逢低分批布局。

经济数据方面,美国FOMC利率决策下限/上限公布值4.25%/4.5%,预期值4.25%/4.5%,前值4.25%/4.5%;美国5月3日当周首次申请失业救济人数(万人) 公布值22.8,预期值23,前值24.1;美国4月ISM非制造业指数公布值51.6,预期值50.3,前值50.8;美国3月批发库存环比终值公布值0.4%,预期值0.5%,前值0.4%;美国4月Markit综合PMI终值公布值50.6,预期值51.2,前值51.2;美国4月Markit服务业PMI终值公布值50.8,预期值51.2,前值51.4。

5月美联储FOMC会议合预期按兵不动,鲍威尔提示关税可能带来的滞胀风险。当地时间5月7日,美联储召开了5月FOMC会议,以全票通过的投票结果决定维持基准利率4.25%-4.50%不变,计划维持前期已放缓的缩表节奏不变,降息幅度符合市场预期,会后鲍威尔言论较为中性。鲍威尔认为保持利率不变的观望代价较低,关税如果持续会推高通胀、拖累增长和就业,但是现阶段劳动力市场仍然稳健,另外,其表示美联储的工作完全不受特朗普言论影响,拒绝评论总统的解雇威胁撤回。

美国4月ISM服务业PMI超预期,降息预期有所降温。美国25年4月ISM服务业PMI为51.6,高于预期的50.3,高于前值的50.8。环比3月:商业活动指数下降2.2至53.7,反映未来走势的新订单指数增加1.9至52.3;存货指数增加3.1至53.4;存货信心指数下降0.5至56.1;反应就业的招聘指数增加2.8至49.0,服务业就业市场压力有所缓解;反映薪资的价格指数增加4.2至65.1,服务业薪资通胀粘性有所增加。根据联邦基金利率期货,至25年底降息幅度由上周的73bp降至62bp。

贸易冲突方面,中美于周末开展贸易谈判,特朗普表示势必下调对华145%关税。5月7日,中国外交部表示,副总理何立峰将于5月9日至12日访问瑞士,期间将作为中美经贸中方牵头人,与美方牵头人美国财长贝森特举行会谈。中国商务部称,在充分考虑全球期待、中方利益、美国业界和消费者呼吁的基础上,中方决定同意与美方进行接触,任何对话谈判必须在相互尊重、平等协商、互惠互利的前提下开展,如果美国企图以谈为幌子,继续搞胁迫讹诈,中方“绝不会答应”。当地时间8日,特朗普表示,目前对华加征的145%关税已无上调空间,未来势必下调。

地缘政治冲突方面,美国宣布与也门胡塞武装停火,印军突袭巴基斯坦。当地时间5月6日,美国总统特朗普宣布与也门胡塞武装达成停火协议,称后者同意停止威胁中东水域航行安全,美方将停止空袭。然而,据知情人士透露,以色列方面事先未获知特朗普相关表态,对此感到“意外”。当地时间5月7日,巴基斯坦三军新闻局发布声明称,印度向巴基斯坦本土及巴控克什米尔地区的3处地点发射导弹。印度证实,印度武装部队发起了代号为“辛杜尔”(Sindoor)的行动,打击巴基斯坦和巴控克什米尔地区的恐怖分子基础设施。10日,特朗普宣布双方达成停火协议,之后双方亦表示达成一致停火。

周点评:5月美联储FOMC会议“按兵不动”、维持基准利率4.25%-4.50%,符合市场预期;会后鲍威尔言论较为中性。关税方面,美国与欧盟、日本等国的贸易谈判有所受阻;中美于周末开展贸易谈判,特朗普表示势必下调对华145%关税。避险情绪反复波动,金价本周冲高回落。当前受贸易谈判进展、地缘政治进展等影响,市场情绪扰动,金价波动有所放大,但中长期“美联储开启降息周期+海外宏观政策不确定性加剧+ 全球去美元化趋势”对于金价构成一定支撑,回调时或可考虑逢低分批布局。

特朗普的政策主张来看,激进的关税政策加剧了美国经济陷入“通货膨胀与经济停滞并存”的“滞胀”风险;同时政策的反复加剧了市场不确定性,对于金价也有一定支撑。特朗普“逆全球化”关税政策主张也可能会一定程度上促进央行购金趋势。

长期看,货币超发及财政赤字货币化背景下,美元信用体系受到挑战;加上全球地缘动荡频发推动资产储备多元化,黄金作为安全资产的需求持续提升。全球“去美元化”的趋势使得黄金有望成为新一轮定价锚,使得贵金属有望具备上行动能。央行购金趋势仍在持续,5月7日,中国央行公布最新黄金储备数据显示,4月末黄金储备7377万盎司,环比增加7万盎司,这是中国央行连续第六个月增持黄金。后续可持续关注地缘政治形势、全球宏观经济走势及全球央行购金情况。

本周关注重点:周二(5月13日)美国4月CPI、核心CPI同比及环比;周三(5月14日)美联储理事沃勒以“央行研究”为题发表讲话;周四(5月15日)美国4月PPI、核心PPI同比及环比,美国4月零售销售(除汽车与汽油)环比,美国4月零售销售环比,美联储主席鲍威尔在一场活动上致开幕词,美国4月制造业产出环比,美国4月工业产出环比,美国3月商业库存环比,美国5月10日当周首次申请失业救济人数(万人),2027年FOMC票委、旧金山联储主席戴利参加一场炉边谈话,美联储召开第二届Thomas Laubach研究会议,鲍威尔将就货币政策评估发表讲话。美联储副主席杰斐逊、美联储理事库格勒和沃勒将分别出席活动;周五(5月16日)2027年FOMC票委、旧金山联储主席戴利发表讲话,美国5月密歇根大学消费者信心指数初值,欧洲央行首席经济学家连恩发表讲话。

行情监测

黄金现货:截至上周五(5月9日),伦敦现货黄金报收3326.46美元/盎司,上周累计上涨85.85美元/盎司,涨幅2.65%。上周金价冲高回落,金价最高上行至3,431.11美元/盎司,最低下探至3,305.52美元/盎司。

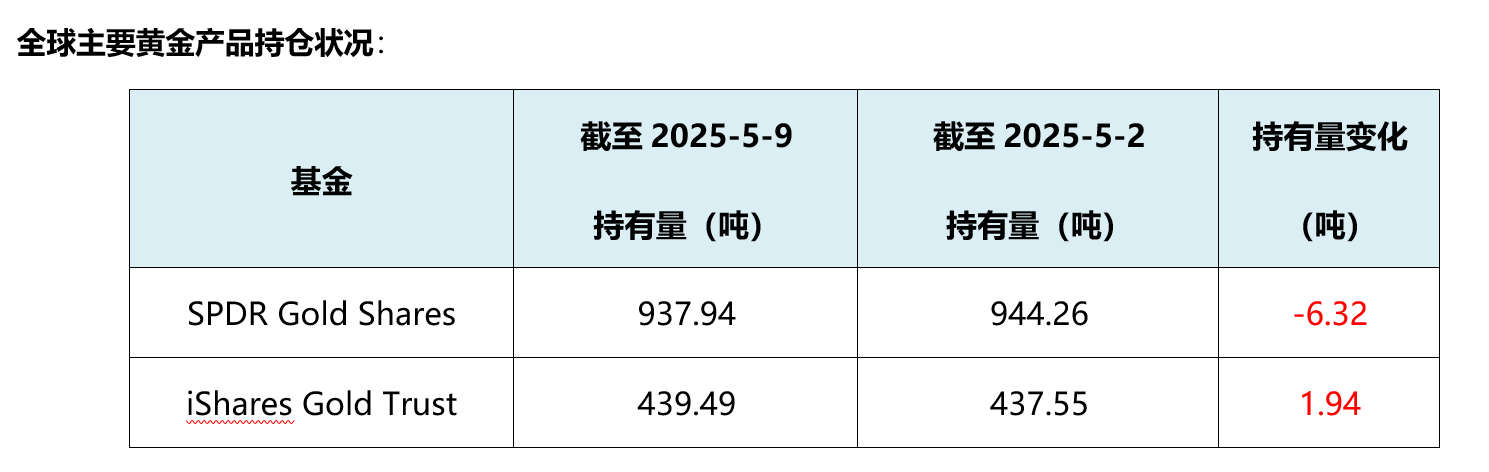

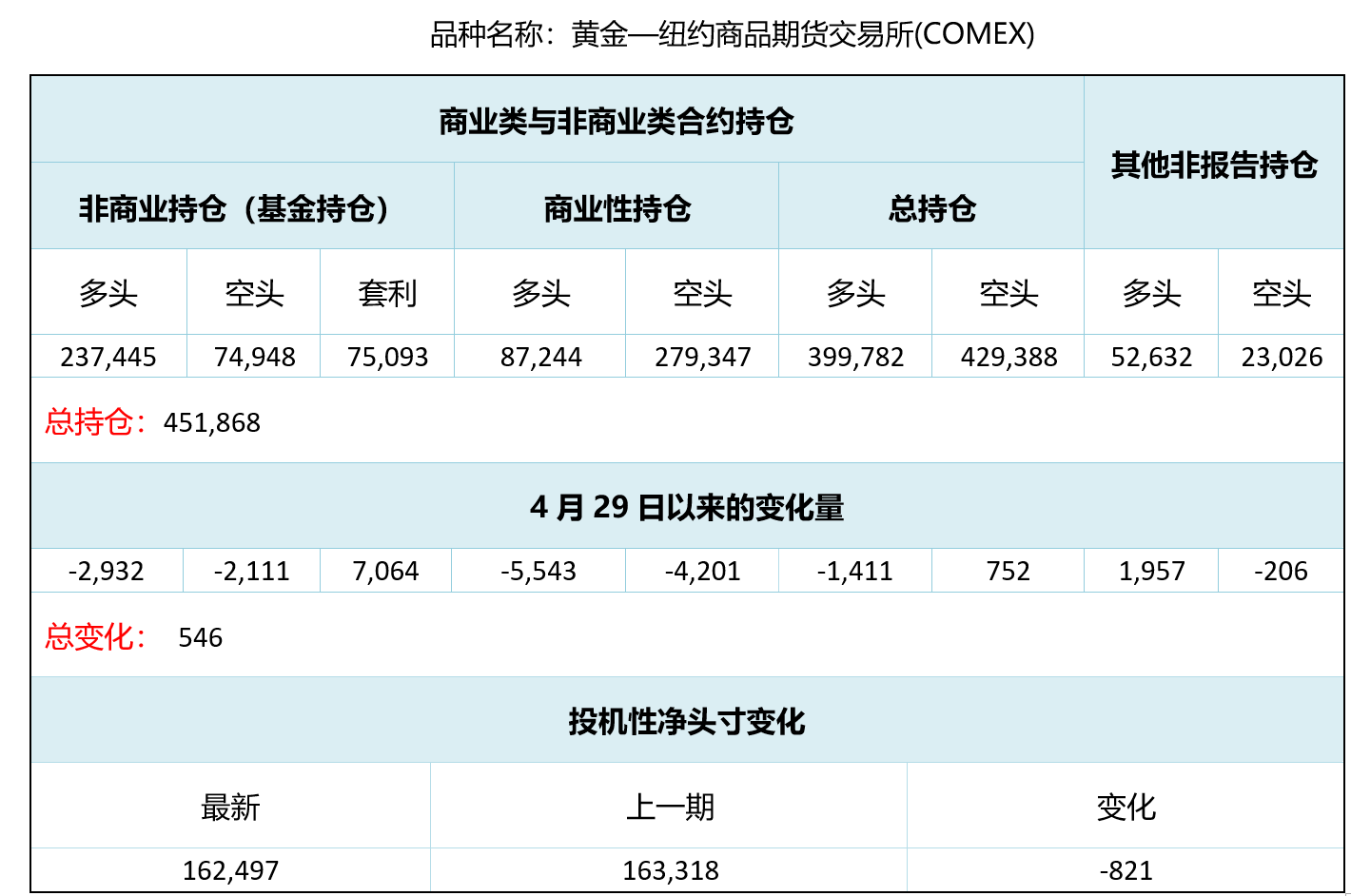

CFTC持仓报告

美国商品期货交易委员会(CFTC)5月6日黄金持仓数据显示:COMEX黄金投机净多头头寸由上一期(4月29日)的163,318手下降至162,497手,净多头头寸减少。

沪金与伦敦金走势

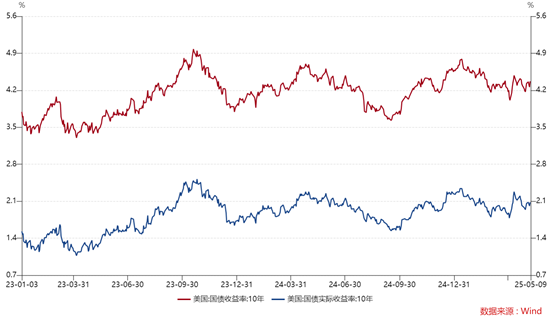

美国利率水平及通胀预期变化

机构观点

高盛重申对黄金的 “结构性看涨” 观点,基于对全球经济形势、地缘政治风险、央行购金需求的综合分析,以及对美联储将在 2025 年降息两次的预期,预计 2025 年底黄金价格将达到每盎司 3700 美元,并在 2026 年中期进一步升至 4000 美元。摩根大通认为尽管短期内黄金价格可能会因美国降息预期减弱而波动,但长期来看,黄金的结构性牛市仍然保持不变。

汇丰银行指出尽管近期黄金价格有所波动,但在全球贸易局势不确定、地缘政治风险依然存在的背景下,黄金的避险属性仍然突出,长期投资价值依旧较高。从技术层面分析,黄金在关键支撑位附近获得了一定买盘力量,显示市场对其仍有较强的兴趣。

瑞信表示,黄金在当前的金融市场环境中,作为多元化投资组合的一部分,具有重要的配置价值。预计在未来几个月内,黄金价格将在 3200 - 3400 美元区间内波动,等待进一步的经济数据和政策信号来明确突破方向。如果全球经济增长放缓的迹象持续,黄金有望再次迎来上涨行情。

法国兴业银行认为,美国经济衰退风险上升以及全球通胀压力持续存在,将推动黄金价格在未来一年左右的时间里重新测试 3500 美元以上的高位。同时,新兴市场国家央行的黄金购买行为也将为金价提供有力支撑。但短期需关注美元走势以及美联储利率政策的变化对黄金价格的影响。

世界黄金协会研究指,黄金在机构投资组合中主要用于分散风险和对冲通胀,全球经济不确定性增加会使投资者对黄金的需求上升。

每周打分及点评

打分:6.5

点评:当前金价波动有所放大,中长期金价的支撑逻辑依然较为坚挺,可持续关注地缘政治形势、全球宏观经济走势、美国关税政策及全球央行购金情况,回调或可考虑逢低布局。

$国泰黄金ETF联接A(OTCFUND|000218)$

$国泰黄金ETF联接C(OTCFUND|004253)$

$国泰黄金ETF联接E(OTCFUND|022502)$

$国泰中证沪深港黄金产业股票ETF发起联接A(OTCFUND|021673)$

$国泰中证沪深港黄金产业股票ETF发起联接C(OTCFUND|021674)$

#华为、腾讯等巨头切入人形机器人赛道##人民日报:加快解放和发展新质战斗力##大基金减持两大芯片巨头##中美发布经贸联合声明!中国资产暴涨##多只银行股再创历史新高!#