如今说到稳健投资,债券指数基金是越来越受大伙儿的青睐了。尤其过去一年,债市走出一波相当强势的行情,债券指数基金更是凭借透明度高、费用低廉的特点,成为很多稳健投资者看中的“香饽饽”。

债券指数基金该如何投资,才能更好地发挥它在资产配置中的作用?这里面也藏着不少学问。今天,咱们就来聊聊比较适合普通投资者的3种投资策略。

长期投资策略

对于秉持长期投资理念的朋友,债券指数基金其实是相当适合作为长期底仓来配置的一种品种。

为什么这么说?

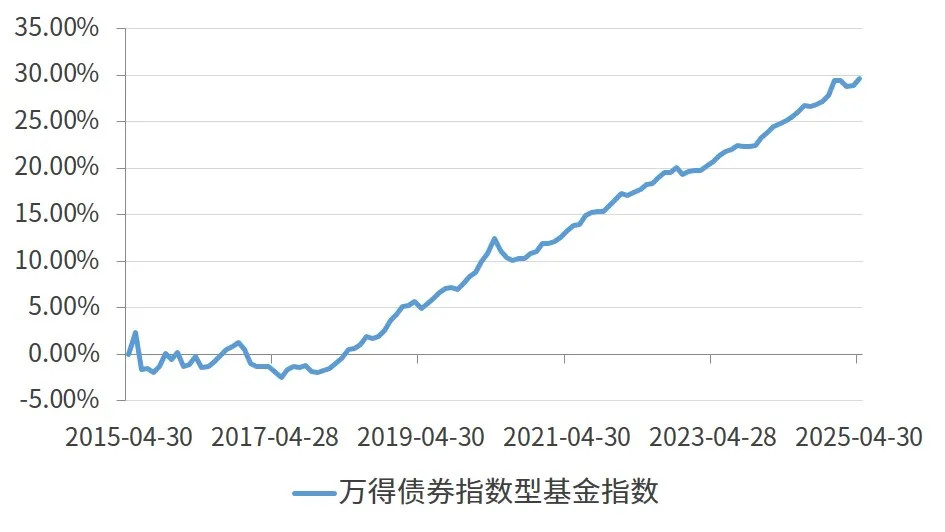

首先,虽然在短期内,债券指数基金可能会因利率和经济周期变化的影响,出现净值上下波动的情况,但拉长考察区间,近10年来,它们的历史表现整体还是呈现出比较平稳的上升趋势,具备长期稳健的特征。

图1:债券指数型基金指数近10年走势

数据来源:Wind,2015年4月30日至2025年4月30日。上述数据仅为指数表现结果,最终的投资收益结果和所投资的基金有关,可能和指数表现结果存在较大的出入。指数过往表现不代表未来表现,投资须谨慎

其次,债券指数基金还进一步具有透明度高、费用低廉的特点。$广发中债7-10年国开债指数A(OTCFUND|003376)$$广发中债7-10年国开债指数C(OTCFUND|003377)$$广发中债7-10年国开债指数E(OTCFUND|011062)$$广发中债7-10年国开债指数D(OTCFUND|021609)$

在持仓上,由于债券指数的编制方案是公开透明的(包括成份券种类、发行人、成份券剩余期限等等),投资者可以通过指数编制机构官网等途径,大致了解债券指数基金的持仓信息,对底层资产的表现能有更精确的把握。

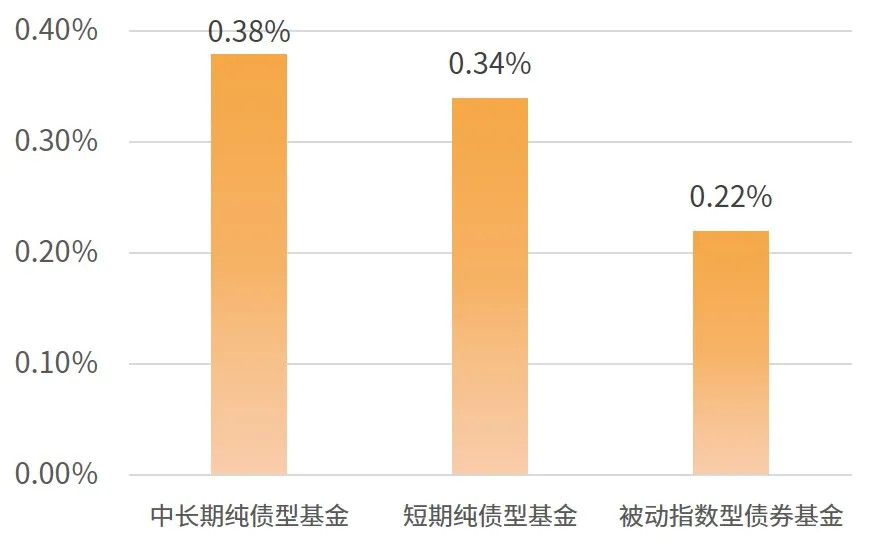

在费用上,据统计,债券指数基金的综合费率(管理费率+托管费率)约为0.22%,普遍低于主动管理型的债券基金。更低的费率,能够降低投资成本,有利于增加实际收益。特别是对于长期投资而言,时间越长,成本的优势就会越明显。

图2:不同类型债券基金的综合费率

数据来源:Wind,上海证券基金评价研究中心;综合费率=管理费率+托管费率

组合投资策略

组合投资是分散风险、提升收益的有效手段,将债券指数基金和其他大类资产进行组合投资,有利于实现风险和收益的平衡优化。

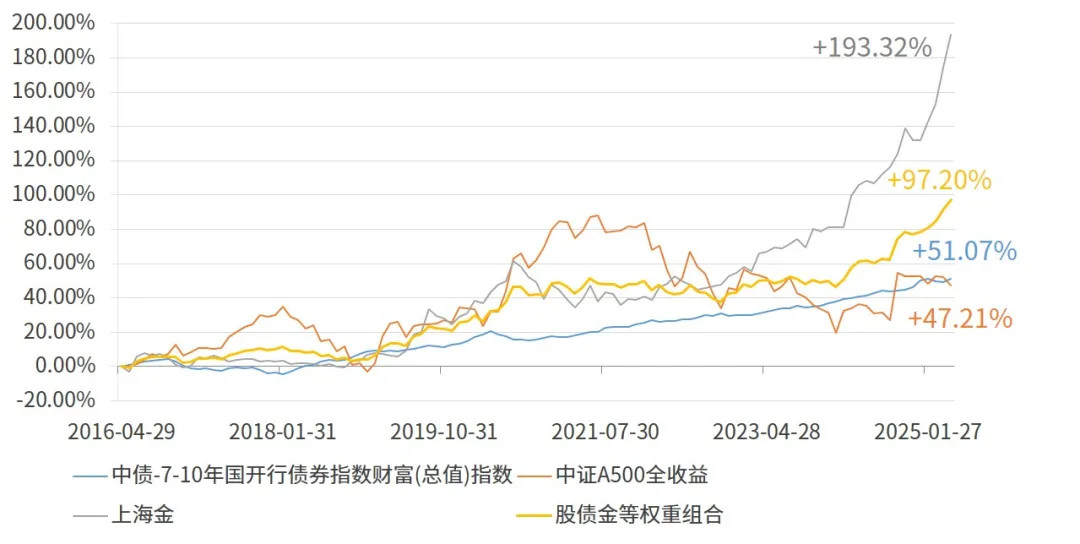

举个例子,假设我们设置一个“债券+股票+黄金”的等权重组合,以中债7-10年国开行债券指数代表债券资产,以中证A500指数代表股票资产,以上海金代表黄金资产,计算2016年以来的组合收益。

图3:2016年以来股债金等权重组合的表现

数据来源:Wind,2016年4月30日至2025年4月30日。为保证指数口径一致,中证A500指数采用全收益指数,中债7-10年国开行债券指数采用财富(总值)指数。指数过往表现不代表未来表现,也不预示相关基金的未来表现,投资须谨慎

经测算,等权重组合的最终收益率为97.20%,而且从上图可以看出,组合整体的收益率曲线相对稳健。具体来说,中债7-10年国开行债券指数和上海金,都能作为避险资产,在股市波动较大时起到对冲作用,而中证A500则在股市上涨时为组合贡献较高的收益。

$广发上海金ETF联接A(OTCFUND|008986)$$广发上海金ETF联接C(OTCFUND|008987)$$广发中证A500ETF联接A(OTCFUND|022424)$$广发中证A500ETF联接C(OTCFUND|022425)$

可以看到,这种组合投资的方式,在一定程度上平滑了单一资产的波动,同时也捕捉了不同大类资产的机会。

定投策略

过去,很多人会认为,权益指数基金才是定投的好搭档,债基因为走势相对平稳,很难发挥定投的优势,因此不适合定投。

事实上是不是这样呢?这其实要看,我们定投的目的是什么。

如果我们是出于平抑波动和平摊成本的目的,那定投债基可能确实不如定投权益基金的性价比高;如果是出于追求收益率的目的,定投债基的收益率也常常不及一次性买入。

但对于很多投资者——尤其是月薪族来说,一年当中有一笔大金额进账的情形可能并不多,反倒是每月发放工资,日常收支更符合中小额度、持续规律的现金流特征。从这个角度看,通过定投来投资债券指数基金,反而是更符合月薪族现金流的一种方式。

另外,相比于定投权益基金,定投债基还有一个好处就是省心。

毕竟,定投权益基金想要获得更高的收益率,是需要投资者挑准止盈时机的,如果赎回赎得不是时候,仍然会有亏损的可能。但我们在前文提到,债基在长期整体稳健向上,对于止盈时机的要求就没有那么严格了。

其实,定投无需每日盯盘,只需设定计划后就能自动执行,既节省心力,又能避免情绪化操作,如果大家不想费太多心思在投资上,无论是债券基金还是权益基金,都可以考虑选用这种策略。

《广发投资进化论》栏目由广发基金管理有限公司(以下简称“广发基金”)员工撰写,内容引用信息来自公开资料,我们力求但不保证信息的准确性与完整性,请读者仅作参考,自行核实相关内容。本栏目所载观点、结论及意见仅代表在报告发布时的个人观点,不代表广发基金立场,亦不构成任何投资与交易决策依据。对于任何因使用或信赖本栏目内容而造成(或声称造成)的任何直接或间接损失,我们不承担任何责任,基金投资有风险,投资须谨慎。本栏目内容版权仅为广发基金所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、刊登、发表或引用。广发基金保留对任何侵权行为进行追究的权利。

投资者在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。