#探寻财富金字塔尖的声音#

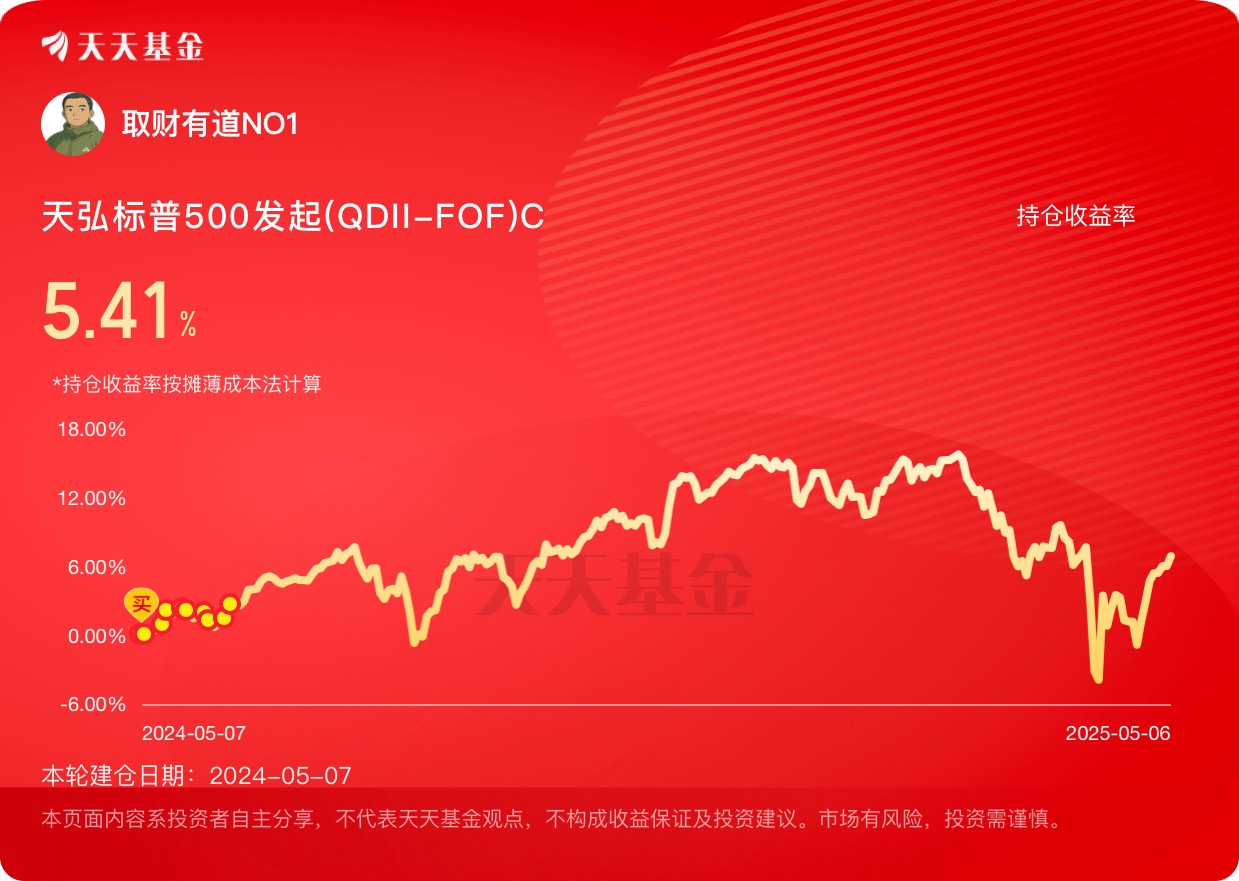

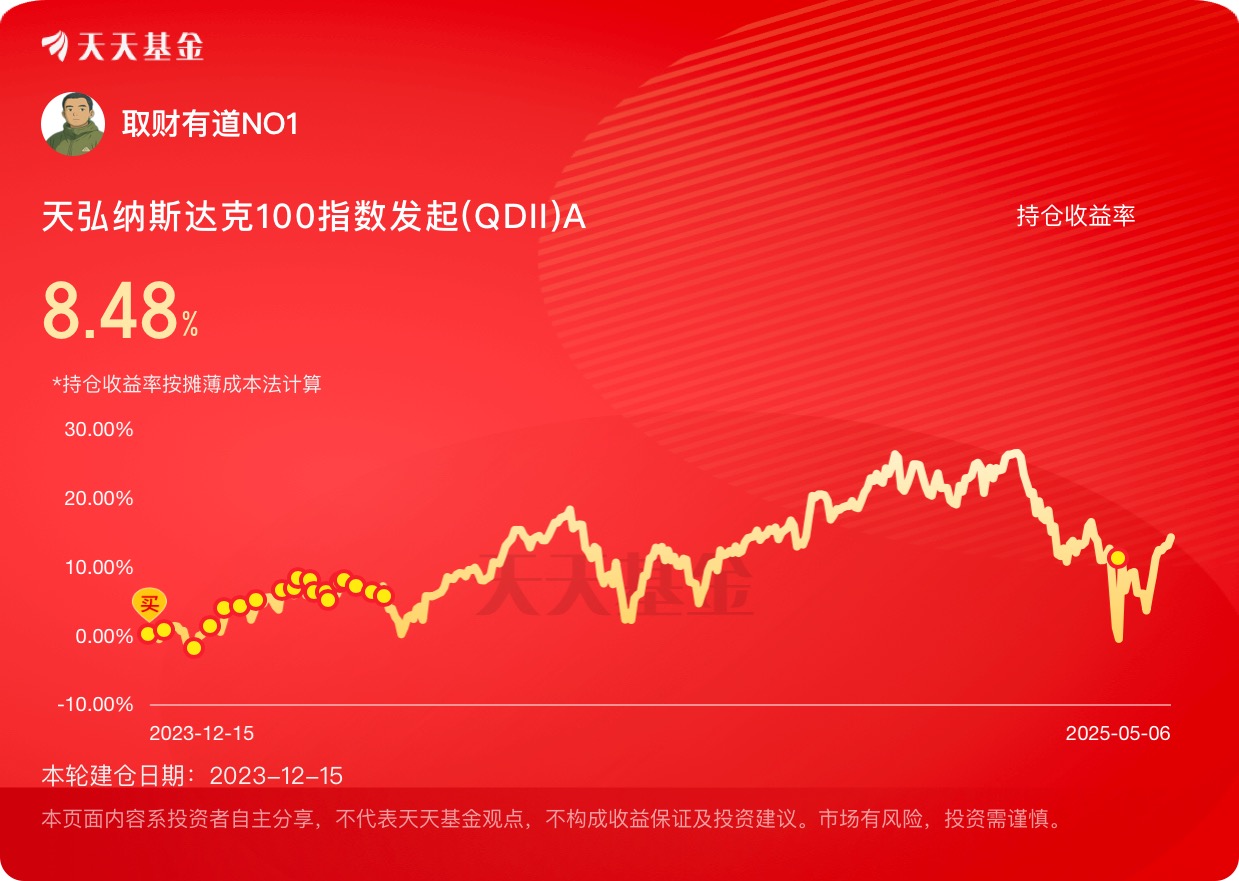

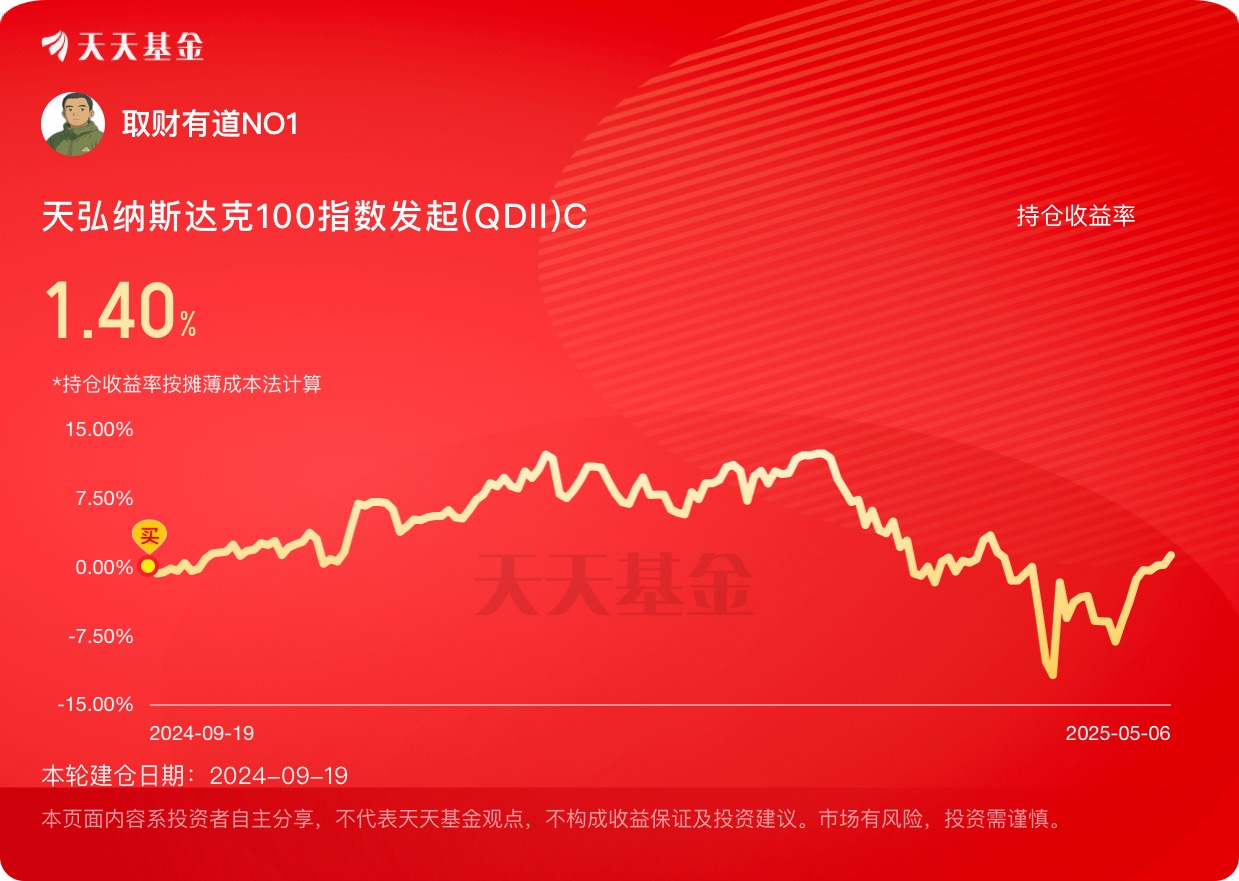

作为一名普通上班族,我深知“鸡蛋不能放在同一个篮子里”的道理。从2023年底开始,我将每月结余投入$天弘标普500(QDII-FOF)A/C$和$天弘纳斯达克100指数发起(QDII)A/C$,用定投的方式布局全球资产。截至2025年5月,这些基金为我带来了8%-11%的收益,更让我体会到分散配置和长期主义的力量。今天想和大家聊聊,为什么我会选择这类QDII基金,以及它们在普通人投资组合中的独特意义。

一、为什么选择全球资产配置?

在A股波动加剧的背景下,全球化配置能有效分散单一市场风险。以美国市场为例,标普500和纳斯达克100分别代表成熟蓝筹与科技创新的核心资产,两者覆盖苹果、微软、英伟达等全球龙头企业,既有稳定性又有成长性。通过QDII基金布局,既能分享美股红利,又能规避汇率波动风险,是普通投资者“一键出海”的务实选择。

二、天弘基金为何成为我的选择?

1. 基金经理:专业背景+实战经验

两只基金的掌舵人胡超,拥有范德比尔特大学金融学硕士背景,管理全球资产超160亿元,擅长通过“宏观研判+精细选基”控制风险。例如,标普500基金采用FOF模式,精选流动性强、费用低的ETF,避免单一基金暴雷风险;纳斯达克100则严格复制指数,跟踪误差仅0.35%,确保与科技浪潮同步。

2. 业绩表现:长期稳健+超额收益

- 标普500基金:成立以来收益71.66%(A类),近两年跑赢沪深300超50个百分点,即便在2022年美股回调中,最大回撤也控制在10%左右。

- 纳斯达克100基金:尽管成立仅2年,但凭借科技股反弹,近一年收益5.69%,两年累计涨幅41.56%,显著优于同类被动指数基金。

3. 费率与流动性:低成本+高灵活

- A/C类搭配:A类适合长线持有(管理费0.6%),C类免申购费且销售服务费仅0.25%,适合定投和短期操作。

- 申赎灵活:支持T+3到账,无需担忧资金锁定期,定投节奏更自主。

4. 底层资产:分散风险+聚焦核心

标普500基金通过投资ETF间接持有美股500家龙头企业,行业覆盖金融、医疗、科技,分散性极佳;纳斯达克100则重仓全球科技巨头,两者形成“蓝筹+成长”的互补组合,既能抵御经济周期波动,又能捕捉创新红利。

三、我的投资纪律

- 定投优于择时:美股波动小于A股,按月定投可平滑成本,避免“追涨杀跌”。

- 关注费率差异:持有1年以上选A类,1年以内选C类,避免收益被手续费侵蚀。

- 长期持有:全球化配置需以年为单位,忽略短期波动,分享企业成长红利。

全球资产配置从来不是高净值人群的专利。通过天弘这类门槛低至10元的QDII基金,我们也能用每月200元定投,分享苹果造车的红利、英伟达AI芯片的爆发。重要的是建立自己的投资框架——用指数基金打底仓,用行业ETF捕捉风口,用债券黄金对冲风险。就像管理天弘基金的胡超所说:"跨境投资不是赌博,而是用系统方法捕捉确定性"。当我们学会用全球视野配置资产,财富增长的天花板自然会被打开。作为打工人,我无法预测市场涨跌,但可以通过选择专业团队、低成本工具和多元配置,为财富筑牢“护城河”。$天弘标普500(QDII-FOF)A/C$和$天弘纳斯达克100指数发起(QDII)A/C$,就像两把钥匙,帮我打开了全球化投资的大门。未来,我将继续用定投践行“慢即是快”的理念,等待时间玫瑰的绽放。@天弘基金