最近有一个备受热议的交易策略——逢跌加仓。

简而言之,就是某类资产连续回撤到一定空间的时候,或许是建仓或补仓的机会。

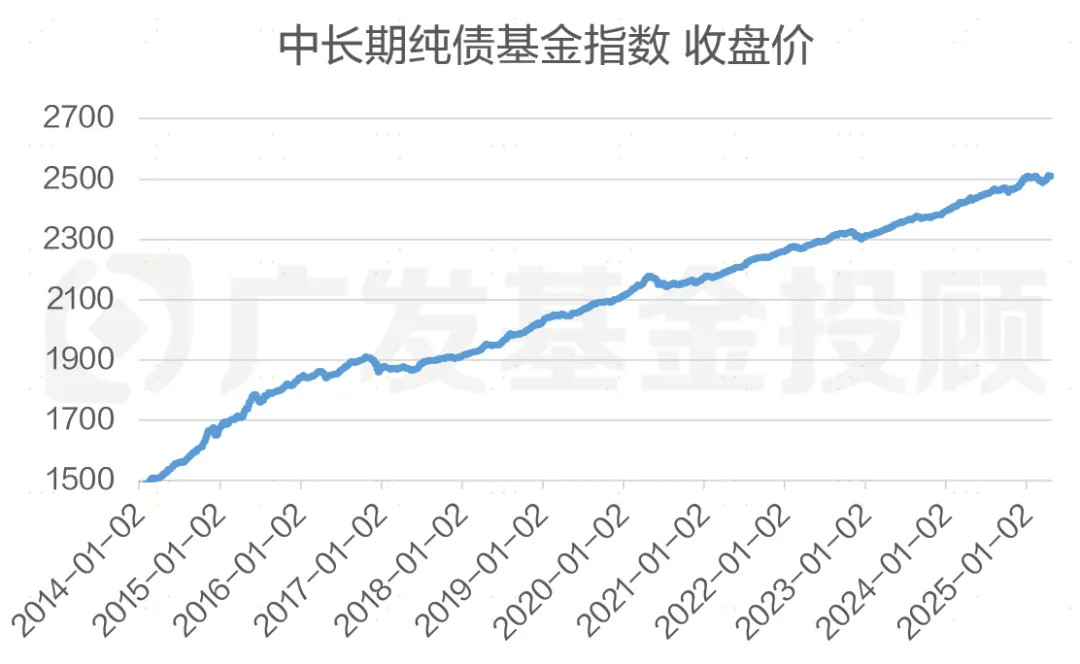

举个例子,比如在上图中标注出的那些回调节点进行加仓,就是所谓的“逢跌加仓”策略。

那么,当下这种策略还适用吗?我们可以从这种策略得到什么启发?都有哪些资产类别适合这种交易策略呢?

“逢跌加仓”的本质是什么?

这个交易策略的核心理念,和我们常说的“不定额定投”有一些相似之处,都是分散决策。

不过,从策略角度来看,并不是每一种定投策略都是有效的,类似的交易策略如果想要发挥有效作用,有三个基本条件(此处不代表盈利保证,只用于分析):

1. 选择的资产,需要有长期向上的趋势,比如上图中的「中债」历史过往走势,趋势相对明显;

2. 加仓节点为回调之后。因为不追高,所以实际上买入时有一定的安全边际,可以摊平买入成本;

3. 短期过热、上涨过多时,会适度止盈。

当然,我们还可以用另外一个角度来看,通常什么情况下类似的“定投”策略会失效呢?相对应的,也有三点:

1. 投资标的没有很明确的向上趋势,整体偏震荡,或者在低位区域的时长非常久;

2. 没有做好定投金额的动态调整,导致没有低点加仓;

3. 没有在市场过热时止盈,导致回撤较大。

哪些资产曾经适用“逢跌加仓”策略?

为了让大家更好地感受这个策略,我们复盘了近几年相对适用的资产表现。(不代表预测未来走势,仅仅是过往结果的复盘)

这些资产分别是:

1. 中国债券

2. 美股

3. 黄金

在过去的几年里,这三类资产的长期向上趋势均比较强势,如果选择在市场情绪较弱或者短期冲击砸出的坑里坚持买入,那么获得的长期收益或是相当可观的。

站在当下,可以关注哪些资产?

决定我们是否采取“逢跌加仓”策略的,并非过去的表现,而是对未来趋势的看法。

根据广发基金投顾团队的最新研判,上文提到的中债、黄金,我们认为仍可继续关注;对于当前的美股,因为短期不确定性确实太强,所以可能还需要再进一步观察。

而在前几年缺少向上趋势的主要资产,包括A股、港股、美债,未来是否有潜力呢?

A股:信心积累韧性强$广发中证A500ETF联接A(OTCFUND|022424)$$广发中证A500ETF联接C(OTCFUND|022425)$

当前,在复杂的全球格局下,国家更加关注资本市场稳定,“国家队”与央行联手,也给A股带来了稳定的信心。

如果美国主导资本市场的旧秩序不再坚定,那么作为权益资产替代的A股,可能会更加受到全球资金的青睐。

港股:恒生科技是一个很有特色的指数$广发恒生科技ETF联接(QDII)A(OTCFUND|012804)$$广发恒生科技ETF联接(QDII)C(OTCFUND|012805)$

恒生科技是一个很有特色的指数,它包含了许多在中国甚至全球都有名的互联网巨头公司,或可以说是中国版的“纳斯达克7姐妹”。

在全球范围来看,如果纳斯达克受挫于美元资产的信心崩溃,那么凭借科技成分+巨头级别的业务规模,恒生科技或有所受益。

美债:部分高等级信用债或有一定价值$广发亚太中高收益债(QDII)C(OTCFUND|013508)$

当前,美股受挫的一大原因在于特朗普,使得全球投资者对美国资本市场的信仰发生了怀疑,而美债也无法独善其身。因此,只有当赔率到达比较高的时候,或才是买入美债的机会。

不过,长久期利率债毕竟波动比较大,我们可以把目光放到久期较短的信用债上。

有许多在美国上市的短久期(1年以下)投资级信用债,比较有配置价值。当市场情绪较差时,这些债券可能会受到流动性冲击,跌到6%以上甚至更高的收益率,如果此时买入并持有,只要不发生违约,收益还是非常可观的。

历史数据来看,在美国上市的投资级信用债发生违约的可能性较低,如果关注这类投资机会,可以考虑通过一些QDII或者互认基金去参与。

$广发纳斯达克100ETF联接人民币(QDII)C(OTCFUND|006479)$$广发纳斯达克100ETF联接人民币(QDII)A(OTCFUND|270042)$$广发全球精选股票(QDII)人民币C(OTCFUND|021277)$$广发全球精选股票(QDII)人民币A(OTCFUND|270023)$

风险提示:广发基金本着勤勉尽责、诚实守信、投资者利益优先的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。投资前请认真阅读投顾协议、策略说明书等法律文件,充分了解投顾业务详情及风险特征,选择适合自身的组合策略,投资须谨慎