【大河财立方消息】1月26日,京东智能产发股份有限公司(简称京东产发)向港交所递交招股书,联席保荐人为美银证券、高盛及海通国际。京东产发曾在2023年3月递交招股书,其上市进程一度中止。

据招股书披露,京东产发是中国领先的现代化基础设施开发及管理平台,聚焦物流园,并在全球持续扩张。作为京东集团供应链生态系统的基石,凭借与生俱来的对商流及物流的深刻洞察力,公司拥有整合业务资源、促进区域经济发展的独特能力。利用在项目获取、融资渠道、资产管理及资本循环方面已被证明的综合能力,公司持有并管理着一个覆盖核心物流节点的庞大资产网络,并加速向轻资产模式转型。

依托公司在中国积累的核心竞争力、业务资源和运营专长,京东产发已将业务扩展至亚太、欧洲及中东等主要境外市场。在全球供应链重构的背景下,公司日益成为服务中国企业出海的重要桥梁,并协助本地客户提升业务韧性。

根据仲量联行报告,截至2025年9月30日,公司积累了庞大的现代化基础设施资产组合,资产管理规模总额为人民币1215亿元,其中12.8%位于境外;公司的总建筑面积为2710万平方米,在亚太地区及中国新经济领域的现代化基础设施提供商中分别位列前三及前二。

根据仲量联行报告,于往绩记录期间,京东产发的资产管理规模于2023年初至2025年9月30日增长了28.1%,已竣工现代化基础设施资产的期末平均出租率超过90%,这两项指标在同业主要参与者中均位居首位,有力证明了公司的资产质量及价值创造能力。

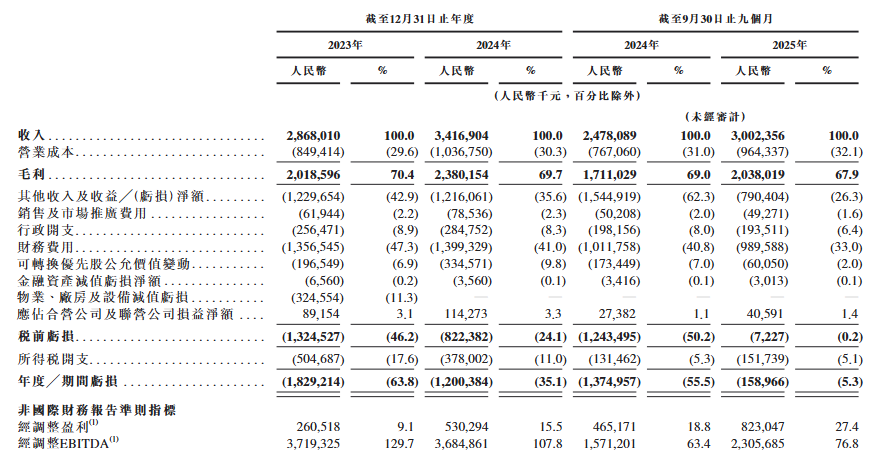

业绩方面,2023年至2024年,京东产发实现营业收入286.80亿元和341.69亿元,归属于母公司股东的净亏损分别为18.29亿元和12.00亿元。毛利率分别为70.4%和69.7%。

公司处于亏损状态,主要原因是报告期内投资物业及持有待售资产的公允价值出现较大变动,产生了公允价值变动损失(2023年约18亿元,2024年约16亿元),以及较高的财务费用等因素。

京东产发本次香港IPO募资金额拟用于下述用途:预计在未来12至36个月将用于进一步扩展公司在海外具战略重要性的关键物流节点的基础设施资产网络,并建立全球人才团队以支持海外业务扩张。预计在未来12至36个月将用于进一步提升公司在中国的基础设施资产网络的密度与质量并强化在核心地理位置及战略物流节点的布局。

预计在未来12至48个月将用于提升公司的解决方案及服务,其对于公司吸引及留存客户至关重要。预计在未来12至48个月将用于一般公司用途及满足营运资金需求。