上市不足半年的生物科技公司药捷安康成了港股的“显眼包”。

9月12日收盘,药捷安康涨幅达77.09%,登顶港股当日涨幅榜首。其最新市值达764.02亿港元,跻身港股创新药市值第一梯队(市值600亿港元以上)。

盘中,药捷安康一度飙升逾100%,市值一度逼近1000亿港元,仅次于药明生物、康方药业、中国生物制药、信达生物等老牌生物科技公司,近两月涨幅更是达十倍。

药捷安康的爆炒与其小盘股特征不无关系。公司发行规模约2亿港元,流通股仅3.017亿股,其中相当比例由创始人及机构股东锁定。据招股书,药捷安康创始人吴永谦持股比例高达32.98%,叠加其他机构持股,市场流通盘有限。在此背景下,一旦资金集中流入,需求迅速放大,股价便极易被推高。

需要注意的是,药捷安康未盈利。2020年至2024年,药捷安康分别亏损8537.2万元、2.52亿元、3.43亿元和2.75亿元。其中,2025年上半年,药捷安康仍亏损1.23亿元。

但更关键的是,药捷安康背后的管线资产能否撑起这近千亿市值。

药捷安康并没有任何上市的可商业化产品。未盈利生物科技企业估值由管线估值得出。

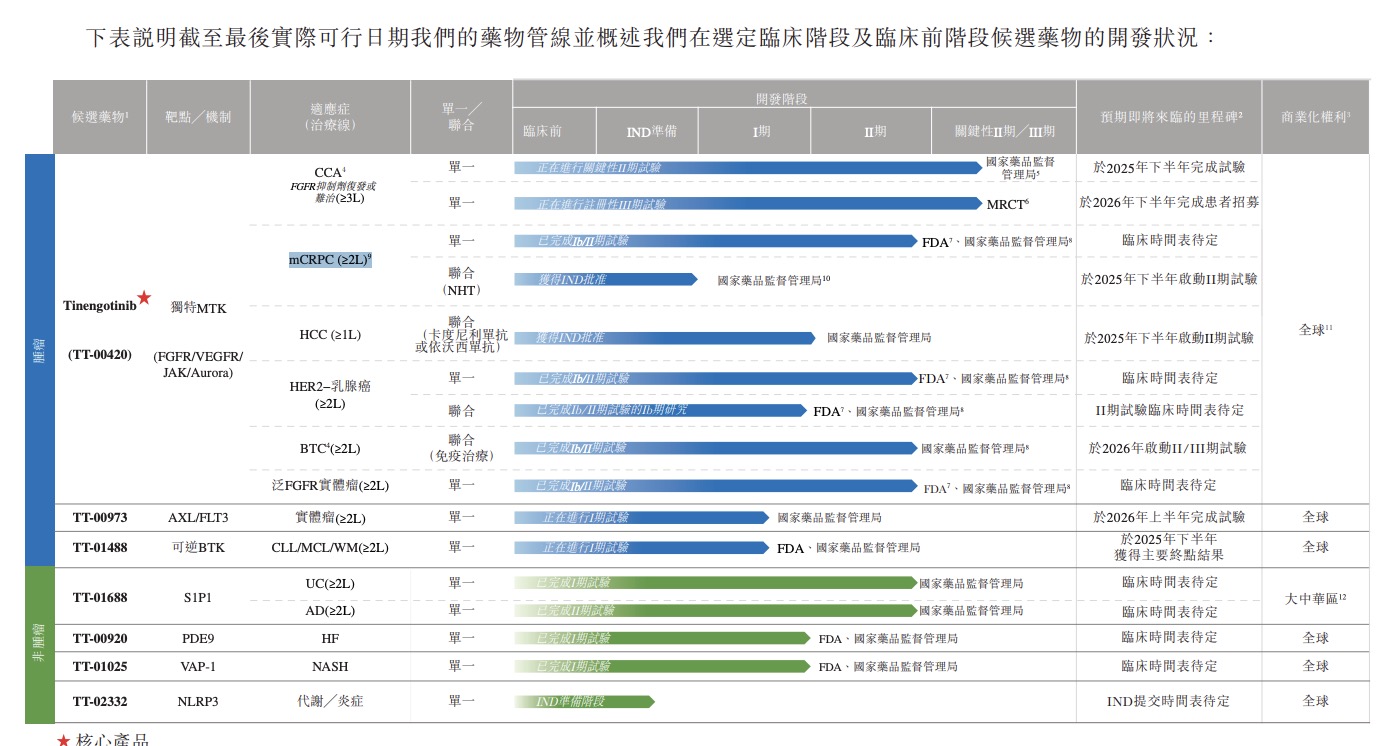

据招股书,药捷安康的管线布局以核心产品Tinengotinib(TT-00420)为代表。该药物是一款具有独特机制的多靶点激酶(MTK)抑制剂。此外,公司还拥有五款处于临床阶段的候选产品,以及一款处于临床前阶段的在研产品。

Tinengotinib是药捷安康最具价值的核心资产。其主要瞄准的治疗领域为FGFR驱动的癌症,包括带有FGFR变异的胆管癌及泛FGFR实体瘤。

此外,由于该药物同时作用于JAK和Aurora通路,其独特的靶点组合为其在多种癌症适应症中展现潜力,包括前列腺癌、肝细胞癌(HCC)、乳腺癌以及胆道系统肿瘤(BTC)。

在所有适应症中,FGFR变异的胆管癌是Tinengotinib目前推进最快的领域。

据招股书,该适应症在中国已进入关键性II期临床试验;与此同时,公司正在美国、韩国、英国、欧盟八国及中国台湾开展Tinengotinib单药治疗的多区域III期注册性临床试验。

但仅靠FGFR变异的胆管癌这一适应症或难支撑起药捷安康近千亿市值。

峰值销售额×销售倍数是对早期创新药公司进行快速估值时,常用的一个经验法则。创新药的销售曲线是山峰型。虽然每年销售额都在变,但峰值销售额是这条曲线中最重要的一个锚点。整个曲线的形状都和这个峰值紧密相关。可以把整个生命周期的总销售额,看作是峰值销售额的某个倍数。

界面新闻记者对Tinengotinib在胆管癌适应症上的市场潜力进行了粗略估值。对于癌症这类疾病,销售额是由每年新进入治疗体系的患者流驱动的。

据招股书,全球胆管癌发病人数由2019年的24.34万人增长至2024年的29.0万人,年复合增长率为3.6%。预计到2027年和2030年,发病人数将分别上升至32.14万人和35.49万人,对应2024年至2027年的年复合增长率为3.5%,以及2027年至2030年的3.4%。

在中国,胆管癌的发病人数由2019年的9.44万人增至2024年的10.66万人,年复合增长率为2.5%。预计到2027年和2030年,病例数将分别达到11.42万人和12.16万人,2024年至2027年的年复合增长率为2.4%,而2027年至2030年为2.2%。

其中,约有25.2%的胆管癌(CCA)患者存在FGFR相关基因变异,包括融合与重排、点突变以及基因扩增等类型。约62%的不可切除或转移性CCA患者会接受二线治疗,其中约32%的患者至少会进入三线治疗阶段。

对于中国市场,假设该药于2027年获批上市,并在2033年达到销售峰值,同时不考虑对外授权分成、医保谈判降价等现实影响,且以年治疗费用30万元人民币为基准。基于此,Tinengotinib胆管癌适应症给出的中性估值约为1.72亿元人民币。

对于中国外的海外市场,界面新闻采用类似假设方法进行测算,Tinengotinib胆管癌适应症得出中性估值约55.65亿元人民币。

因此,单就胆管癌三线治疗这一适应症而言,Tinengotinib 在全球范围内的风险调整后估值约为57.4亿元人民币。若进一步以15%折现率折算至现值,其价值约为28.53亿元人民币。

按界面新闻前述模型测算,药捷安康推进最快的Tinengotinib胆管癌适应症在全球范围内的风险调整后现值仅约31亿港元,相较于公司当前764亿港元的总市值,占比不足4%。

这意味着,超过730亿港元的估值,几乎完全建立在对药捷安康早期临床管线及其他潜在适应症能取得巨大成功的预期之上。

虽然诸如慢性淋巴细胞白血病、乳腺癌等适应症的市场空间也有不错潜力,但其临床开发风险与不确定性同样极高。从I/II期临床推进到最终上市的失败率显著偏高。如此大规模的估值溢价押注在这些高风险的早期项目上,本质上是一种极度乐观的定价。