财联社10月22日讯9月房地产行业债券融资环境正逐步好转。

财联社据相关渠道统计,9月房地产行业债券融资总额达561亿元,同比增长31%,显现回暖迹象。其中,信用债成融资回暖主引擎,其低廉的境内融资成本与海外债的高利率形成鲜明对比。与此同时,多家房企境内外债务重组取得关键性突破,或标志着行业债务风险出清正在提速。

信用债成融资回暖主引擎,融资成本内外利差分野

根据中指研究院最新发布的9月融资月报数据显示,2025年9月房地产行业债券融资总额为561亿元,同比增长31%。融资端显露回暖迹象。

从融资结构看,市场主力正从ABS(资产支持证券)向信用债加速转换。9月单月数据显示,信用债融资322亿元,同比大幅增长89.5%,占比跃升至57.4%,取代ABS成为绝对主力;而ABS融资额为227.7亿元,同比下降11.9%,占比降至40.6%;海外债仅占比2%,影响甚微。这一结构性变化拉动了前九个月的累计数据:1至9月信用债融资2612.9亿元,占比59.8%,虽同比微降0.6%,仍占据主导地位。

房地产融资成本整体处于历史低位,其平均利率为2.68%,同比下降0.38个百分点,环比上升0.18个百分点。其中,信用债平均利率为2.36%,同比下降0.44个百分点,环比增长0.01个百分点;ABS平均利率为2.68%,同比下降0.55个百分点,环比下降0.03个百分点。值得注意的是,海外债因风险溢价较高,平均利率达11.88%,与境内低成本融资环境形成鲜明对比。

房企融资冷热并存,优质渠道畅通与债务重组共进

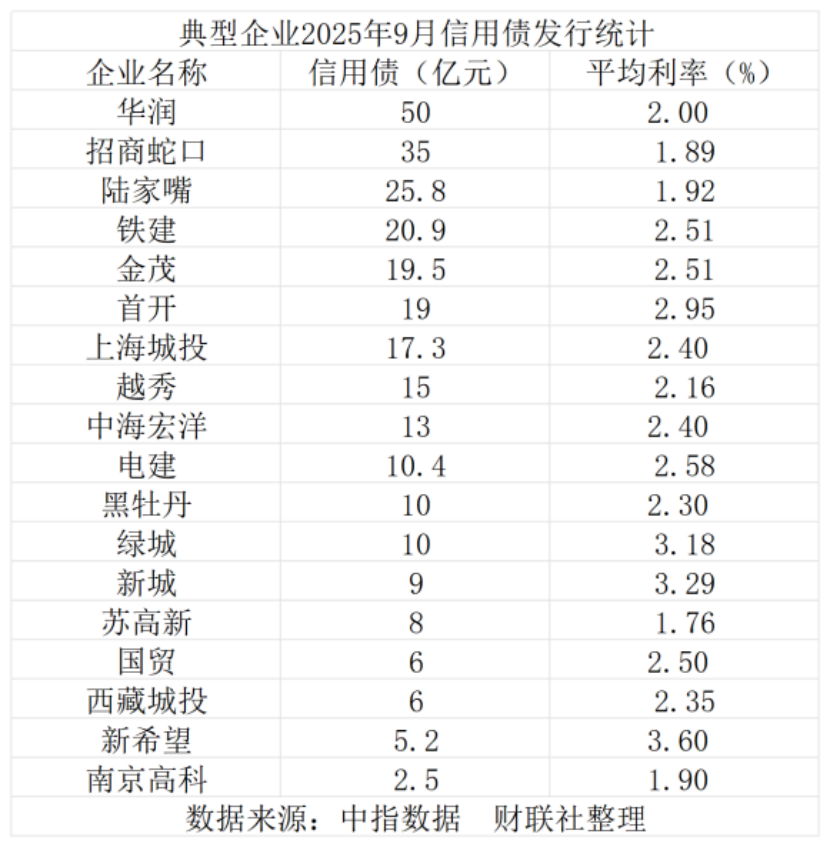

从发行主体看,房地产行业融资呈现“央国企主导、民企局部改善”的二元格局。一方面,华润、招商蛇口、陆家嘴、中国铁建等代表性央国企发行总额均超过20亿元,印证了其在债券市场的绝对主导地位;另一方面,绿城、新城、新希望地产等民企也成功发行信用债,合计融资约36.2亿元,融资渠道局部改善。部分典型企业具体数据见下表:

从房地产海外债融资来看,分化显著,虽整体规模有限,但融资渠道仍对优质房企开放。比如,新城控股9月成功发行一笔1.6亿美元、期限2年的境外债券,票面利率11.88%,募集资金主要用于偿还公司一年内到期的境外中长期债务。这是继6月新城发行3亿美元境外债后,今年第二次发行海外债,反映出优质房企在境外市场中仍具备持续的再融资能力。

此外,近期房企境内外债务重组捷报频传,多家企业取得实质性突破,行业债务风险出清进程明显提速。具体来看,融创中国境外债重组方案于2025年10月获高票通过,债权人赞成金额比例高达94.5%;龙光集团超过80%的同意债权人已签署修订后的支持协议,其引入的资产信托抵债模式成为行业亮点;花样年、中骏集团等房企的方案也均获得75%以上债权人支持。与此同时,更多房企正加快推进重组进程,比如,旭辉控股将于10月底审议预计削减约14亿美元债务的重组方案,碧桂园也在积极推进有望削减超百亿美元债务的年内重组目标。

展望地产债后市,财通证券指出,当前未违约存量地产债规模仍较大,到期收益率普遍较高,且以中短久期品种为主,未来结构可能进一步向短久期集中。在投资策略上,其建议可对地方国有房企保持适度乐观,重点关注中短久期债券。

中金公司则认为,短期内地产债利差或延续震荡格局,策略上建议适度控制久期,优先配置头部央国企发行的中短久期债券。