部分银行对定期存款产品结构的调整引发市场关注。

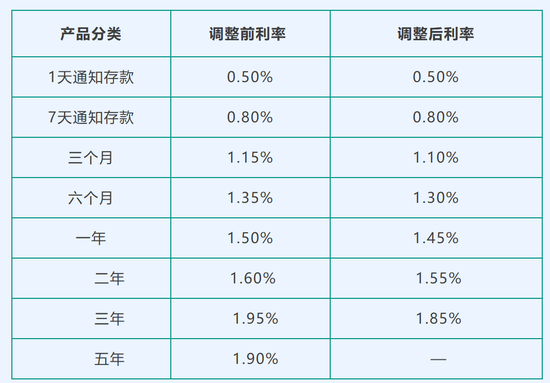

近日,土右旗蒙银村镇银行与昆都仑蒙银村镇银行发布公告,同步对定期人民币存款利率进行调整。

其中,土右旗蒙银村镇银行在公告中明确表示“取消五年整存整取定期存款”,而昆都仑蒙银村镇银行也在更新的利率表中不再提供该期限选项。11日,记者致电昆都仑蒙银村镇银行,该行工作人员向记者表示:“五年期定期存款已经没有了,我们是4号刚刚调整的。”

这两家同属蒙银村镇银行体系、位于包头市的机构,成为业内首批取消五年期定期存款的商业银行。

这一调整并非孤立事件,而是近期中小银行普遍下调存款利率浪潮中的一个标志性现象。

据不完全统计,近一个月来,已有包括大连银行、湖北荆门农商银行、新疆木垒农商银行、新疆玛纳斯农商银行、海南保亭融兴村镇银行、大连旅顺口蒙银村镇银行等在内的十数家中小银行陆续加入下调存款利率的行列,部分存款产品降幅超60基点。

如海南保亭融兴村镇银行11月11日执行最新人民币存款挂牌利率,调整后一年、二年、三年、五年期定期存款利率为1.2%、1.25%、1.6%和1.65%,分别较8月利率水平下调65BP、55BP、20BP和15BP。

昆都仑蒙银村镇银行、土右旗蒙银村镇银行在取消五年期定存的同时,也将其三年期定存利率下调10个基点至1.85%。

汕头海湾农商银行自10月18日执行最新存款利率,一年、二年期定期存款利率下调15BP至1.4%和1.5%,三年、五年期定期存款利率下调20BP至1.75%和1.8%。

不难理解,银行此举的核心目的是压降负债成本,应对严峻的净息差压力。根据国家金融监管总局数据,2025年二季度商业银行净息差为1.42%,较一季度数据再下降0.01个百分点,持续处于历史低位。

在此压力下,市场出现了明显的存款利率“期限倒挂”现象,即中长期存款利率低于短期。如新疆玛纳斯农商银行最新三年期存款利率下调20BP至1.35%,五年期存款利率则下调30BP至1.30%,与该行最新的二年期定期存款利率持平。

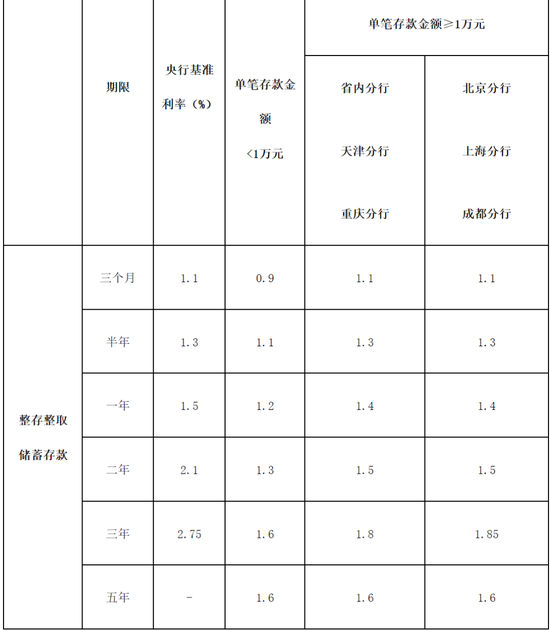

大连银行针对单笔1万元及以上的存款,在不同分行执行差异化的三年期利率:省内分行、天津分行及重庆分行为1.8%,而北京、上海及成都分行为1.85%。虽然三年期利率存在差异,但其五年期利率已统一低于所有分行的三年期水平,均为1.6%,利率倒挂现象明显。

这种现象不仅局限于中小银行,在大中型银行中也较为普遍。建设银行手机App显示,其3年期定存最高年利率为1.55%,反而比5年期高出25个基点。其他多家国有大行及全国性股份制银行也存在类似情况。

邮储银行研究员娄飞鹏分析认为,这清晰地反映出在息差压力下,银行普遍不愿意吸收成本更高的长期负债,正主动通过下调利率或压缩长期限产品供给来优化负债结构。

实际上,对长期限、高成本负债的调整早已从大额存单开始。

目前,在国有大行及多家股份制银行的手机APP中,均已无法找到五年期大额存单产品。如建设银行个人大额存单最高期限为三年期,利率为1.55%,与其定存利率持平;中信银行、招商银行在售的大额存单最长期限仅为两年期,年化利率为1.40%。

面对息差压力,银行业正从资产端、负债端协同发力,寻求突破。邮储银行研究员娄飞鹏指出,银行一方面需要通过财富管理、托管业务等扩大非利息收入,稳定营业收入和利润;另一方面也需要从资产端、负债端全面发力稳定净息差。

中国银行研究院分析认为,全年来看,商业银行利息业务仍面临压力,但下行趋势有望进一步缓解。

中国银行研究院进一步指出,主要有三方面因素支撑:一是近期行业“反内卷”的导向下,银行业持续推动贷款定价和业务风险更加匹配,保障贷款利率处于合理水平;二是2025年以来,中国资本市场表现较好,或将逐步影响居民风险偏好和存款储蓄意愿,叠加上市银行适时调降存款挂牌利率,提升低成本存款占比,有望推动存款定期化趋势缓解;三是伴随数字化转型加速,上市银行将有效运用AI、大模型等技术支持展业,强化利息业务支出的精细化控制力度。

对于普通储户而言,传统依赖长期定存保值增值的理财模式正面临挑战。有银行理财经理建议,投资者可适当将目光转向国债、储蓄型保险、低风险等级银行理财等稳健型投资产品,进行多元化配置,但务必根据自身风险承受能力进行选择。随着银行存款利率进入下行通道,储户的理财观念也需适时转变,以应对低利率环境下的财富管理需求。