又一家企业加入“退房”行列。

近日,香港中旅(0308.HK)发布公告,宣布拟通过内部重组将旅游地产业务纳入私人公司集团,以实物分派股份的方式完成分拆。

交易完成后,该私人公司集团将脱离香港中旅体系,由控股股东及选择股份分派的股东持有,而香港中旅将继续聚焦文旅核心业务并维持联交所上市地位。

“拆分旅游地产业务后,香港中旅的经营业务将保留旅游景区及相关业务,资源将更集中地投入旅游景区、主题公园等核心优势业务。同时,在地产业务拆分后,能降低公司债务水平,减小房地产市场风险暴露,能增强公司财务安全和盈利能力,有助于进行公司市值管理。”中指研究院企业研究总监刘水在接受界面新闻采访时指出。

拖累业绩

回溯历史,香港中旅自1992年上市以来,已历经多轮业务结构调整。

作为中国旅游集团旗下的旗舰平台,公司初期业务广泛覆盖旅游休闲、酒店、运输、物业开发、科技投资及基建等多个领域。

进入2000年后,公司启动首轮战略收缩,陆续出售路桥项目、终止货运服务。2014-2015年间,进一步剥离芒果网、高尔夫球会所及渭河发电厂等非核心资产。

2020-2022年期间,为应对特殊时期的经营压力,公司转向“景区+地产”融合发展模式,加大地产业务投入。例如,2020年以3.34亿元竞得成都金堂三宗土地使用权,意图以地产反哺旅游。

然而,伴随房地产行业进入深度调整期,地产业务从曾经的业绩支撑转变为财务负担。

刘水指出,由于近几年房地产市场深度调整,地产板块负债水平较高,并且其公允价值随市场波动下降,对公司的财务安全、盈利形成拖累。

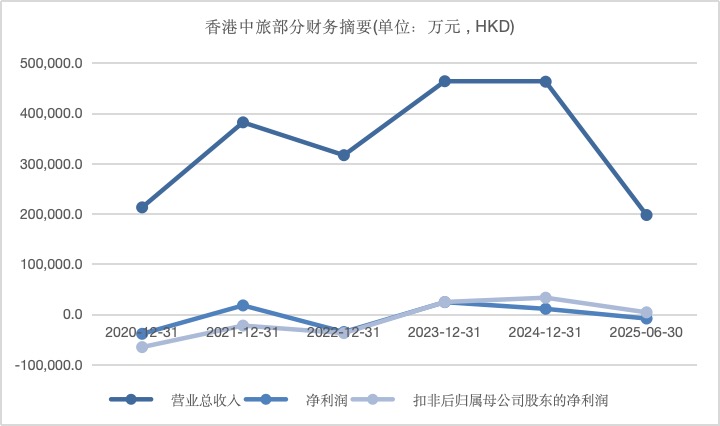

界面新闻整理公司近年财报发现,香港中旅此次拟剥离的旅游地产业务在2023年、2024年及2025年上半年收入持续萎缩,分别为6.3亿、4.6亿和1.5亿港元,净利润则连续亏损,分别为-4.6亿、-2.4亿和-1.9亿港元,三年累计亏损接近9亿港元。

反观在2021年,地产销售在公司总收入中占比超四成;2022年仍贡献15.2亿港元收入,占公司总收入的半壁江山。

目前,香港中旅的旅游地产业务主要由港中旅(珠海)海泉湾、中旅(咸阳)海泉湾等公司运营,涵盖珠海海泉湾、咸阳海泉湾、安吉度假村等项目。这些综合型旅游度假项目在市场下行期中首当其冲。

2025年上半年,公司休闲度假景区目的地收入同比下降33%至1.47亿港元,股东应占亏损扩大至1.46亿港元,同比增幅达115%。业绩恶化主要源于投资性物业公允价值下跌,以及珠海、咸阳海泉湾等项目计提资产减值。

其中,珠海海泉湾上半年收入仅0.7亿港元,同比下降19%;咸阳海泉湾收入更是同比下滑54%,反映出二三线旅游地产项目去化艰难、运营承压的现状。

东吴证券研报指出,旅游地产业务不仅持续亏损,未来盈利能力也存较大不确定性。分拆后可降低整体债务水平,减少其对利润的侵蚀。公司预计此次分拆将产生1.6亿港元亏损,主要来自相关业务累计汇兑差额的重分类。

尽管短期形成亏损,但从长期看,剥离地产业务有助于止住“失血点”,从而释放更多资源投入文旅主业。

聚焦核心,协同分工

根据公告,香港中旅将先把旅游地产业务整合至新成立的私人公司——中旅康养度假控股有限公司,再通过实物分派其股份的方式完成剥离。

股东可选择按每持有一股获派一股私人公司股份的比例接受分派,或选择现金替代——每股0.336港元,相当于停牌前收市价1.53港元的约22%。

分派完成后,该业务将转由控股股东中国旅游集团及其他选择股份的股东持有,不再属于上市公司体系。重组后的香港中旅将聚焦三大板块:旅游景区、旅游证件和酒店客运业务,主业轮廓更加清晰。

公司同步推进资本重整,计划将股本进账由92.2亿港元削减85亿至7.2亿港元,所释放的85亿港元将转入保留盈利,作为未来股息分派等用途的储备。

这一安排不仅优化了资本结构,也提升了公司分红能力和财务灵活性,向市场传递出稳健发展的信号。

值得关注的是,此次分拆并非整个“中旅系”退出地产领域,而是其母公司中国旅游集团(以下简称“中旅集团”)内部资源的优化再分配。

当前,房地产开发业务仍为中旅集团八大重点战略业务之一,旗下专业地产平台“中旅投资”近几年来在投资拿地、销售方面都迎来强劲增长。

中指研究院统计数据显示,2025年1-9月中旅投资权益拿地金额达53亿元,同比增长35.8%,全口径销售额123亿元,同比增长36.7%,在TOP100房企中排位升至28位。

从中旅投资的扩张路径来看,其布局也极具战略针对性,主要聚焦粤港澳大湾区、长三角等核心城市群,重点布局上海、成都等高能级城市。

9月份,其刚刚联合中海、招商以155亿元拿下上海徐汇东安城市更新项目,该项目预计货值超600亿元,主力户型为200-400平方米的高端住宅。

“中旅投资背靠母公司央企中旅集团,在房地产市场下行期,销售、拿地强势增长,房地产开发业务的发展将夯实集团房地产板块业务,助力集团营收及盈利增长,增强集团发展实力”,刘水对界面新闻指出。

行业变局

香港中旅的分拆举措是当前市场环境下企业战略调整的一个缩影。

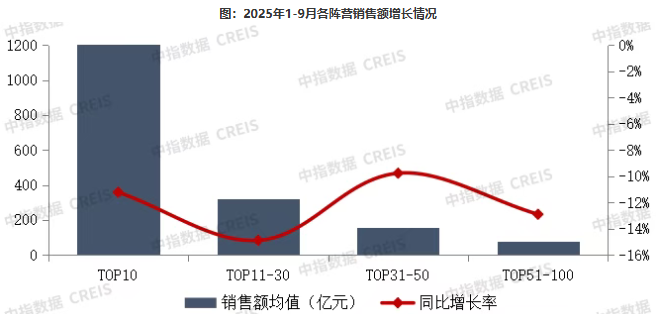

房地产行业的深度调整伴随着结构分化。据中指研究院统计,今年1-9月,TOP100房企销售总额为26065.9亿元,同比下降12.2%。虽然各阵营房企销售额均有下降,但分化显著,TOP10房企销售额均值为1280.9亿元,TOP11-30房企销售额均值为319.8亿元,TOP51-100房企销售额均值仅为74.6亿元,同比下降12.9%。

各阵营房企销售增长情况,图片来源:中指研究院

土地市场亦呈现相同趋势。尽管整体市场承压,但核心城市优质地块仍受青睐,上海、北京等一线城市屡有高总价地块成交,反映出“城市分化、板块分化”已成为行业新常态。

近两年来,除香港中旅外,华远地产、美的置业、格力地产等多家企业也相继剥离地产业务,形成一波“瘦身潮”。这些企业调整战略的核心目的在于通过“瘦身”降低负债水平、聚焦更具潜力的核心业务,最终提升盈利能力。

在此背景下,香港中旅于9月30日以3亿元收购万科旗下两家冰雪业务公司,正式切入冰雪经济赛道。尽管标的公司短期贡献有限,但此举与公司主业高度协同,符合消费升级与体验经济发展趋势。

对于香港中旅来说,剥离地产业务后,公司估值锚点将回归旅游主业盈利能力,而冰雪业务的注入则为中长期成长打开新的想象空间。