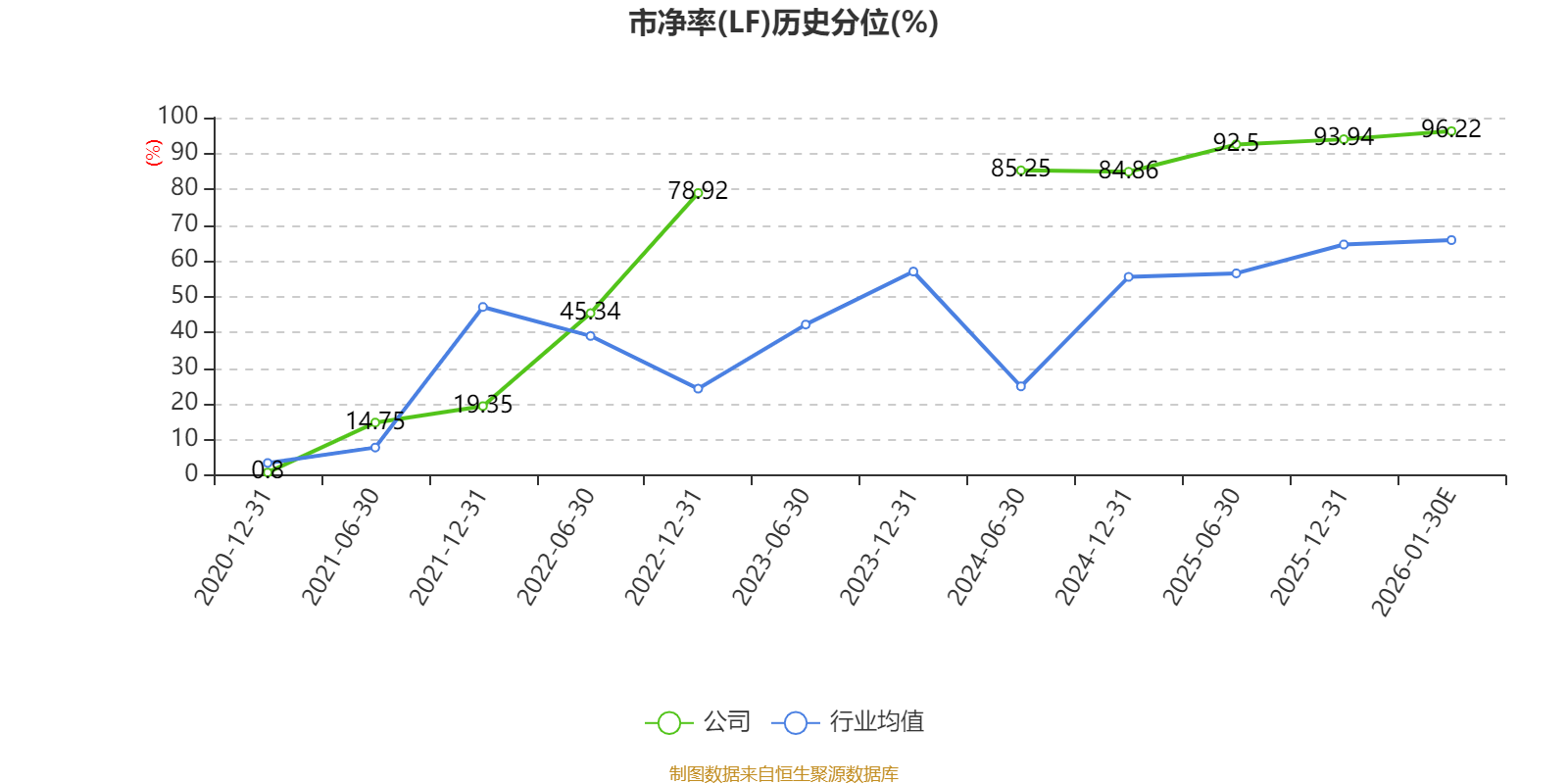

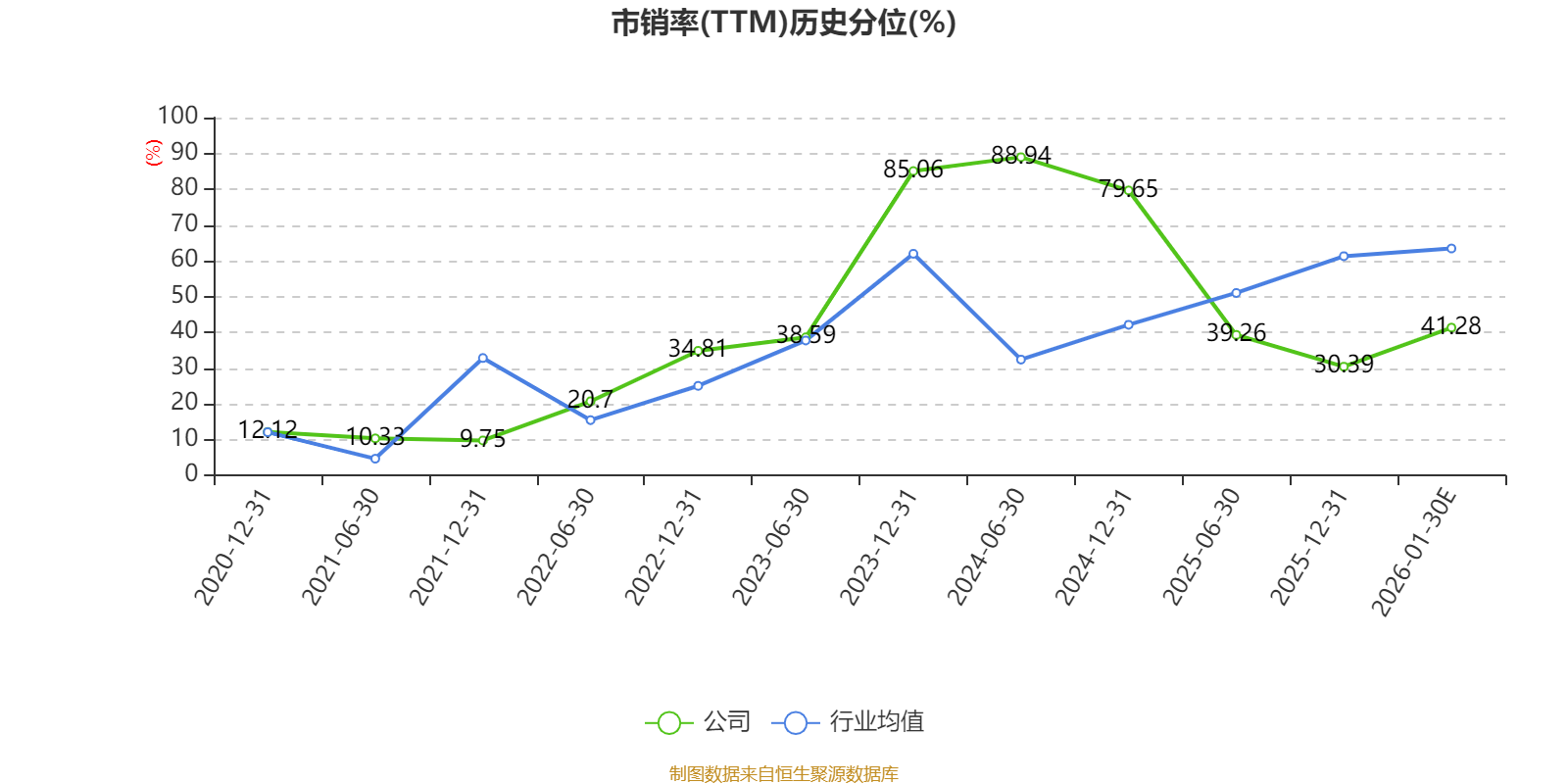

中证智能财讯 ST京蓝(000711)1月30日晚间披露2025年度业绩预告,预计2025年实现营业收入4.4亿元至5.1亿元;归母净利润亏损1.6亿元至2.3亿元,上年同期亏损1.1亿元;扣非净利润亏损1.5亿元至2.2亿元,上年同期亏损1.19亿元;基本每股收益-0.05元/股至-0.08元/股。以最新收盘价计算,市净率(LF)约10.45倍,市销率(TTM)约12.75倍。

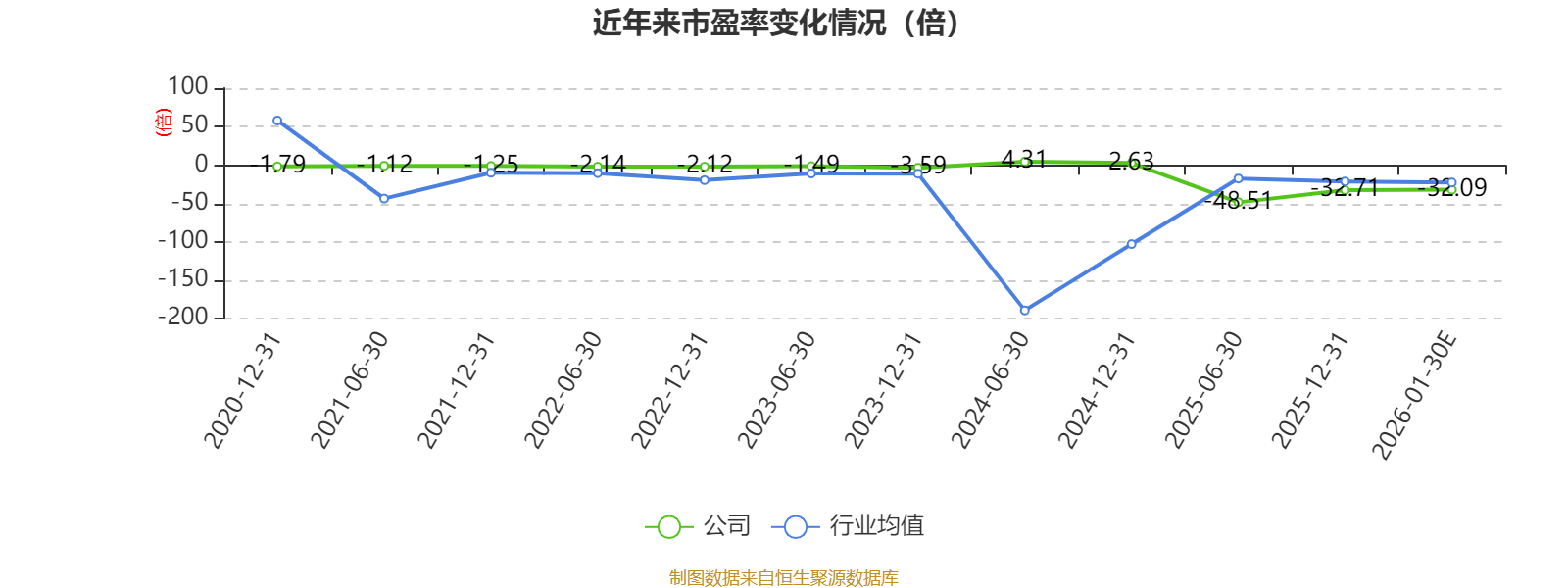

以本次披露业绩预告均值计算,公司近年市盈率(TTM)图如下所示:

资料显示,公司所从事的主要业务为工业及城市固体废物无害化处置及二次资源综合回收、土壤修复、耕地土壤环境综合治理保护、高标准农田建设等业务。

据公告,自2024年初新管理团队履职以来,公司坚定实施战略转型,已全面切换到含锌铟固危废资源化利用这一高潜力赛道,2025年该业务占公司营收比重已达约95%,产精铟超过200吨(其中自产精铟约121吨、加工提纯精铟服务约75吨),公司整体营业收入在2024年比2023年已增长超过100%的情况下,预计2025年再增长16.45%-34.97%,初步显现了战略转型的成效。公司将继续利用在稀有金属铟方面的资源优势,努力将公司产业链进一步往铟的下游产业如高密度ITO靶材等领域延伸。

以上数据为初步核算结果,最终以经审计的财务数据为准。

同时,因公司2025年仍处于战略转型的关键转折期,战略转型所需要的投入、以及战略转型所带来的影响,导致2025年归母净利润出现亏损且较上年同期有所增加,具体如下:

其一,为确保公司资产与经营状况的真实、准确披露,基于会计谨慎性原则,公司拟对合并报表范围内的应收款项、合同资产、商誉等各项资产开展全面减值测试,预计计提资产减值准备约10000万元左右,较上年同期增加50%以上。尤其对以重整前的土壤修复历史业务为主的子公司中科鼎实环境工程有限公司(简称“中科鼎实”),对历史形成的应收款项、合同资产等计提坏账准备合计约6000余万元。此次减值计提是公司积极实施战略转型、主动梳理资产质量、化解潜在经营风险的负责任举措,将为后续轻装上阵、推进高质量发展进一步扫清障碍。

其二,本年度管理费用中,职工薪酬与股权激励费用合计预计占比超60%。为充分激发管理层及核心技术骨干的积极性与创造力,助力公司战略目标稳步落地,公司以承受股权激励费用对利润的影响为代价,于2024年5月正式启动股权激励计划,2025年确认股权激励费用约2300万元,较上年度2191万元略有增加。此外,为轻装上阵,2025年中科鼎实进一步收缩老业务,进行了大量减员,产生大额减员费用。

其三,经过了2024年的新业务转型投入阶段后,公司账面现金所剩不多;且2025年前三季度,受重整前历史问题影响,公司仍处于退市预警状态,暂未恢复融资能力,因此能够投入到含锌铟固危废资源化利用新业务的资金非常有限,难以释放新业务的盈利能力。尽管公司在2025年9月去除退市预警后已初步解决了资金问题(2025年末的账面现金及等价物、可变现股票价值合计已超过1.2亿元),但已近年末,2025年新业务未能产生较多利润。

综上,2024-2025年是公司从历史业务全面转型升级到含锌铟固危废资源化利用领域的关键时期,因战略转型与风险优化导致利润较差。下一阶段,公司将利用已去除退市预警的有利时机,在因重整前事项被处罚而被追加ST十二个月期满后积极申请去除ST标识而进一步恢复为正常上市企业;进一步强化公司在铟产业链的战略优势,争取尽快投产高密度ITO靶材,并利用铟的稀缺性以及公司铟资源优势而积极扩大公司的ITO靶材市场份额,并基于同样的业务逻辑而积极开拓更多的铟产业链精深加工新材料产品,为全体股东创造更大价值。

指标注解:

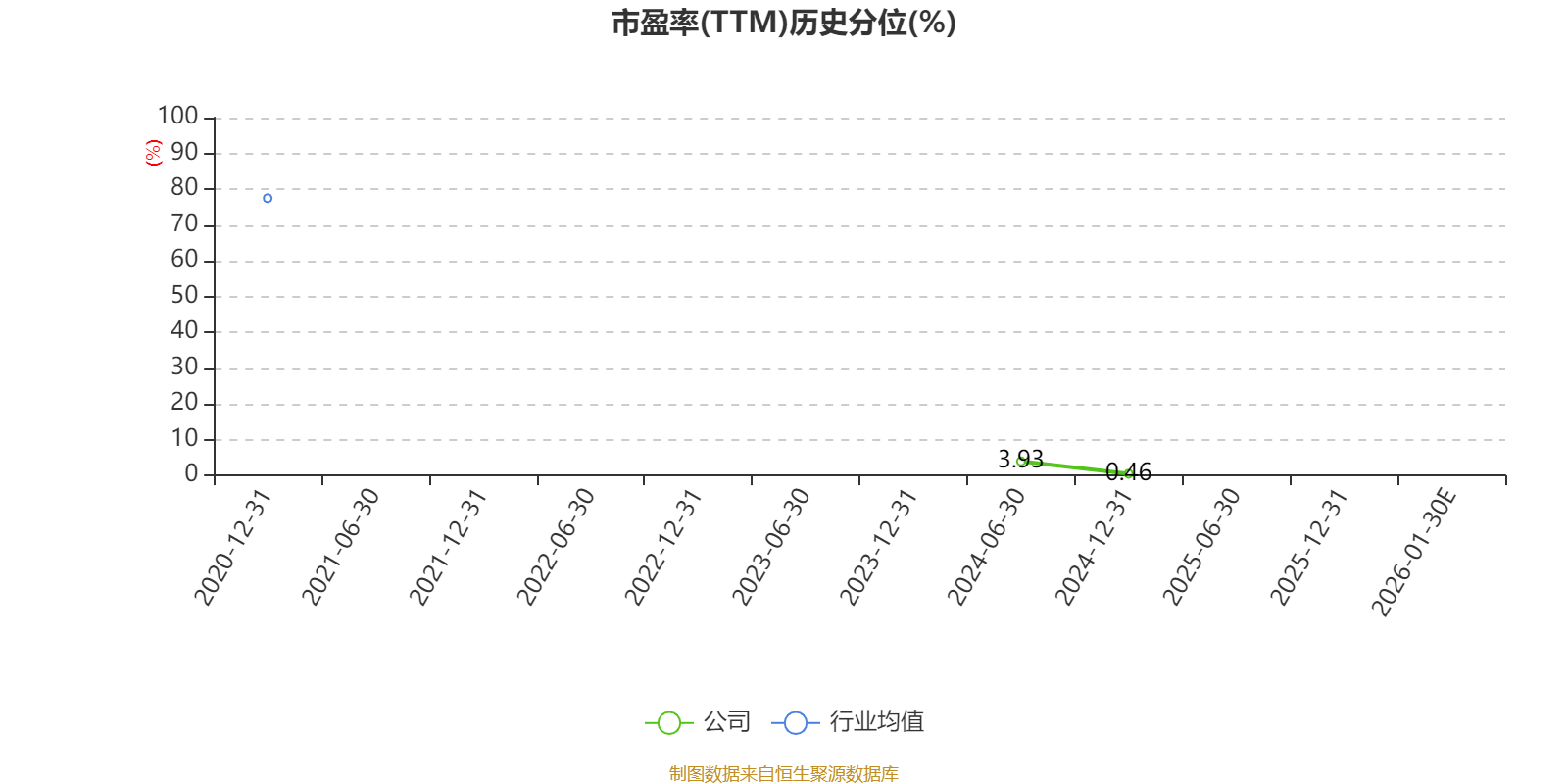

市盈率=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。三者的分位数计算区间均为公司上市以来至最新公告日。

市盈率、市净率为负时,不显示当期分位数,会导致折线图中断。