大家好,我是(—)。

追逐风口,挖掘洼地,驾驭潮汐。

如果一定要进行大类划分,那么成长、价值与周期股的投资可能是最基本的三类投资范式。

用第一性原理深入理解这三者的本源、关系与转换,更好的指导投资,是你白我最近一直在思考的问题。

下面就是最近通过跟Deepseek不断追问,得出的一些收获,分享给家人们。

一、万物皆周期,周期皆供需

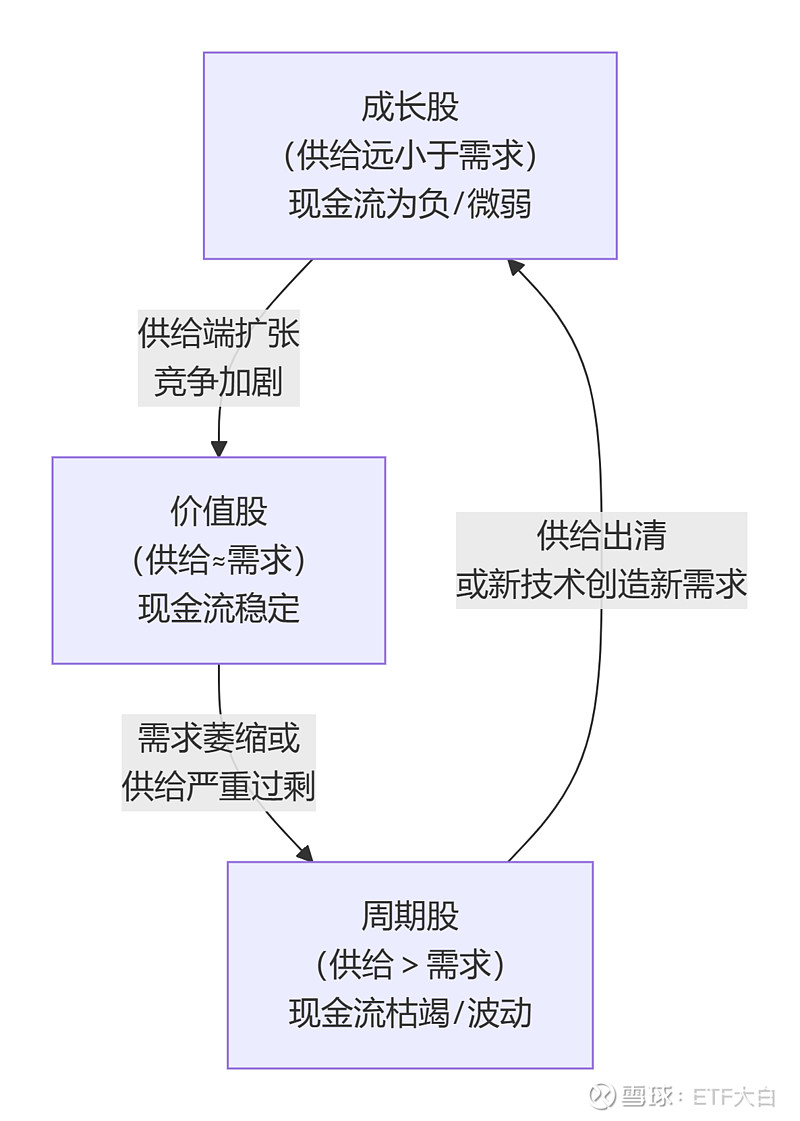

如图,成长、价值与周期股,只是企业生命周期中的不同阶段,成长股的明天是价值股,价值股的明天是周期股。

成长股,本质是个“长期期权”,购买的是一个关于未来的“梦想”。赚“需求创造”下巨大潜在空间的钱。

需求突然爆发,供给无法跟上。此时,公司现金流常为负或微弱,因所有收入都狂热地再投资于扩大供给,以抢占渗透率。市场追逐的,是未来供需极度失衡时,它能成为那个“供给瓶颈”的预期。

价值股,本质是个“生息资产”,购买的是一个能持续产生现金的“优质资产”。赚“供需平衡”下稳定现金流的钱。

行业格局稳定,需求稳定增长,供给有序扩张。公司拥有充沛且稳定的正向现金流,因为它无需巨额资本开支去抢夺市场。它的价值,正源于这份在平衡格局下持续产生现金的确定性。

周期股,本质是个“对赌合约”,交易的不再是公司本身,而是对经济周期的“赌注”。赚“供需错配”下缺口的钱。

其现金流随供需缺口呈巨幅波动。在供给过剩、需求萎靡的谷底,现金流枯竭,惨烈出清;一旦需求回暖或供给收缩,巨大的供需缺口使其成为短期“瓶颈”,产品价格飙升,现金流呈爆炸式增长。

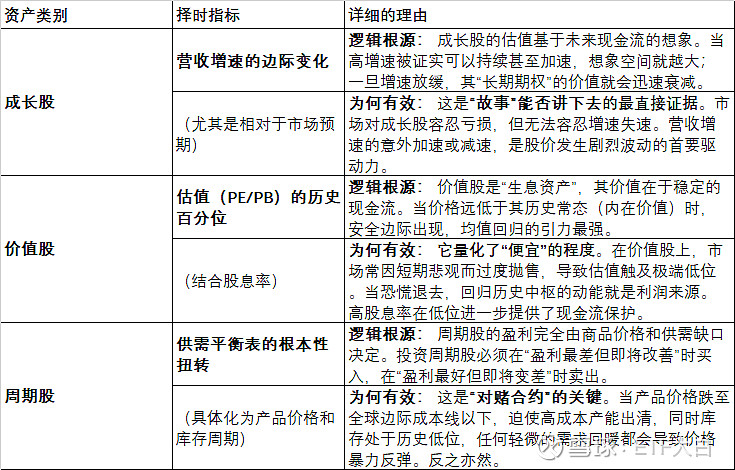

二、分门别类,三种投资最好的择时指标

没有一个“放之四海皆准”的指标,一定要有所区隔、对症下药。

换言之,用价值之尺去衡量成长股,你可能永远不敢上车;怀着成长的梦去持有周期股,你可能万劫不复。

成长投资,要与趋势共舞,关键指标是单季度营收/扣非净利润同比增速及其势头。渗透率是它的天花板。成长股的高估值并不可怕,警惕增速失速带来的趋势变坏。

价值投资:要与时间同行。关键指标是PE/PB的历史百分位和股息率,并在适当的低位找到“安全边际”。警惕基本面永久性恶化带来的价值陷阱。

周期投资:要与钟摆博弈。关键指标是产品价格、库存、产能开支来把握供需拐点。在PE最高(亏损时)买入,在PE最低(盈利顶峰)卖出。

当然,最重要的是守好自己的能力圈,用好对应的指标。

三、简单的数据回测印证

1. 成长股:跟踪“加速度”

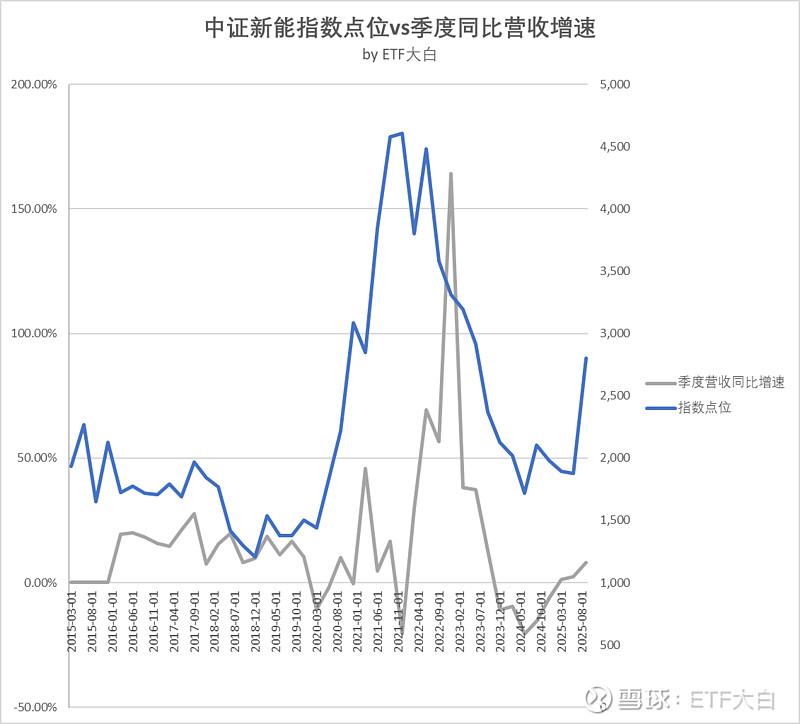

如图,选取这两年最有代表性的成长指数之一:新能源。分别将其每季度营收同比增速以及对应指数点位进行比照。

二者高度的相关性清晰可见。当然最大的特征是,财务指标毕竟滞后,股价早已先行反映业绩。尤其在2020年8月至2022年,新能源指数的季度同比增速出现了明显的连续暴增。2023年业绩拐头向下,股价也几乎一路下探。最近的2025,明显指数与业绩又同步回暖。

因此,密切追踪季度同比增速,当增速在经过一段平台期后重新加速,意味着趋势良好,而增速出现连续多个季度的、不可逆的放缓,可能就是值得警惕的信号。

切忌使用:单纯的PE/PB估值。一个高速成长的公司在早期永远看起来“很贵”,用估值会让你过早下车。

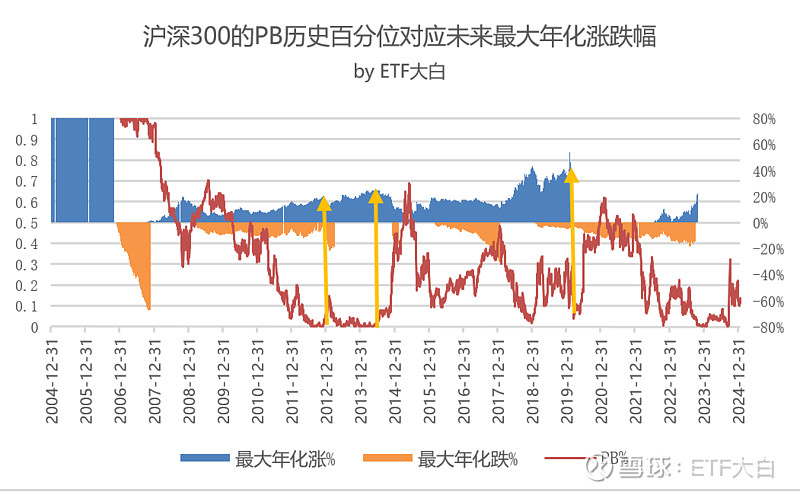

2. 价值股:PB百分位择时

如图,用沪深300的PB历史百分位与对应未来最大年化涨跌幅进行对比。可以看到,在2012年末,2014年初,指数的历史PB百分位均一度跌至冰点,此时买入后最高年化收益均在20%-30%间,而即便在2020年初,PB百分位达到10%的低位,买入后最高年化也有40%。这对价值类指数是个相当有效的指标。

因此,价值类股票,当估值分位数进入历史最低的20%区间,这通常是市场极度悲观、出现“价值陷阱”质疑的时刻,但也是安全边际最厚的时候。当估值分位数进入历史最高的70%以上区间,意味着价格已充分甚至过度反映了其价值,均值回归的引力可能反向作用。

周期类,由于库存变动数据目前本白不知怎么取用,后续有研究成果继续分享。

四、结语

成长股卖的是“未来”,所以你必须用面向未来的指标(增速)来判断它的趋势是否健康。

价值股卖的是“现在”,所以你必须用衡量现状的指标(估值)来判断它是否被贱卖。

周期股卖的是“拐点”,所以你必须用反映供需矛盾的指标(价格、库存、成本)来判断钟摆的方向。

一个好的投资,不应当是固守一种方法,而是了解每种方法适用的情形与失效的情形,灵活调整,当然最简单方法,是用配置的方式同时持有,并且再平衡。

作为稳健的投资者,价值股应当是组合的基石与压舱石(如红利、宽基指数),占最大的仓位;成长股是进攻之矛(如半导体、新能源等),负责获取超额收益,占比适中;而周期股是“机动仓位”(如有色、养殖等),根据周期的信号波段操作,占比最小。

当然投资本是很主观的事情,终取决于你的能力圈,对最熟悉的领域重仓,并获得认知内的回报,才是应有之义。

愿你,既能低头深耕自己的田地,也不忘抬头看天,感知四季的变迁。

$中证红利ETF(SH515080)$ $沪深300ETF(SH510300)$ $创业板ETF(SZ159915)$

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。