导读:当资本迷局被揭开,当关联黑洞被填补,或许这家游戏巨头才能真正走出“重规模轻治理”的旧模式,在合规与创新的双轨上实现涅槃重生。

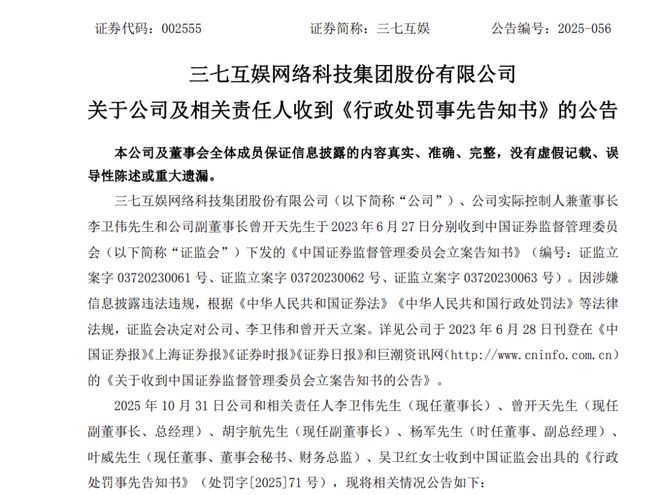

10月31日,三七互娱在披露三季报后遭遇“黑天鹅”——中国证监会向公司及李卫伟、曾开天等六名高管开出合计3255万元的巨额罚单。这场因信息披露违规引发的行政处罚,不仅暴露出公司长达七年的股东持股造假史,更牵出四起关联交易隐瞒案件,涉及金额超12亿元。

2025年三季度三七互娱营收124.61亿元同比降6.59%、净利润23.45亿元同比增23.57%,三七互娱正面临“业绩增长与治理危机并存”的复杂局面。但这场风波对公司的冲击远不止于账面数字——它撕开了这家游戏巨头内部治理失控的疮疤,更引发市场对其“退市风险”的担忧。

隐秘代持链浮出水面

10年持股造假背后的权力游戏

2014年4月,原芜湖顺荣汽车部件股份有限公司(后更名三七互娱)启动重大资产重组,配套融资发行4771万股新股。表面上看,吴卫东、吴卫红、吴斌、叶志华四人分别认购355万股、815万股、488万股、611万股,但证监会调查发现,这1134万股实际是为李卫伟、曾开天二人代持。这场长达十年的隐秘持股安排,构成了三七互娱2014年至2020年年报持股情况虚假记载的核心事实。

代持资金全部源自李卫伟、曾开天收到的股权收购款,而代持股份自2018年起开始减持,至2021年9月全部清仓。减持指令由杨军具体执行,分红款和减持收益分配完全受李、曾二人控制。“台前持股、台后操控”的资本运作模式,不仅违反2005年《证券法》关于信息披露真实性的强制要求,更在2019年《证券法》实施后持续构成违法行为。

李卫伟作为实际控制人,在2019年4月8日正式成为公司实控人后,仍刻意隐瞒与曾开天共同持股的事实,其个人行为同时触发2005年和2019年《证券法》的双重追责条款。

这场代持风波的影响远不止于数字造假。吴卫东等代持人减持路径与上市公司股价波动的时间吻合,引发市场对内幕交易、利益输送的合理怀疑。尽管证监会未对此作出定性,但代持股份减持期间恰逢游戏行业监管收紧、版号审批趋严的关键期,三七互娱股价在2018年至2021年间经历多次异常波动,市场监管机构已要求公司说明减持行为与股价波动的关联性。

更令人玩味的是代持人身份的特殊性。吴卫红作为现任董事、财务总监,其代持行为与现任职位形成直接利益冲突;杨军作为时任董事、副总经理,既参与减持指令执行又担任年报签字责任人,构成"既当运动员又当裁判员"的治理困境。权力结构的畸形化,在后续关联交易违规中同样留下了致命隐患。

关联交易黑洞

从极光网络到广州三七的隐蔽利益链

如果说代持案暴露的是股权结构的隐蔽操控,那么关联交易违规则揭示出业务扩张背后的利益输送暗流。2018年2月,三七互娱公告收购胡宇航持有的江苏极光网络20%股权,公告宣称交易不构成关联交易。但证监会调查发现,胡宇航自2011年起就与李卫伟、曾开天形成特殊利益关系,属于《上市公司信息披露管理办法》定义的关联自然人。

这场收购的实质是核心高管的利益绑定。2013年,李、曾二人邀请胡宇航加入上海三七,承诺给予股份激励;同年设立江苏极光负责游戏开发业务,胡宇航担任负责人。2017年,江苏极光归母净利润占上市公司净利润的34%,成为核心利润来源。然而,在2018年年报中,这笔涉及核心资产、交易金额超亿元的收购,竟被刻意隐去关联交易属性,构成重大遗漏。李卫伟、杨军作为直接负责的主管人员,叶威作为董事会秘书未能履行勤勉尽责义务,三人分别被处以警告及相应罚款。

类似的手法在2020年再度上演。当年12月,公司公告拟收购淮安顺勤、顺景合伙企业100%股权,间接收购广州三七20%股权,同样宣称不构成关联交易。但徐志高作为广州三七负责人,自2013年起就与李卫伟、曾开天存在深度利益绑定——三人共同成立深圳逸飞冲天公司开拓手游业务,徐志高负责团队管理,2020年广州三七净利润占比达41%。根据《上市公司信息披露管理办法》,徐志高属于关联自然人,这笔交易实质为关联交易,但公司临时公告存在虚假记载,2020年年报也未予披露。

更严重的关联交易黑洞出现在2018年至2021年间。海南力源等由李卫伟、曾开天控制的公司,与三七互娱发生总计1.15亿、1.08亿、7.6亿、1.93亿元的关联交易,四年累计金额超11亿元,但均未在年报中披露。这些交易涉及游戏研发、渠道推广、技术服务等多个核心业务环节,形成隐蔽的利益输送链条。李卫伟、曾开天作为决策者,杨军、叶威作为执行者和信息披露责任人,均被认定为直接责任人员。

系统性违规背后,是公司治理结构的根本性缺陷。董事会、监事会未能形成有效制衡,内部审计形同虚设,独立董事未发挥监督作用。当核心高管将上市公司视为"私人领地",关联交易成为利益输送的通道,信息披露沦为粉饰工具,企业的可持续发展便失去根基。

从市值缩水到可持续危机

在这场违规风暴中,高管团队集体“失声”令人侧目。李卫伟作为实际控制人兼董事长,不仅主导了股东代持和关联交易,更在2019年成为实控人后,连续三年年报中隐瞒共同持股事实;曾开天作为副董事长、总经理,全程参与决策;胡宇航从江苏极光负责人升至副董事长,却对关联交易“不知情”;叶威作为董秘兼财务总监,在多份报告中签字保证信息真实却屡屡失职;杨军作为执行层,更是直接参与多起违规操作。

证监会开出的罚单极具针对性:对李卫伟处以1400万元罚款,其中500万作为直接责任人,900万作为实控人;曾开天、杨军各罚350万;叶威150万;胡宇航80万;吴卫红25万。“分层追责”既体现对实控人的严惩,也覆盖了从决策到执行的完整责任链。

尽管三七互娱在公告中强调“不触及重大违法类强制退市情形”,并表示“生产经营一切正常”,但这场监管风暴已对其市场信心造成实质性冲击。10月31日股价微跌0.81%,总市值459亿元,较前期高点已缩水超百亿。机构投资者纷纷下调盈利预测,多家券商在研报中指出,信披违规可能影响公司后续融资能力、品牌声誉及用户信任度。投资者用脚投票的背后,是对公司治理能力、合规水平、可持续增长潜力的深度质疑。

值得一提的是,尽管三七互娱2025年三季报显示净利润同比增长23.57%,但营收同比下降6.59%的数据,揭示出业绩增长背后的结构性隐忧。从业务构成看,公司手游业务仍占主导,但面对行业增速放缓、竞争加剧的双重压力,传统“买量”模式的边际效益正在递减。

具体而言,2025年前三季度,公司手游业务收入占比超80%,但受制于用户获取成本上升、产品同质化严重等问题,营收增速明显放缓。与此同时,公司试图通过投资布局拓展第二增长曲线,但效果尚未显现。

此次处罚不仅让三七互娱付出3255万元罚款的直接成本,更可能引发连锁反应:监管层可能加强对其后续业务的审查,投资者可能要求更高的风险溢价,合作伙伴可能重新评估合作风险,人才可能因公司声誉受损而流失。

当企业陷入信披危机时,其研发投入、产品创新、用户运营等核心竞争力是否会被削弱?当高管团队忙于应对监管调查时,其战略决策、团队稳定、执行效率是否会受到影响?这些问题,将决定三七互娱能否走出困局。