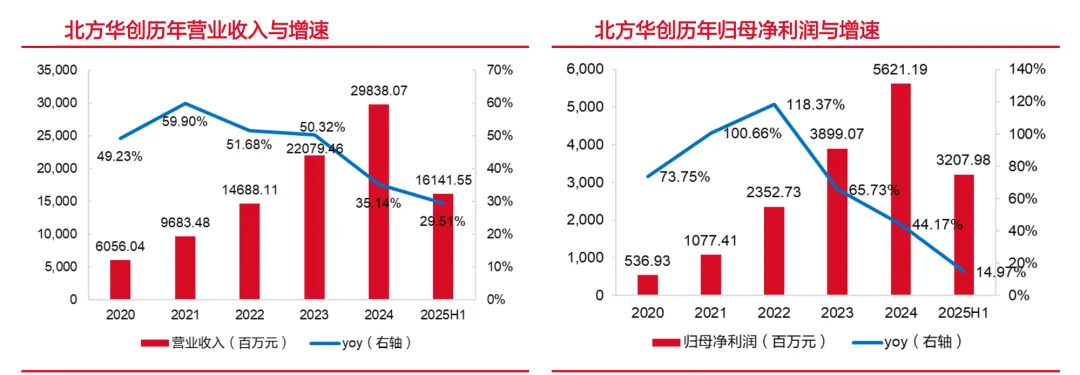

北方华创这些年算是A股半导体设备里最扎实的公司之一,不论是业绩还是质量,营收和净利润连年高增长,2020到2024年,营收年化增速接近50%,净利润增速更是夸张,接近80%。

2025年上半年,营收161亿,净利32亿,继续保持高增长。股价表现也相当生猛,是不少科技主题基金的重仓股。

不过涨了这么多,估值也确实不便宜了。目前市值超过3000亿,按2025年的业绩算,市盈率(PE)还有40多倍。作为一个设备制造公司,很多人心里在打鼓:北方华创未来还有多少空间?现在还能不能上车?

下面从四个角度,把北方华创里里外外捋一遍,看看它到底值不值这个价。

一、北方华创成长与调整

(1)先说成长性:主要靠两大引擎驱动。

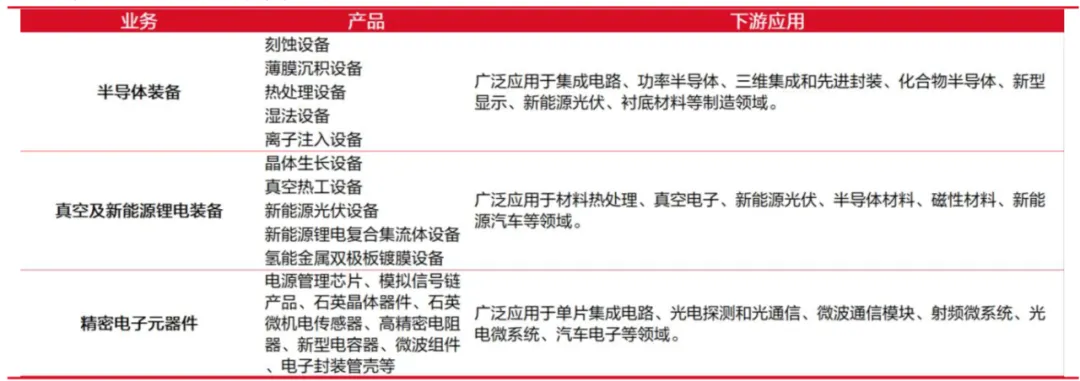

第一国产替代空间巨大。中国已经是全球最大的半导体设备市场,但高端设备基本被老外(应用材料、泛林、东京电子)垄断。像光刻、薄膜沉积这些关键设备,国产化率还不到20%。北方华创作为国内平台型龙头,是“自主可控”政策最直接的受益者。

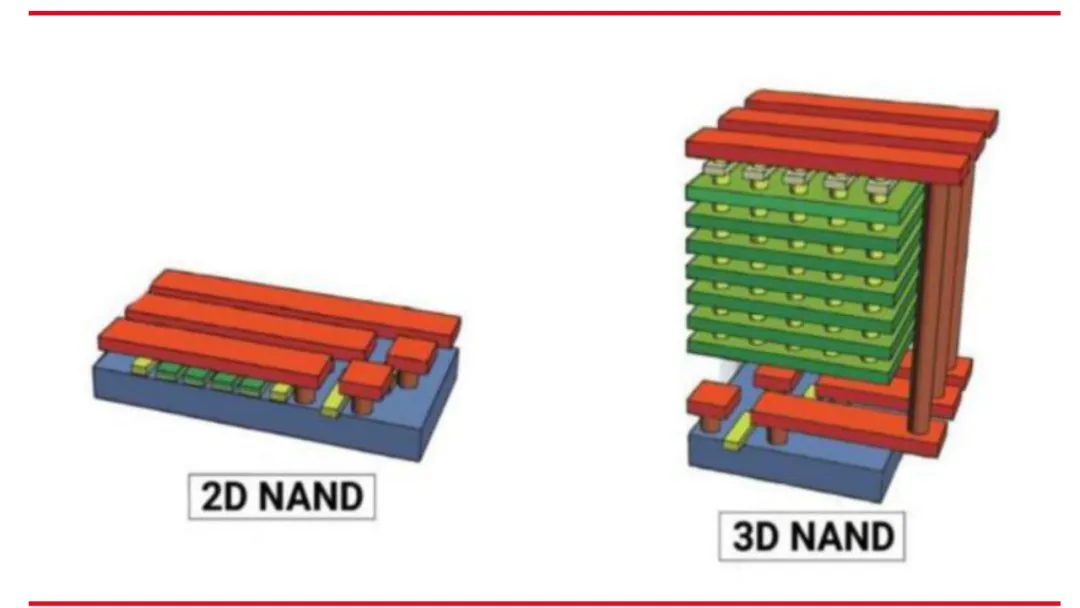

第二技术越先进,设备越吃香。芯片制程从28nm做到7nm,刻蚀步骤从40次增加到140次。3D NAND堆叠层数从几十层做到300层以上,对刻蚀和薄膜设备的需求也是直线上升。这些都是北方华创未来的增量市场。

(2)再说挑战:主要有两点。

第一下游晶圆厂扩产节奏。半导体行业本身有景气周期,如果全球芯片需求下滑,中芯国际、华虹这些大厂就可能推迟建厂、砍设备订单,北方华创的业绩自然会受影响。

第二地缘政治风险。中美科技摩擦是悬在头顶的剑,万一制裁升级,可能影响整个国内半导体产业链的进度。

所以,看北方华创的股价,短期波动看下游资本开支和政策,长期趋势看成长国产替代和技术突破。

二、北方华创的护城河在哪?

好公司都有自己的护城河,比如茅台有品牌,格力有技术。北方华创能杀出来,靠的也是三板斧。

(1)舍得砸钱搞研发

在半导体设备这行,没有核心技术=迟早被淘汰。北方华创在研发上非常舍得,2025年上半年就投了29个亿,研发人员占比高达30%,里面三分之二是硕士以上学历。公司手里攥着9000多件专利申请,5000多件已授权。

真金白银砸下去,成果也出来了:

刻蚀设备:ICP已经批量用在国内产线,CCP也开始放量;

薄膜设备:PVD国内领先,CVD和ALD紧紧追赶;

新赛道:今年还切入了离子注入和涂胶显影设备,平台越铺越开。

(2)产品线全,平台优势明显

北方华创是国内少有的半导体设备超市,产品覆盖:刻蚀(ICP/CCP)、薄膜沉积(PVD/CVD/ALD)、热处理、清洗设备、新上的离子注入和涂胶显影。

平台化有什么好处?

客户粘性强:晶圆厂采购一家就能搞定多种设备,省心省力;

抗周期:东方不亮西方亮,总有产品在景气周期里;

协同效应:技术、客户资源可以共享,推新产品更快。

(3)客户靠谱,供应链稳定

客户名单上都是中芯、华虹、长存、长鑫这些国内大厂,前五大客户占比不到30%,结构健康。供应商那边也很分散,前五大供应商只占16%,不怕被卡脖子。稳定的上下游关系,是持续接单和稳定交付的保证。

三、半导体设备这口饭,还能吃多久?

(1)市场蛋糕还在变大

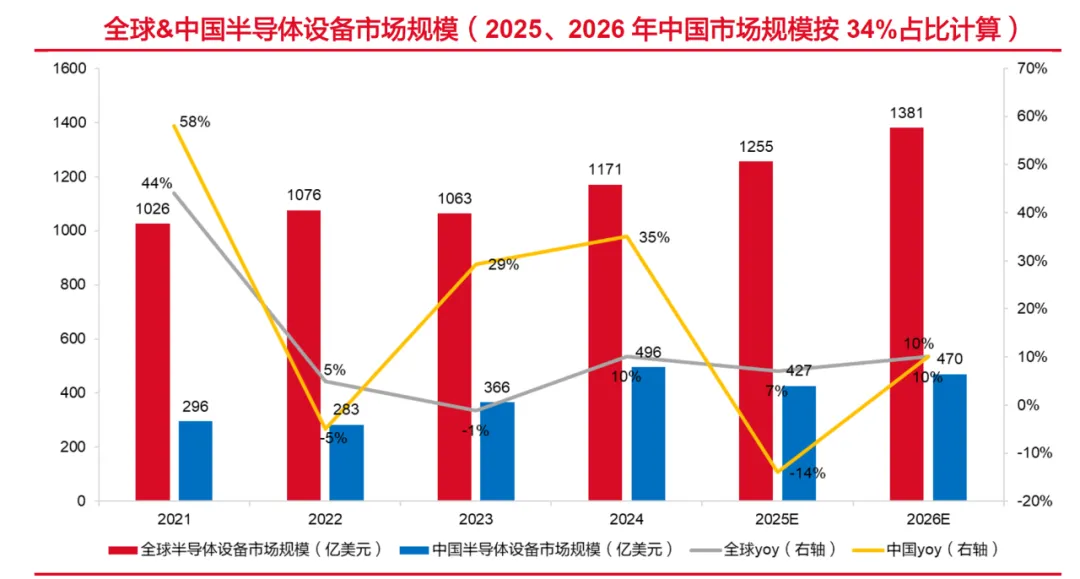

全球半导体设备销售额预计2026年将冲到1380亿美元。中国是全球最大市场,12英寸晶圆产能明年预计突破每月1000万片,占全球三分之一。国内晶圆厂扩产潮还在继续,设备需求远没到顶。

(2)技术升级带来新机会

逻辑芯片:制程越先进,刻蚀和薄膜沉积步骤越多;

3D NAND:堆叠层数往300层以上走,刻蚀设备在产线里的占比从35%提到48%;

薄膜沉积:3nm产线工序超过100道,ALD设备成了香饽饽。

北方华创在ICP刻蚀、PVD等领域已经站稳脚跟,正在高端市场虎口夺食。

(3)国产替代是最大东风

国家推动“芯片自立”的决心不变,国产设备采购比例只会越来越高。北方华创在清洗、刻蚀等成熟设备上国产化率已超50%,但在薄膜沉积、离子注入等高端领域,替代空间还非常大。

四、北方华创面临哪些坎?

光说好处不行,风险也得讲清楚。

(1)技术还在追赶

在顶尖的刻蚀、薄膜设备上,北方华创比国际龙头还是差一截。比如:先进制程刻蚀设备国产化率不到15%;ALD设备市场基本被日美公司把持;涂胶显影设备九成市场是东京电子的。

想啃下高端市场,还得继续死磕研发,缩短验证时间。

(2)怕国际形势突变

中美关系一旦紧张,可能影响国内晶圆厂扩产进度,或者限制关键零部件进口,直接拖累设备交付。

(3)下游需求会波动

万一全球芯片需求降温,晶圆厂可能推迟扩产、砍订单,设备商第一个受影响。去年存储芯片价格波动,已经让一些设备公司感到压力。

(4)新产品验证周期长

半导体设备从研发到量产,没个两三年下不来。如果离子注入、涂胶显影这些新设备验证慢了,会直接影响业绩释放。

五、总结一下

(1)北方华创是高成长公司,短期看下游扩产和政策,长期看国产替代和技术突破;

(2)护城河主要是高研发、平台化产品和优质客户,在多类设备上实现了国产零的突破;

(3)半导体设备市场空间还很大,国产替代远未结束,北方华创未来几年高增长有望持续;

(4)挑战在于技术追赶、地缘政治和行业周期,但公司的平台实力和研发积累,让它有底气应对挑战。

总的来看,北方华创作为国内半导体设备老大,在国产化大潮中还有得跑。但作为小股东也需要保持清醒,注意技术突破的节奏和行业周期的变化。

#社区牛人计划#$北方华创(SZ002371)$