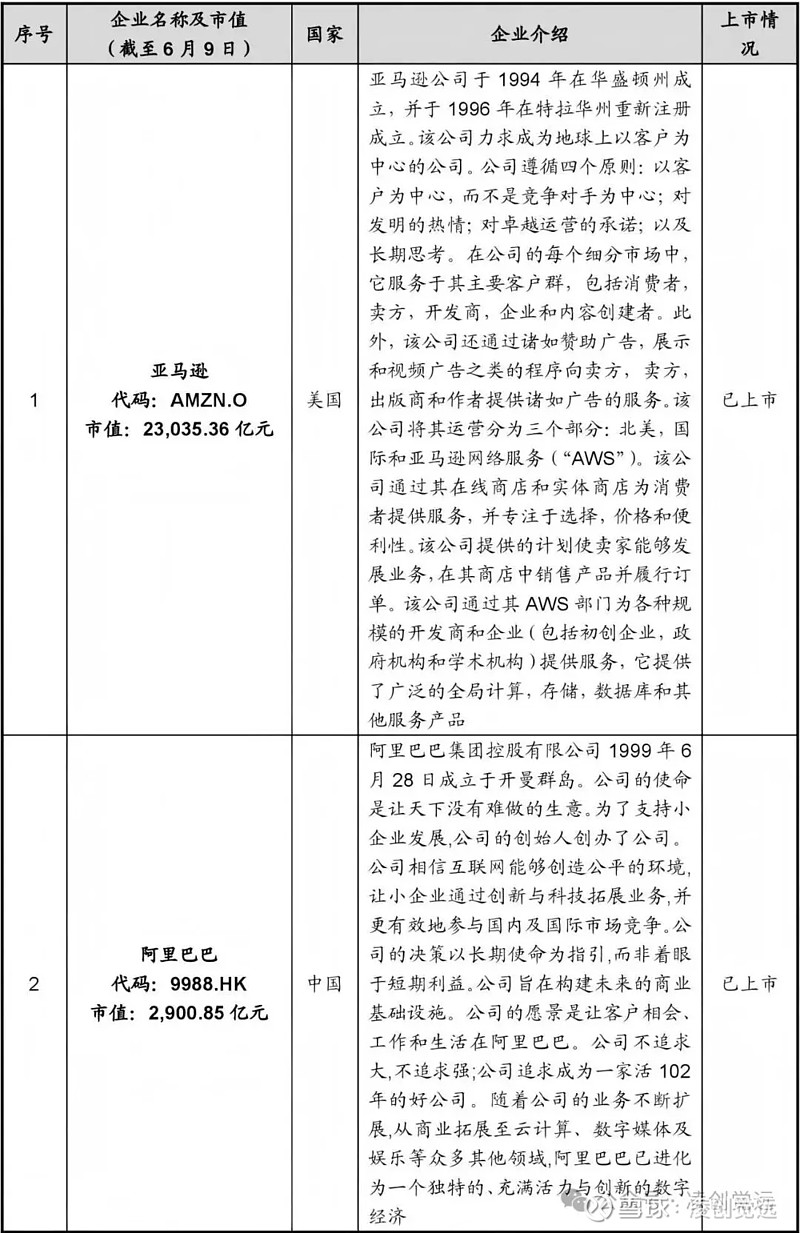

在互联网行业的璀璨星空中,阿里巴巴是最为耀眼的存在之一。它以电商业务为基石,构建起一个庞大的商业帝国。

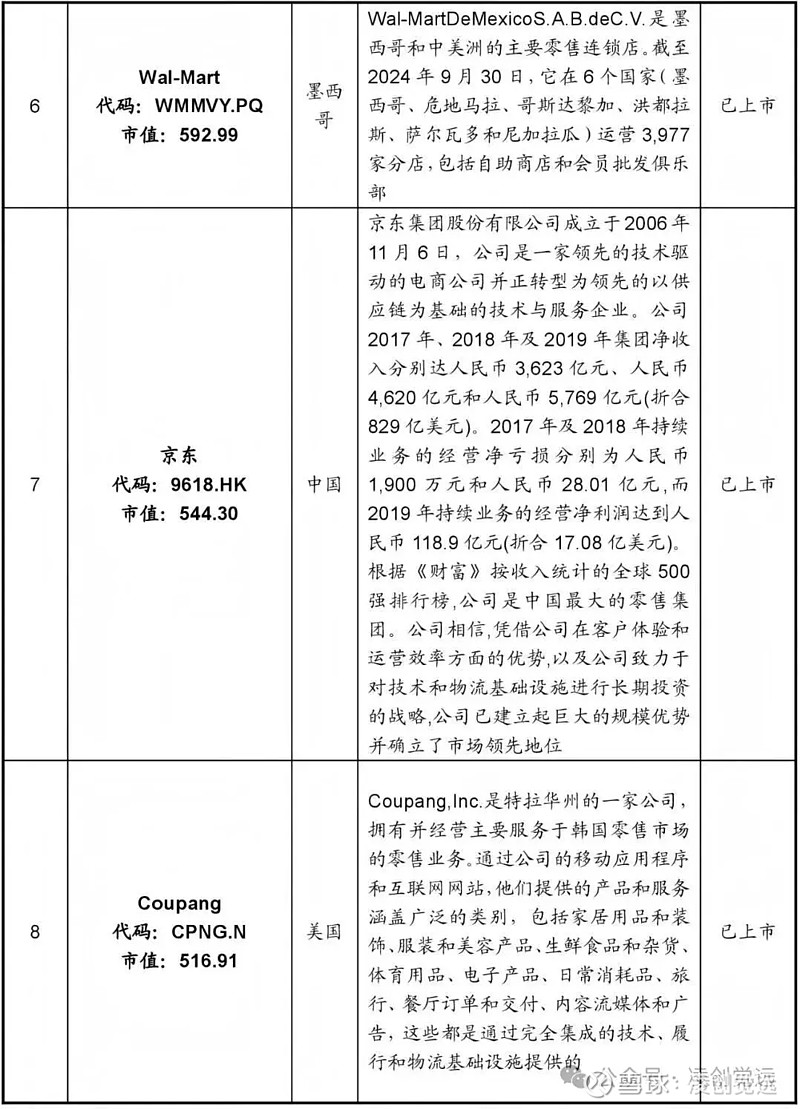

随着电商行业进入存量竞争期,阿里巴巴淘天集团业务进入瓶颈期。2017-2022年,淘宝市占率从72.1%逐年下降至41.2%;2023年、2024年进一步下降至36.5%、36.4%。而拼多多和抖音的市占率均逐年上升,成为淘天集团强劲的对手。

“大公司病”是阿里巴巴当前面临的最棘手问题之一,集团已从初创企业成长为拥有数十万员工的庞然大物,随之而来的是组织结构臃肿、决策流程冗长、部门壁垒森严等典型的大企业弊病。

2023年2月,查理·芒格在Daily Journal股东会上抛出一句爆论:“投资阿里是我最糟糕的错误,它不过是个该死的零售商。”这位巴菲特的黄金搭档,用最直白的措辞揭示了华尔街对阿里巴巴定价的共识——他们始终拒绝相信阿里巴巴能蜕变为亚马逊那样真正的科技巨头。

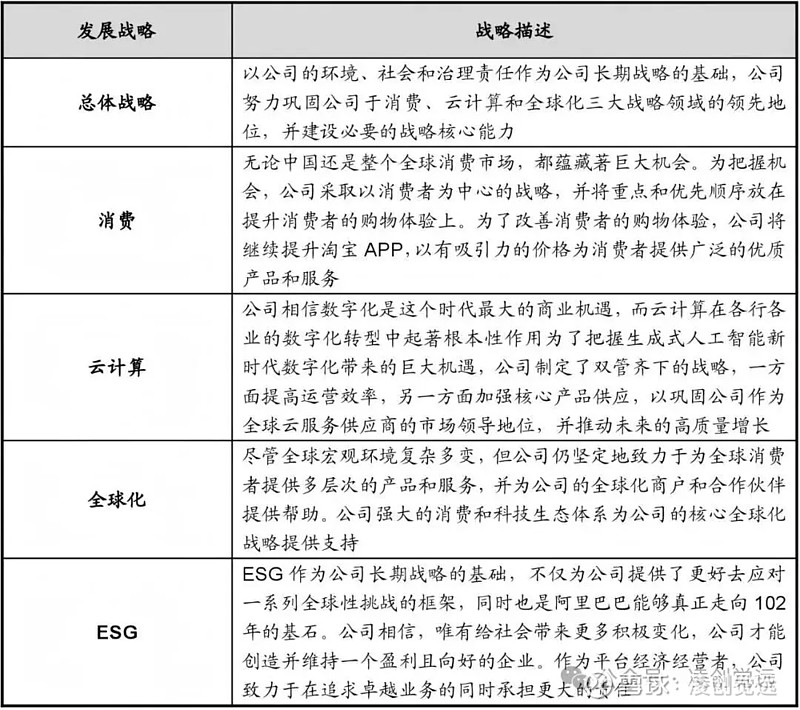

面对重重困境,阿里巴巴并没有坐以待毙,而是积极求变。在业务战略上,阿里巴巴聚焦核心业务,对非核心业务实施战略收缩。公司陆续出售高鑫零售、银泰百货等资产,将资源集中投入电商和云计算两大核心领域。

我们期待阿里巴巴能够浴火重生,再次书写互联网行业的传奇篇章。

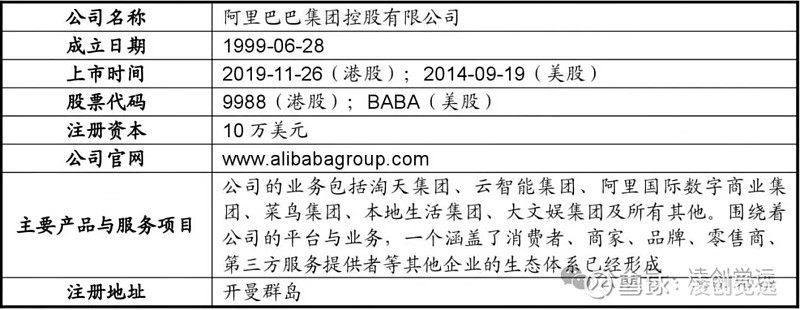

一、基本信息

二、股权结构

(一)股权结构

根据公司2024年报披露,公司股权结构如下:

数据来源:公司年报

(二)管理架构

阿里巴巴通过合伙人制度间接控制董事会来控制公司。合伙人制度下,合伙人可以提名董事会半数以上的董事人选,并且在公司因任何原因而导致董事会成员中合伙人提名的董事不足半数时,合伙人可以额外再提名,直至超过半数为止。阿里巴巴合伙每年通过提名程序向下文所述的合伙委员会提名新合伙人候选人。合伙委员会对提名进行评估后,决定是否向全体合伙人提交合伙人候选人提名。候选人需要至少75%的全体合伙人批准方能当选合伙人。合伙人应由阿里巴巴集团聘用。

合伙委员会由不少于五名、不多于七名合伙人(含合伙委员会长期成员)组成,目前成员包括马云先生、蔡崇信先生、彭蕾女士、邵晓锋先生以及吴泳铭先生。合伙委员会负责组织合伙人选举事宜,以及管理延迟现金奖金池的相关部分,其中支付给担任公司高级管理人员、董事以及合伙委员会成员的合伙人的任何金额,必须获得公司的董事会薪酬委员会批准。合伙委员会长期成员由一或两名合伙人担任,现由马云先生和蔡崇信先生担任合伙委员会长期成员。除合伙委员会长期成员外,合伙委员会成员的任期为五年,可以连任多届。合伙委员会成员选举每五年举行一次。合伙委员会长期成员可无须选举而留任合伙委员会,直至不再担任合伙人、退出合伙委员会,或因疾病或永久丧失行为能力而无法履行其作为合伙委员会成员的职责。继任的合伙委员会长期成员由即将退休的合伙委员会长期成员指定,或由当时在任的另一个合伙委员会长期成员指定(视情况而定)。每次选举合伙委员会成员之前,由在任合伙委员会提名下届合伙委员会成员候选人,候选人数等于下届合伙委员会成员人数加上三名额外的提名人选,再减去留任的合伙委员会长期成员人数。每位合伙人投票选举的提名人数量等于下届合伙委员会成员人数减去留任的合伙委员会长期成员人数。除获得票数最少的三名被提名人外,其他被提名人将入选合伙委员会。

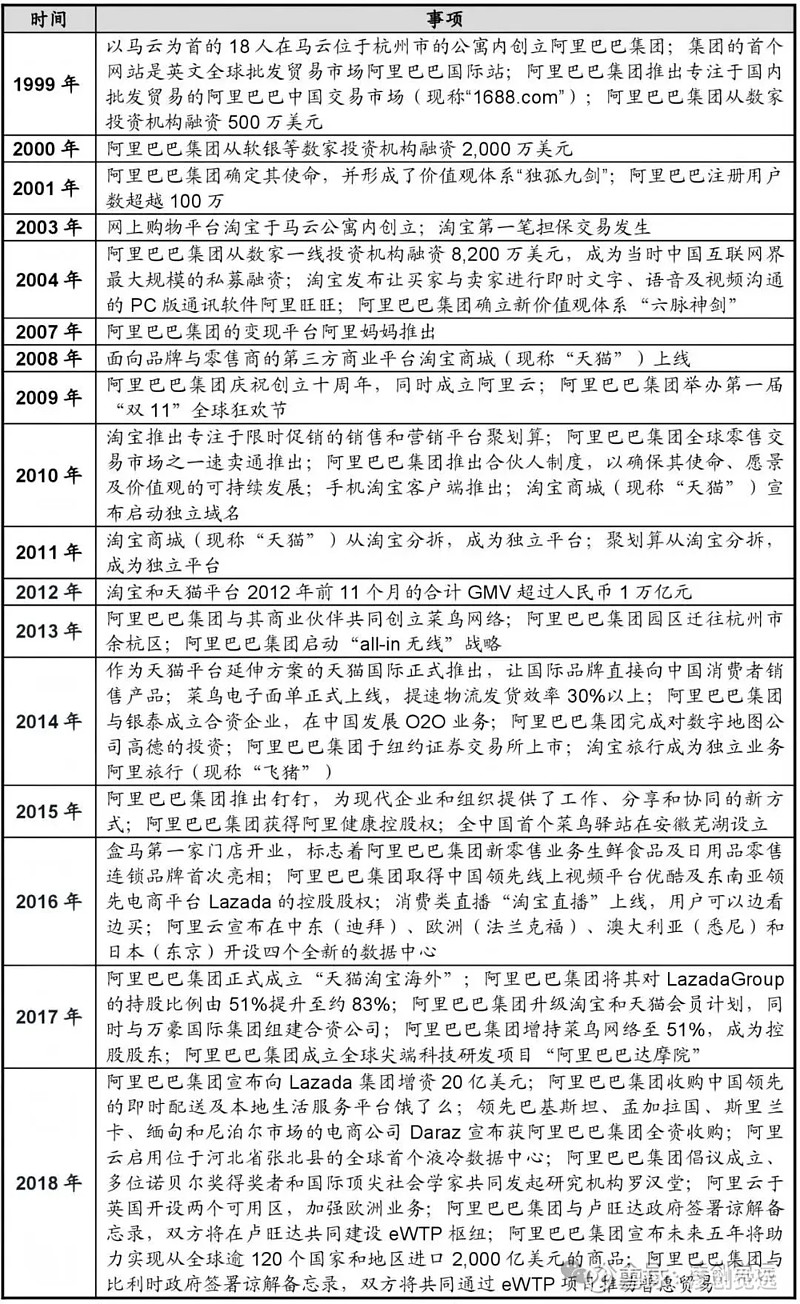

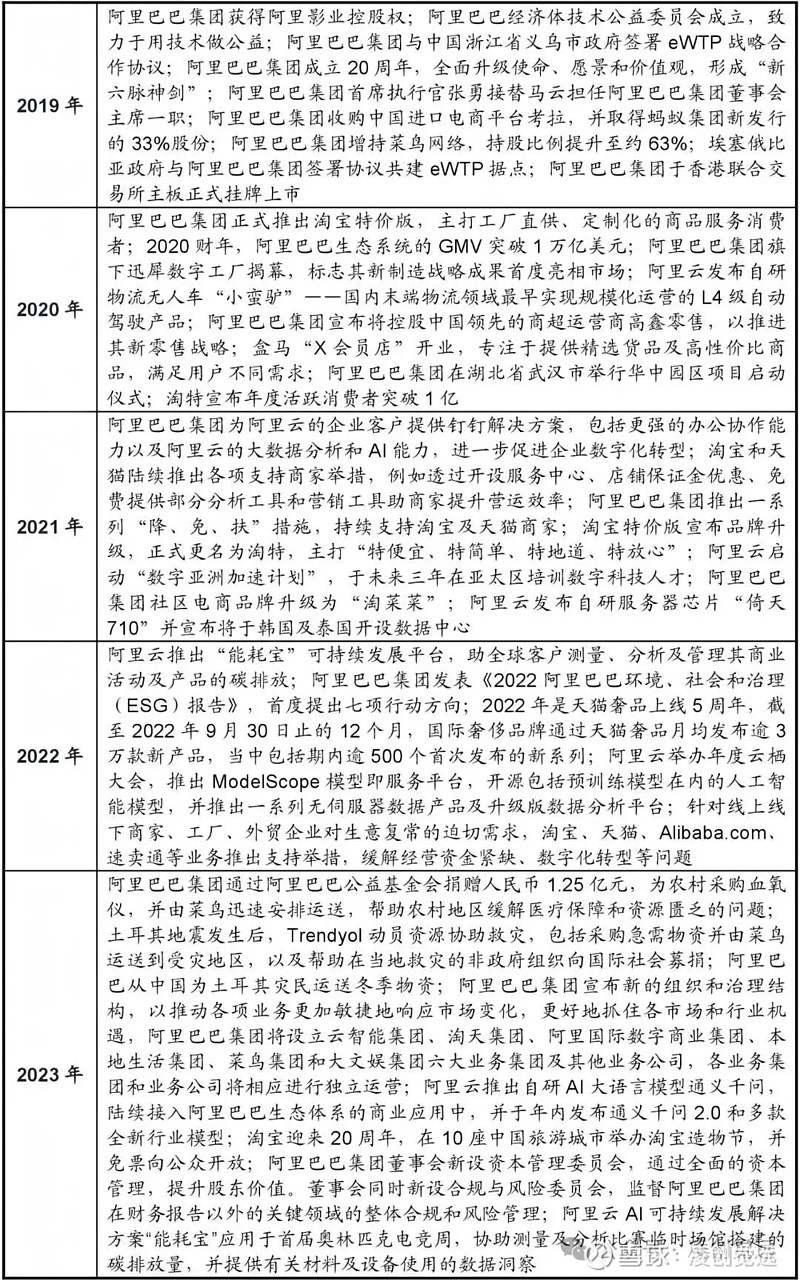

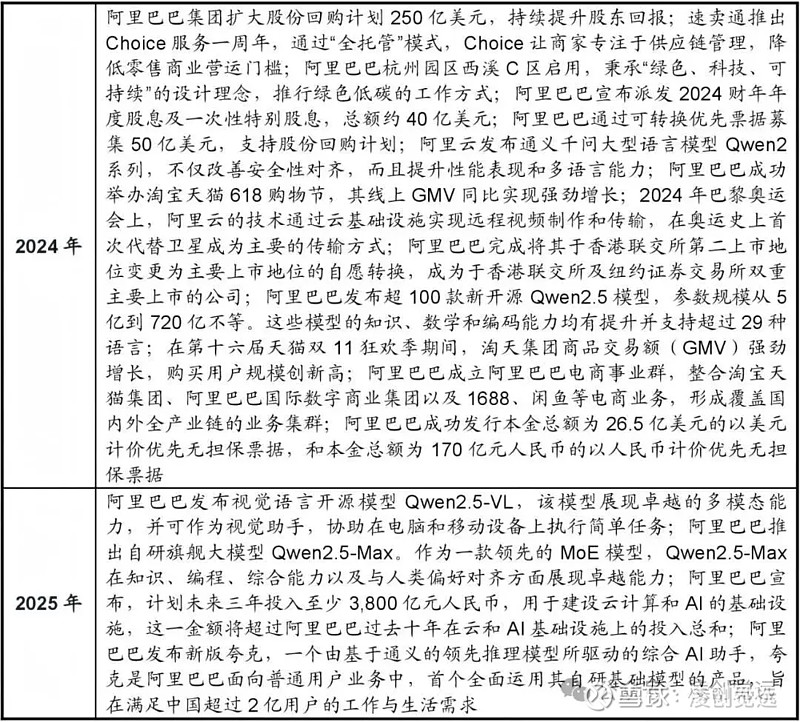

三、发展历程

数据来源:公司官网

四、主要业务

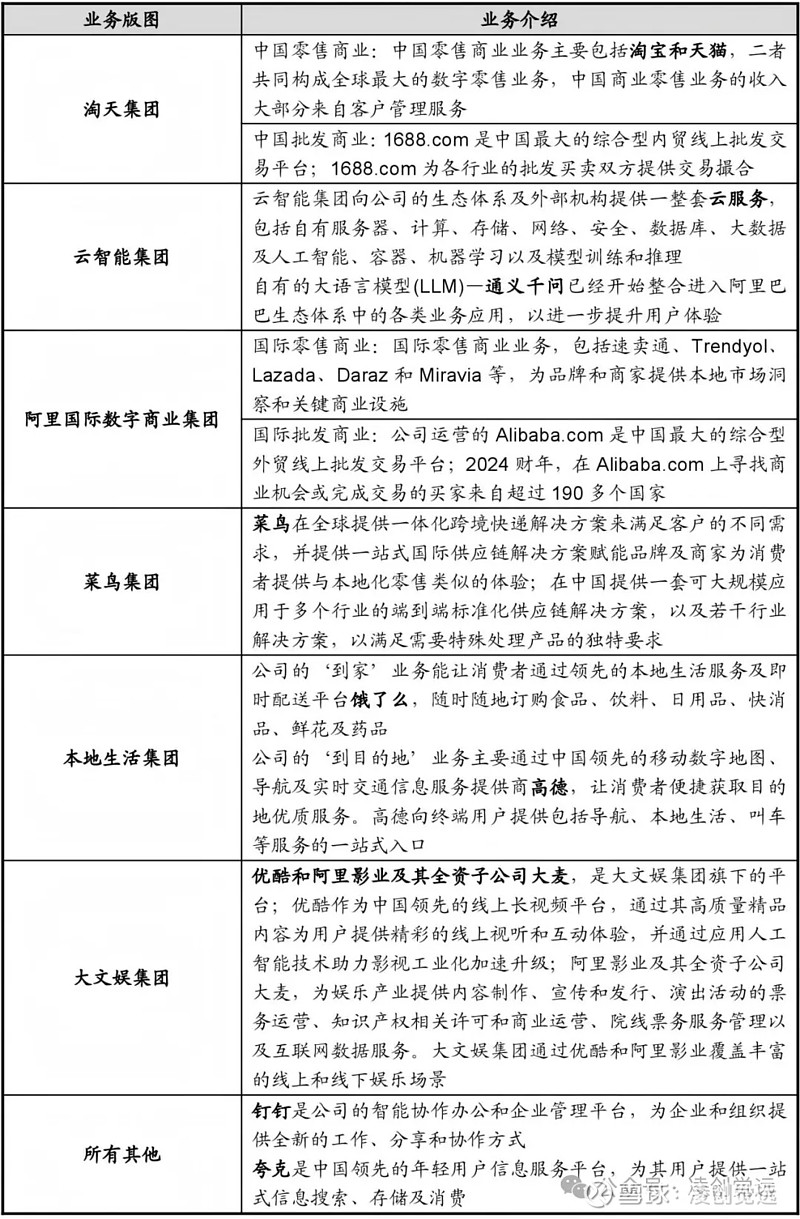

(一)业务版图

(二)业绩构成

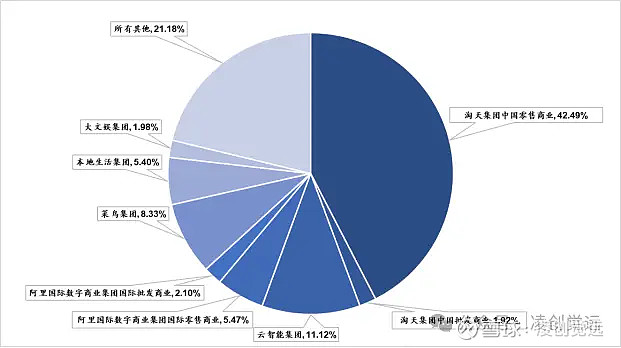

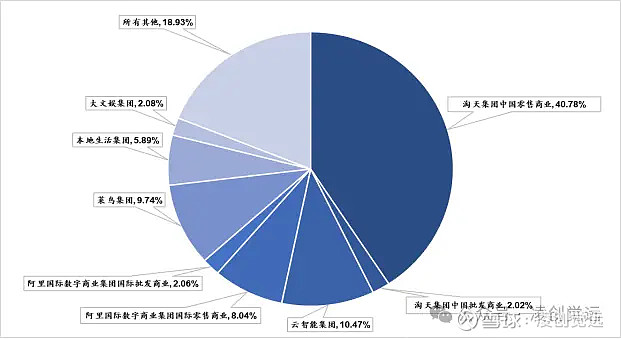

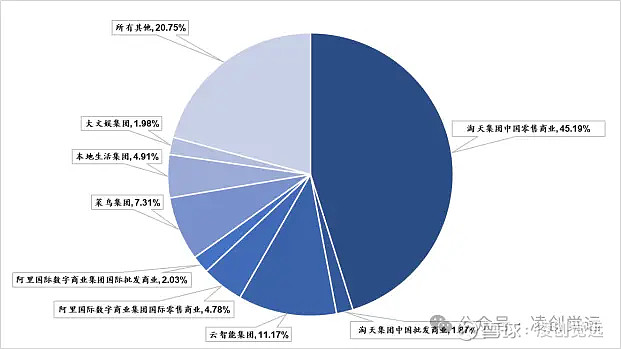

根据公司年报,阿里巴巴公司收入构成中,淘天集团占主要部分,2022-2024年均高于40%。

图1 2022年收入构成

数据来源:公司年报

图2 2023年收入构成

数据来源:公司年报

图3 2024年收入构成

数据来源:公司年报

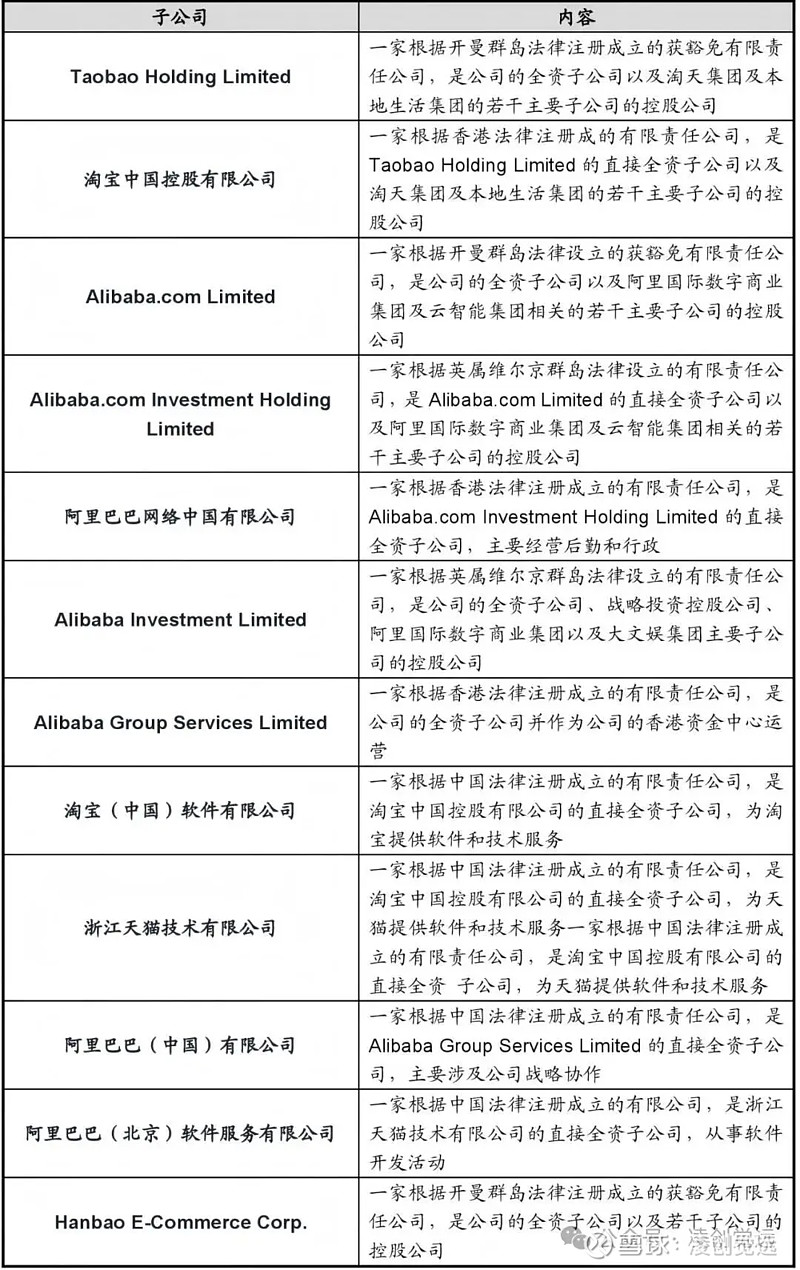

(三)重要子公司

数据来源:公司招股说明书

五、业务分析

(一)产品及产业链

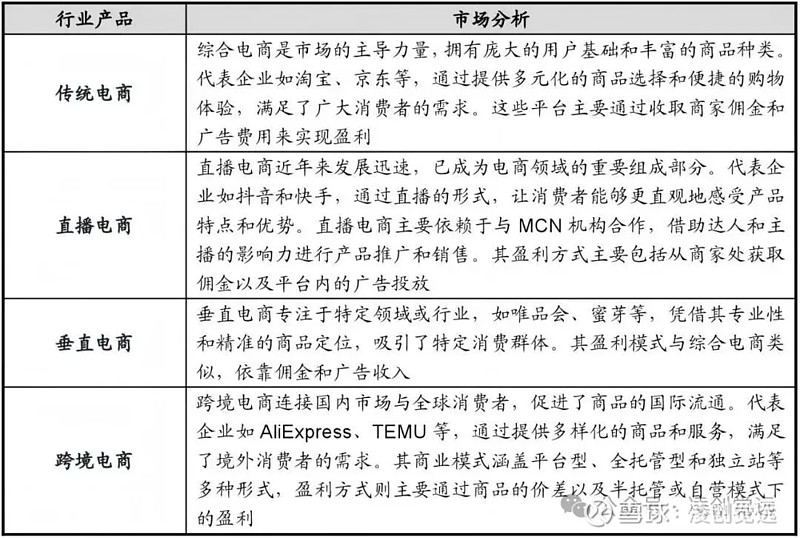

1、行业产品

数据来源:公开资料

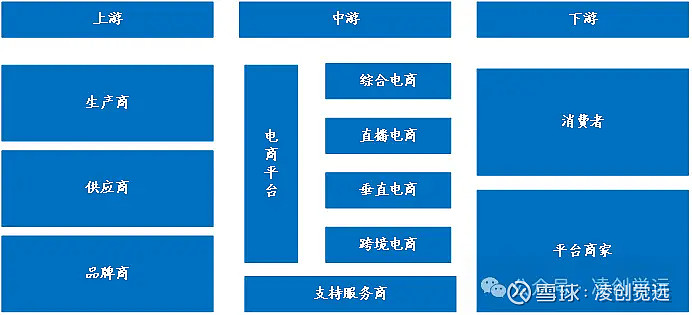

2、产业链

上游环节-生产商、供应商和品牌商:生产商是电商平台商品的最初制造者,利用自身的生产设备、技术工艺以及原材料,按照特定的设计和质量标准,将原材料转化为各类具体产品;供应商主要负责向生产商提供生产过程中所需的各类原材料、零部件以及辅助物资;品牌商专注于品牌建设和品牌推广,通过设计独特的品牌形象、品牌理念和品牌文化,为产品赋予附加值和市场竞争力

中游环节-电商平台、支持服务商:电商平台搭建交易场所,连接上下游,提供商品展示、搜索、支付等功能;支持服务商为电商平台及商家提供辅助服务,涵盖营销与客户管理工具、跨境物流、交易安全保障等

下游环节-消费者、平台商家:消费者包括境内消费者与境外消费者,是商品和服务的最终使用者,其需求驱动整个产业链运作,影响产品设计、生产与销售策略,推动产业链不断优化与创新;平台商家是指电商平台的入驻商家,负责商品销售与服务提供

(二)行业特点

1、需求端

电商市场消费需求正呈现愈加显著的分层分类态势,当前的经济下行周期中,中国消费者收入预期整体趋于谨慎,消费更加理性,追求性价比需求占据消费市场的主导地位,但中国市场消费需求具有极强的复杂性、多元性,因而能够为中国电商市场的多元化、多样化的发展提供有力支撑。

2、供给端

中国电商市场整体进入瓶颈期,开拓新增发展空间压力持续增大。从综合电商与直播电商的发展情况来看:综合电商作为传统电商,其市场增长承压,传统电商的促销方式越来越难刺激消费;直播电商市场虽仍有较大增长空间,但增速也呈下滑态势。整体上来看,电商市场整体进入存量市场主导的发展阶段,增长压力愈加凸显。

3、战略变化

2024年,电商平台战略调整呈现出以“两手抓”为核心特征的发展态势。一方面,各平台依据自身特性,紧抓低价竞争力优势的打造。如淘宝在低价优先的同时,加大在价格力和服务体验方面的投入,优化“仅退款”规则,提升在快消品等低价商品的供给类目;京东则通过利用规模效应和技术创新,优化物流和供应链,推出9.9包邮、扩大会员免运费次数等措施,强化低价竞争策略。另一方面,平台积极构建差异化竞争优势。当低价优先战略效果不达预期时,平台回归战略定位,优化自身优势资源,扬长补短,探索差异化路径。拼多多在低价优先的同时,优化低价策略商品类目,增强优质商家售后自主权;抖音则将流量规则优化作为重点,以高质量内容吸引用户,突出内容电商的特色,在追求GMV增长的同时,兼顾内容转化率。这种“两手抓”策略使电商平台在保持低价优势的基础上,积极打造差异化竞争,成为当下电商发展的主流模式。

(三)行业发展趋势

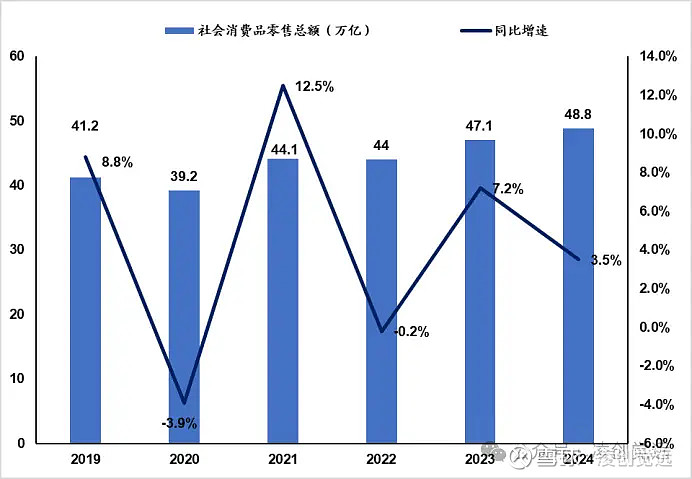

1、电商行业进入存量竞争期

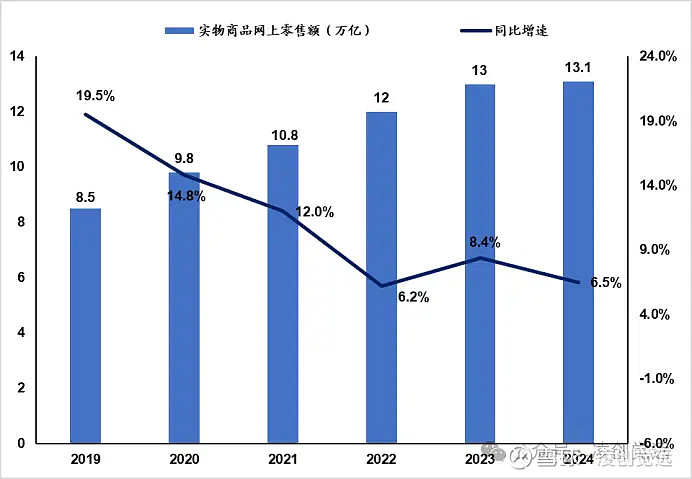

如图所示,2019-2024年社会消费品零售同比增速、实物商品网络零售同比增速呈现放缓的迹象。社会消费品零售总额同比增速从2019年的8.0%下降至2024年的3.5%。实物商品网络零售额同比增速从2019年的20.7%下降至2024年的6.5%。

这表明电商行业已进入存量竞争阶段,增速的放缓表明市场逐渐成熟,新增用户减少,流量红利消退。电商平台间的竞争加剧,为争夺有限的市场份额,需不断提升服务质量、优化用户体验、拓展业务领域等以保持竞争力,从过去的增量扩张转向对存量市场的精细化运营和深度挖掘。

数据来源:国家统计局

数据来源:国家统计局

数据来源:国家统计局

2、资本加速向头部企业聚集

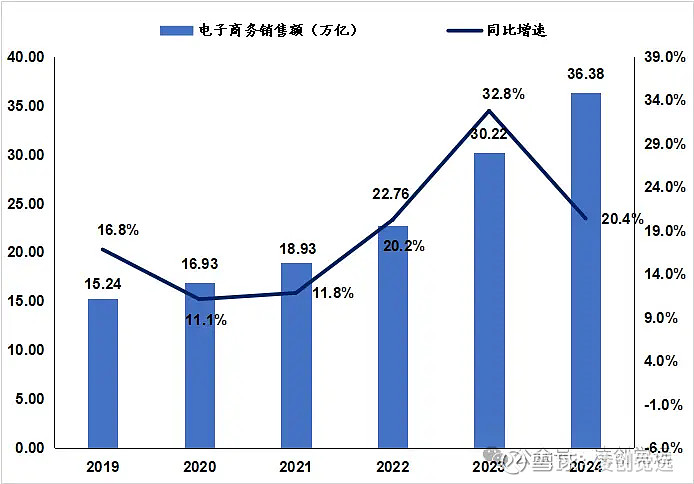

2024年全国电子商务共发生102起融资事件,创近五年新低,较去年同期148起下降30.41%;融资金额65.1亿元,同比去年同期289亿元下降77.47%。随着融资难度的增加,电子商务市场正步入一个行业重组与深度变革的关键期。

融资方面,2024年数字零售融资26起,同比去年同期38起下降31.58%;融资总额约27.5亿元人民币,同比去年同期22亿元人民币增长25%。反映资本加速向头部企业聚集,中小玩家融资难度加大,行业进入“强者恒强”阶段。

数据来源:网经社

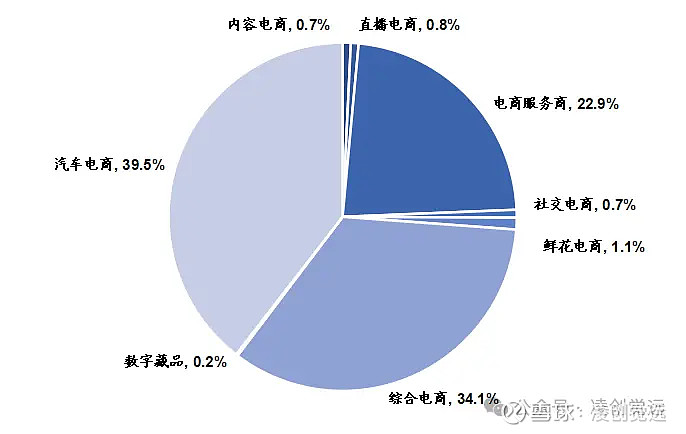

(四)行业竞争格局

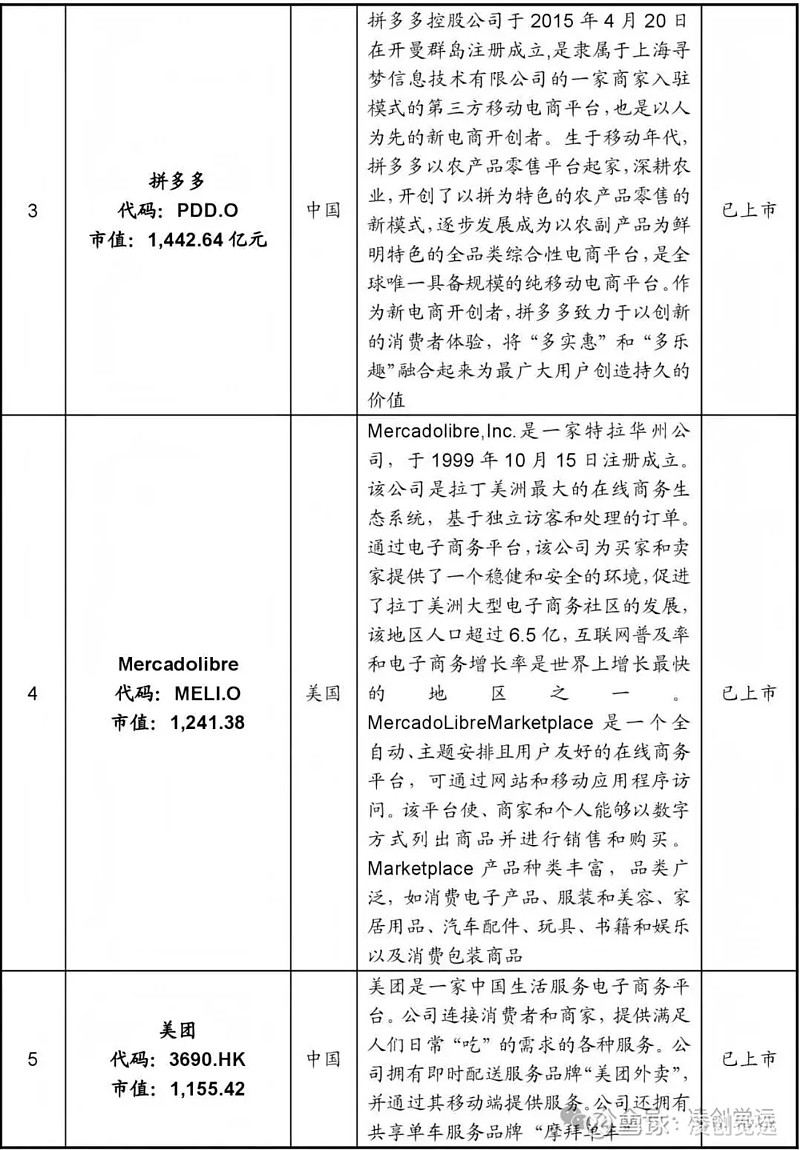

1、企业名单

数据来源:公开资料

2、竞争格局

2017-2022年,淘宝市占率从72.1%逐年下降至41.2%;2023年、2024年进一步下降至36.5%、36.4%。拼多多和抖音的市占率均逐年上升,成为主流电商的重要组成部分。快手呈现先上升,后稳定的趋势,2024年占据市场5.9%左右。

数据来源:网经社

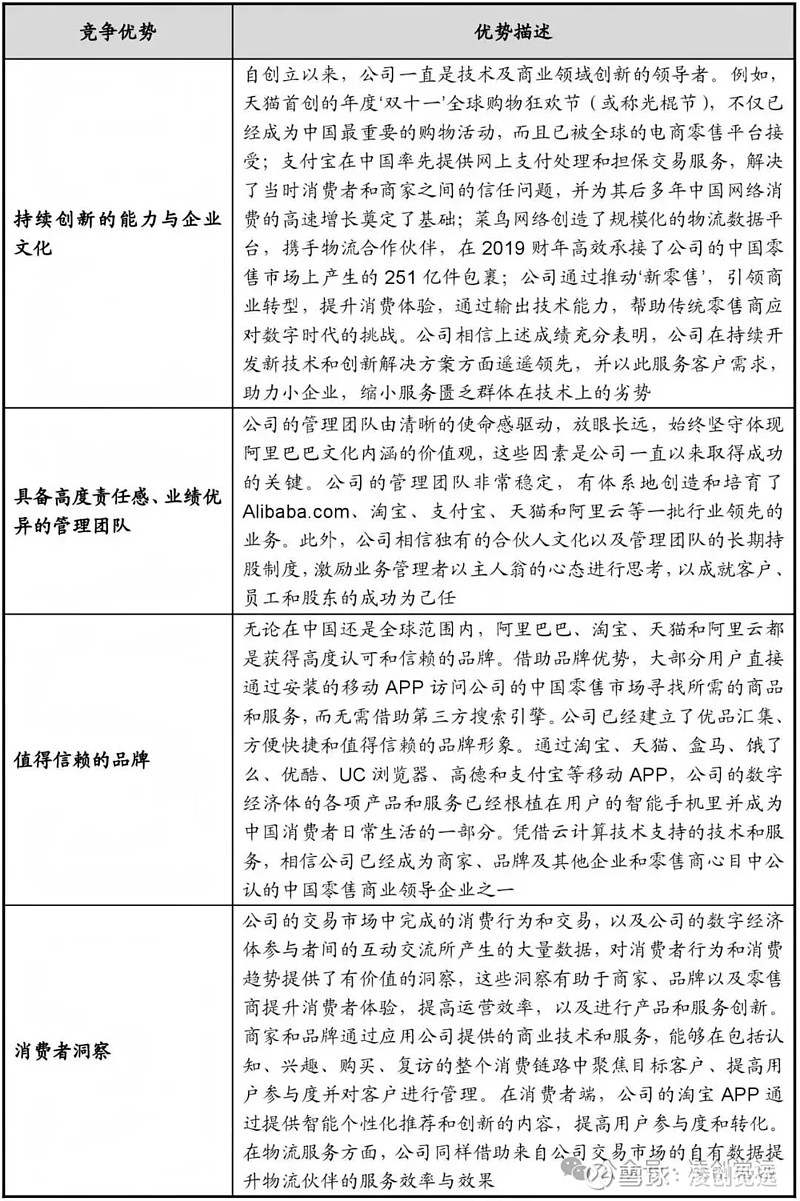

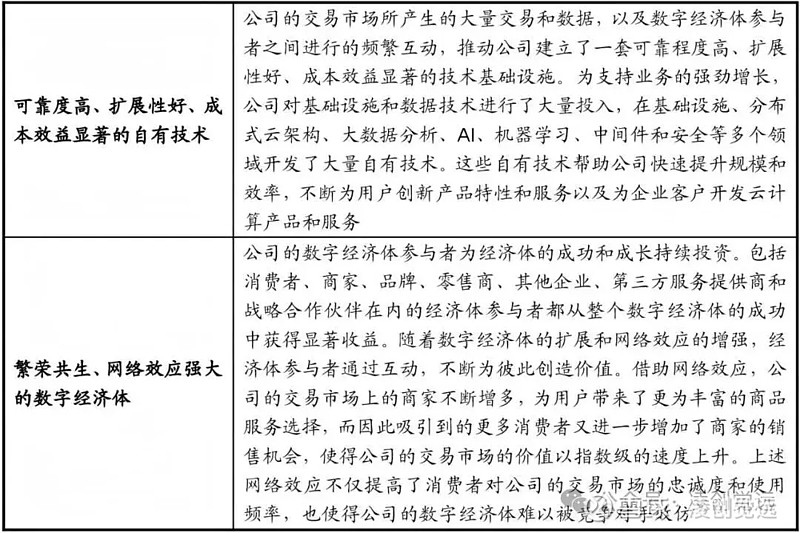

(五)竞争优势

数据来源:公司招股说明书

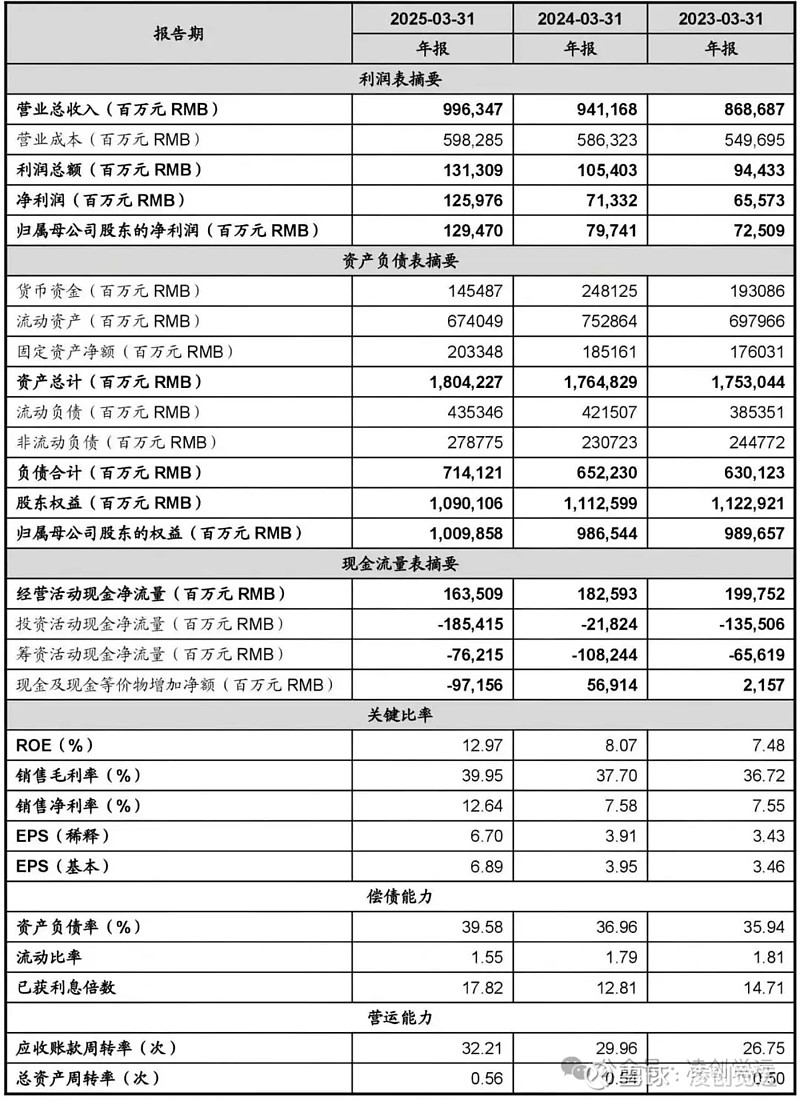

六、财务数据

数据来源:choice

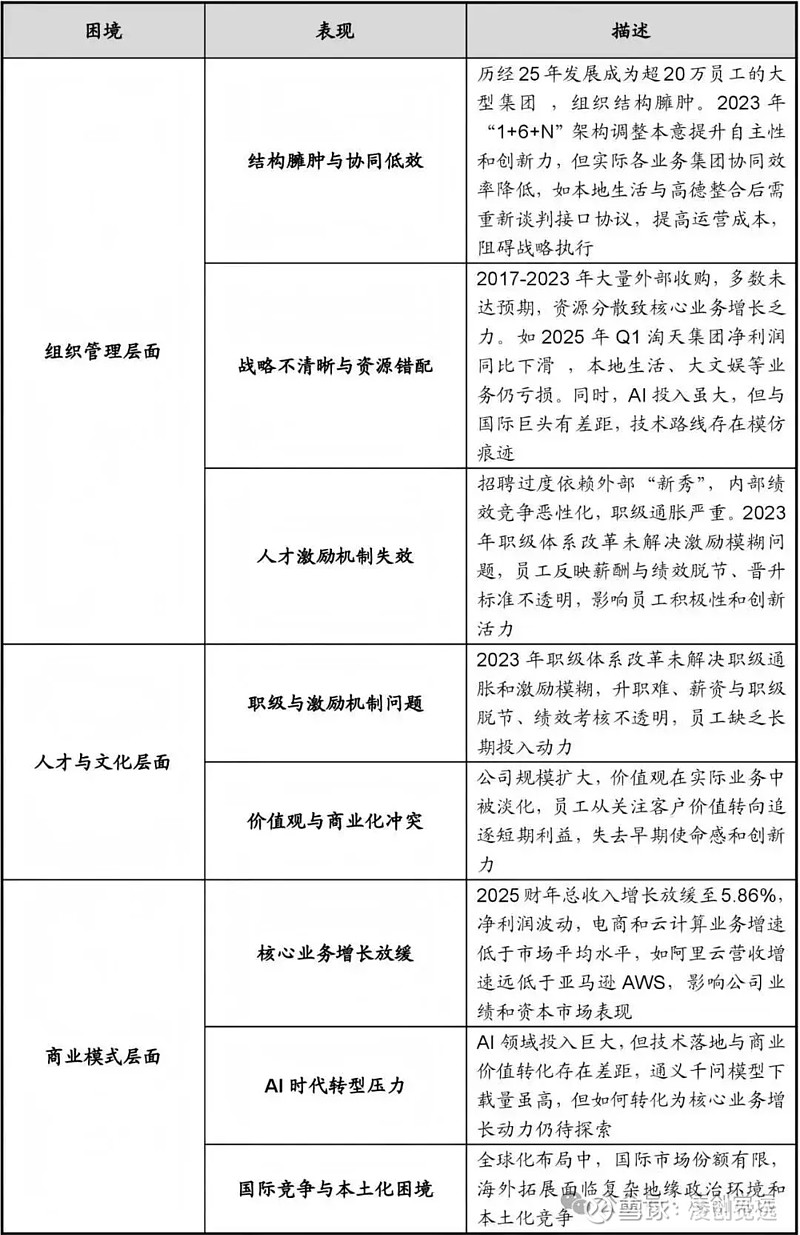

七、困境与转型

(一)困境

数据来源:公开资料

(二)转型

数据来源:公司年报

免责声明:观点分享,不构成任何具体的投资建议。市场有风险,投资需谨。作者对这些信息的准确性和完整性不作任何保证,如相关内容引发争议,请联系后台处理