当前,在"反内卷"政策深化、成本端压力缓解及地产链预期修复的多重驱动下,建材板块正迎来景气度与估值共振向上的战略配置窗口。

政策层面,《建材行业稳增长工作方案(2025-2026年)》明确提出依法依规治理低价无序竞争,推动落后产能有序退出。执行层面,水泥行业正从"产能置换"向"实际产能与备案产能统一"转变,熟料实际产能有望从21亿吨压降至16亿吨,产能利用率提升10-15个百分点。截至2025年4月,全国水泥行业已退出产能约3165万吨,实际净退出1220万吨,预计2026年产能出清将加速推进。

需求层面, 2026年1月《求是》杂志发文强调"改善和稳定房地产市场预期",多地限购松绑政策密集落地,二手房成交面积环比增长16%,同比增长33%,地产后周期需求修复预期增强。虽然新房开发增量放缓,但存量房翻新、二次装修、旧房改造需求占比持续提升,推动建材企业从B端地产集采向C端零售转型,后者具备现金流稳健、毛利率丰厚的优势。

中证全指建筑材料指数(931009)作为反映A股建筑材料行业整体表现的核心指数,也成为关注焦点。作为建筑材料领域的“高纯度”工具,相较于沪深300等主流宽基指数,在行业暴露锐度、周期弹性、估值性价比及政策敏感度等维度展现出显著比较优势,尤其在当前周期拐点临近的市场环境下,其战术配置价值愈发凸显。

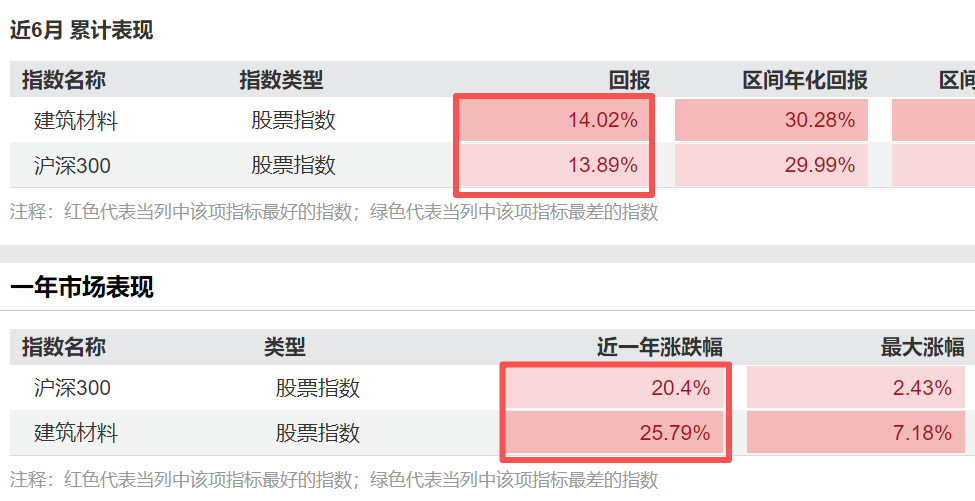

从业绩表现看,无论是从近6个月还是近一年的表现看,得益于建材板块在经济复苏周期的高Beta弹性,中证全指建筑材料指数整体表现要优于沪深300等老牌宽基。

其相较于沪深300对宏观经济的“平均反映”,建材指数对产业政策的敏感度呈指数级放大。当前“反内卷”政策深化推动产能出清,水泥熟料实际产能已从21亿吨压降至16亿吨,而沪深300成分股中缺乏足够体量的周期品标的以反映这一供给端变革。

此外,建材指数高度受益于化债资金开闸、地产“止跌回稳”及旧改政策推进,其成分股中西藏天路、青松建化等区域龙头直接承接雅下水电等国家级项目订单,这种政策驱动的结构性机会在沪深300的均衡配置中难以充分体现。

中证全指建筑材料指数与沪深300收益对比

数据来源:Wind 截至:2026.2.12

图片趋势描述:从数据趋势分析,无论是从近6个月还是近一年的表现看,中证全指建筑材料指数整体表现要优于沪深300等老牌宽基

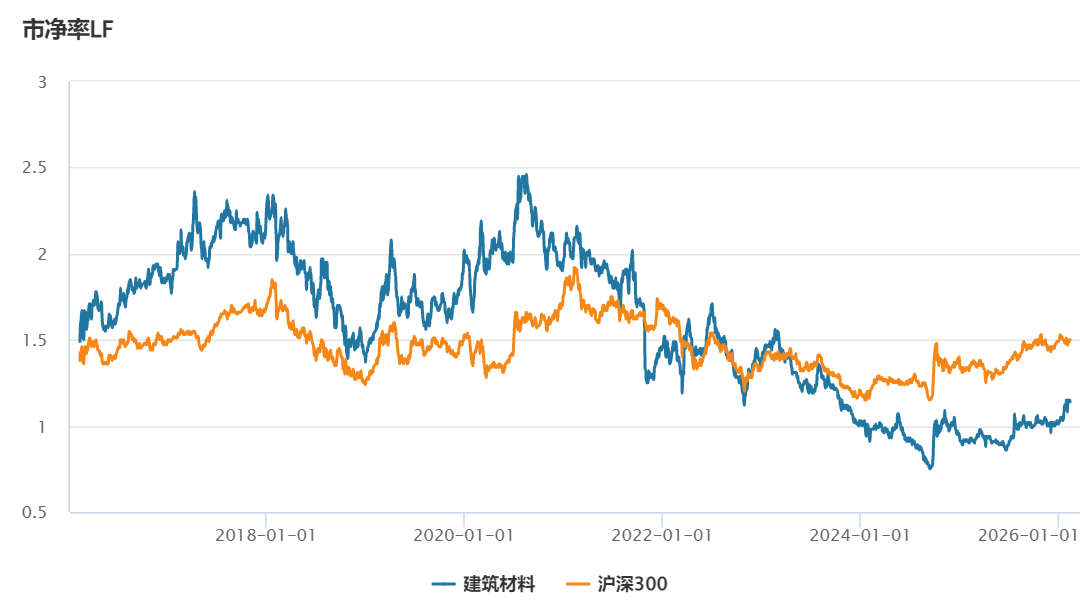

从估值维度看,当前中证全指建筑材料指数市净率(LF)仅1.15%,处于近十年25%以下分位,部分水泥龙头市净率已跌破0.8倍,这意味着市场给予此类资产的估值已充分甚至过度反映了悲观预期,具备充足的安全边际。

数据来源:Wind 截至:2026.2.12

而对比沪深300估值分位数已修复至历史中位水平。更关键的是,建材指数股息率超4%,显著高于沪深300的约3%,且随着行业“稳价保利”格局形成,龙头分红比例有望持续提升。

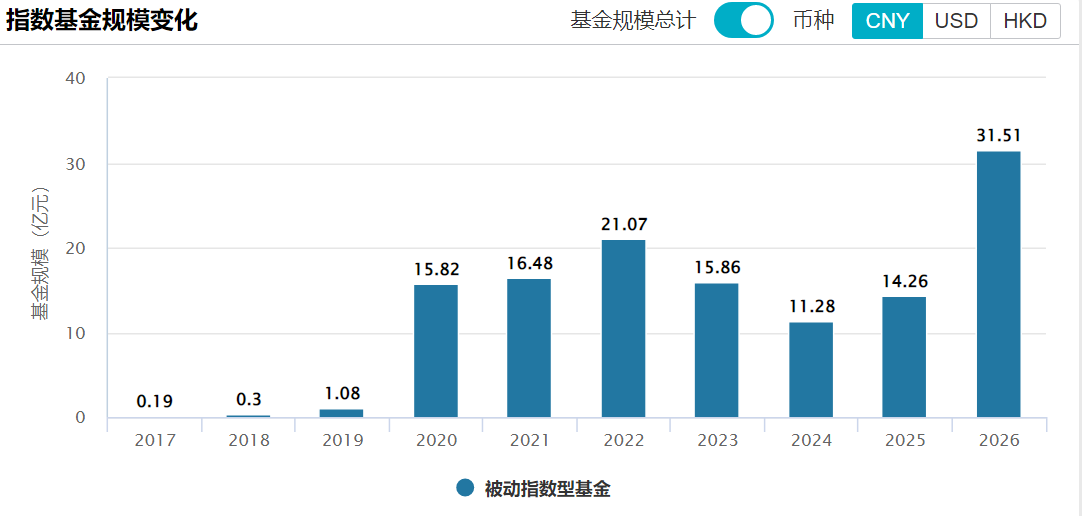

资金面也印证了机构对该板块的左侧布局共识,主动权益基金对建筑材料行业的持仓占比自2025年二季度起逐季抬升。2026年1月下旬后,中证全指建筑材料指数申赎净流入资金出现明显增加,开年仅两个月,跟踪该指数的基金规模就从2025年底的14.26亿飙升至31.51亿,杠杆资金亦持续加仓。这种从机构主动增配向市场被动资金共振的过渡,标志着板块流动性环境迎来系统性改善。

图:跟踪中证全指建筑材料指数基金规模变化

数据来源:Wind 截至:2026.2.12

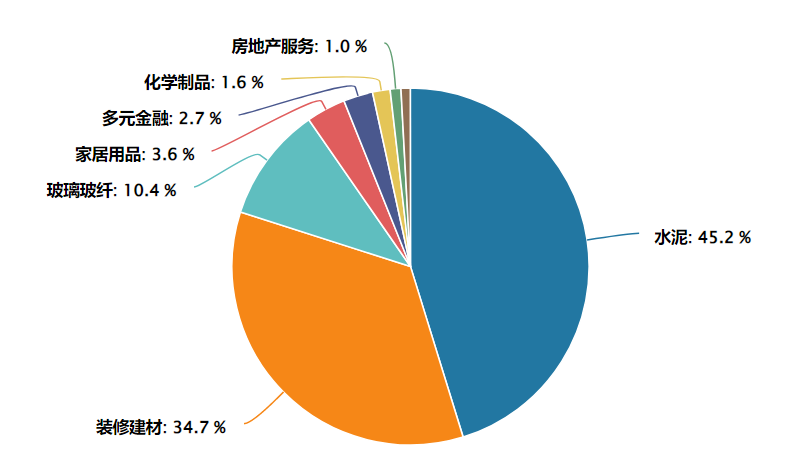

建材ETF(159745)跟踪标的为中证全指建筑材料指数(931009),该指数覆盖水泥、玻璃、消费建材、玻纤等全产业链龙头企业,全面反映建材行业整体表现。基金采用完全复制法跟踪指数,追求跟踪偏离度和跟踪误差最小化,为投资者提供高效布局建材板块的工具。

数据来源:Wind 截至:2026.02.08

前十大重仓股涵盖建材各细分领域龙头:海螺水泥(水泥龙头,权重约15%)、东方雨虹(防水龙头)、北新建材(石膏板龙头)、华新建材、三棵树(涂料)、旗滨集团(玻璃)、西藏天路、四川双马、塔牌集团、天山股份。前十大持仓集中度较高,合计占比超60%,充分反映行业头部集中特征。

当前科技板块回调,顺周期板块迎来配置良机。建材行业作为顺周期核心品种,在需求回暖、供给优化、盈利修复的基本面支撑下,叠加低估值、高股息的估值优势,投资价值凸显。

看好顺周期板块、布局建材行业景气修复的投资者可考虑借道建材ETF(159745)逢低布局,既可作为短期把握周期轮动的交易工具,也可作为长期配置低估值、高股息板块的核心品种,尤其适合在科技板块回调、资金向顺周期切换的市场环境中,作为资产配置的重要补充。

风险提示:提及个股仅用于行业事件分析,不构成任何个股推荐或投资建议。指数等短期涨跌仅供参考,不代表其未来表现,亦不构成对基金业绩的承诺或保证。观点可能随市场环境变化而调整,不构成投资建议或承诺。提及基金风险收益特征各不相同,敬请投资者仔细阅读基金法律文件,充分了解产品要素、风险等级及收益分配原则,选择与自身风险承受能力匹配的产品,谨慎投资。