最近整个石油板块以及油价都引起了市场的火热关注。自今年初以来,布伦特原油价格涨幅超过10%,而且油价走势呈现出明显的快节奏、多空拉锯、消息面驱动的特征。近期中东局势及伊朗相关风险或将持续给市场带来扰动,因此在当前节点,我们来和大家分享石油板块的当下看法及后续投资价值。

首先,我们来梳理油价的复盘与展望。从长周期来看,石油是工业的血液,是现代社会动力燃料和化工原料的主要来源。因其资源分布不均、供需不匹配的特性,石油格局也主导着全球地缘局势。石油最早是美国宾州一位商人钻井取水时意外发现的,此后便成为现代文明的基石。它不仅是成品油、轮胎、塑料、化纤等产品的原材料,也是诸多大宗商品的定价锚,在全球经济中的地位愈发重要。

数据来源:天风证券

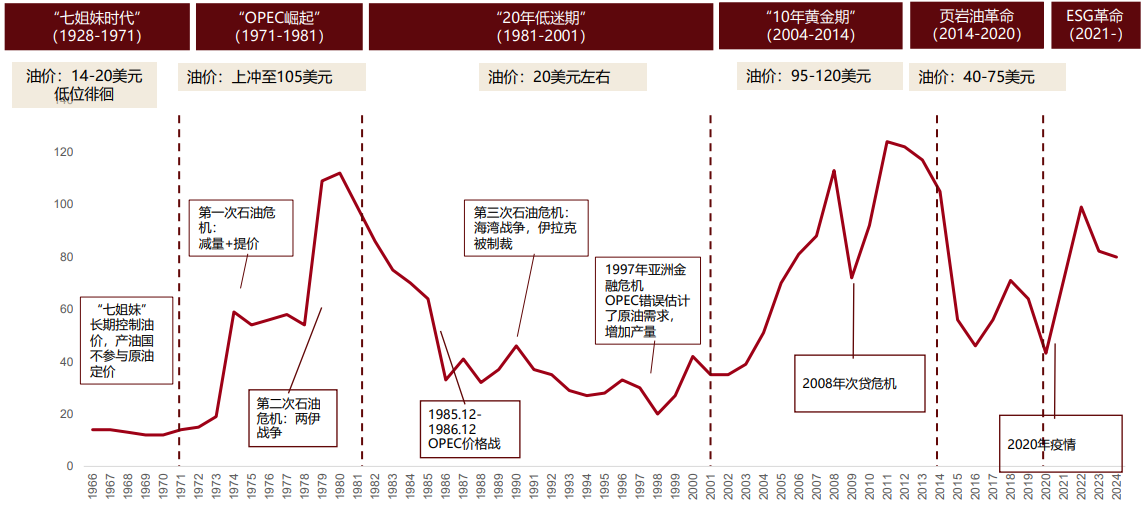

从大周期来看,油价走势波动剧烈,核心的大行情往往源于供需扰动及地缘冲击。比如上世纪70年代的第一次石油危机,彼时埃及、叙利亚与以色列的军事行动引发中东战争,产油国随即采取减量、提价举措,推动石油价格大幅飙升。

第二次石油价格大幅飙升出现在上世纪七十年代末,两个石油大国爆发剧烈冲突,直接造成全球石油供给大幅锐减。这一阶段,石油价格暴涨、全球经济不景气以及美国通胀高企,共同加速了当时的全球经济衰退,也进一步推动油价走高。

上世纪九十年代的第三次石油危机阶段,油价走势相对平稳。这是因为多国做出快速反应,市场也形成了一定的学习效应,此次危机并未对石油供给造成显著扰动。

而近些年油价的快速上涨,主要源于供给端的收缩。一方面是欧佩克的部分错误预判,另一方面是本世纪以来东方国家崛起带来的石油需求暴增。疫情后的油价波动,还叠加了市场补库及战略层面的考量。

油价从疫情至今,经历了多年的震荡下行过程,近五年的油价主要受供需博弈、地缘冲突和能源转型等因素交织影响。石油本质上是一种商品,也是地缘政治的武器,其价格波动牵动着全球经济、通胀及国际权力之间的博弈,且这一影响在近年愈发显著。无论是欧美银行业危机、欧佩克的减产提价,还是红海危机、伊以冲突引发的市场波动,其背后的逻辑都与大周期中的走势高度相似。

具体来看,去年市场的主线是普遍认为石油供需存在宽松预期,但在这一预期下,地缘动荡持续催化阶段性行情。比如去年6月份伊以冲突爆发,油价被快速拉升,从65美元涨至接近80美元的水平。可见,油价虽由供需决定长期走势,但当下愈发容易受到地缘扰动和短期供需事件的影响。

近期油价表现强势,尤其是一月份中下旬,走势超出市场预期。相关催化事件备受关注,包括委内瑞拉事件、伊朗事件,以及金属价格的整体上涨,其中贵金属板块的上涨对整个大宗商品市场的情绪形成了显著提振。无论是全球的彭博商品指数,还是国内的南华商品指数,均呈现出向上突破的迹象。

近期油价已突破年线水平,从技术面分析,当前大宗商品市场表现强劲,而油价已震荡多年,如今大概率会选择明确的运行方向,因此多数投资者认为,当前油价的向上空间大于向下空间,这一点或在后续形成市场共识。

目前市场的核心逻辑并未发生根本性转变,供需平衡仍是市场的主要担忧点,但不可忽视的是,价格战、地缘博弈以及全球经济复苏的潜在迹象,都是市场认为油价可能上涨的重要信息支撑。

我们认为,石油板块相当于油价的看涨期权。因为油价大幅上涨通常会对石油开采、生产、加工相关上市公司的股价形成整体提振,石油价格的涨跌通常与石油板块的整体涨跌幅呈正相关关系。当油价上调时,短期会刺激石油开采端的表现,中长期则会利好油服设备、油运等相关板块。因此,通过指数工具布局石油板块,当前确实具备类似油价看涨期权的属性。

这里主要看向上空间,市场普遍认为油价已震荡多年,以布伦特原油为例,其60美元的位置经历了多次冲击却始终未被跌破,因此当前市场多数投资者认为60美元左右是油价较为坚实的底部。目前油价约67美元,向下空间有限,向上想象空间较大,石油板块作为看涨期权的性价比持续提升,这也是当前大量资金涌入石油板块的核心逻辑。

当然,我们将视野拉至更大的周期维度来看,市场普遍关注康波萧条期下大宗商品的投资机会该如何把握。康波周期一轮约为50至60年,结合同业研究,我们对于大宗商品的投资机会有如下观点:大宗商品的投资机会主要出现在两个阶段,一次是康波繁荣期,即康波周期的偏早期阶段,持续约15至20年,这一阶段的机会主要由需求端提振所驱动;另一次是康波萧条期,这一阶段约10年,其中会出现数年的商品大周期行情。

此前市场多有讨论,康波萧条期的商品行情是由需求还是供给驱动?但在康波萧条期,我们认为从更宏观的视角来看,其核心原因在于主导国的货币信用出现裂痕,进而推动商品的货币属性增强。无论是持有美元还是其他货币资产,其价值稳定性均不如储备实物商品。

从数据来看,2016年以来,全球外汇储备中美元的占比持续下降,黄金的占比则相应提升。当前黄金价格处于高位且波动加大,市场也开始思考是否可以将其他商品纳入储备范畴。此外,全球对美元和美债的需求均在持续下降,这也从侧面佐证,当前或迎来商品周期的投资机会。

资料来源:Wind,世界黄金协会,西部证券研发中心

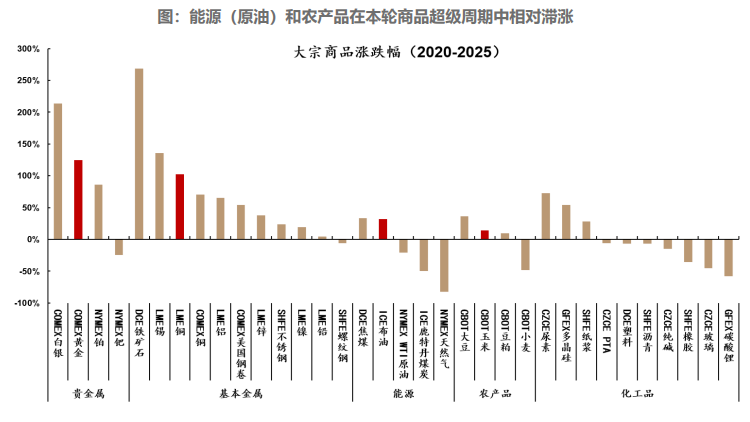

此外,我们从横向比较的视角分析原油在本轮商品大周期中所处的位置。首先,商品大周期并不意味着各类商品价格会同步共振,但不同商品的价格走势存在一定关联度。在上述大周期背景下,若考虑到全球信用体系及主导国货币信用的问题,各类商品的价值属性实则相似。因此,黄金价格率先走高,这源于主导国货币信用问题与全球地缘局势的不确定性共同作用。原油也会呈现类似的走势,只是表现略有滞后,原因在于原油的供给具备一定灵活性,而黄金的供给相对刚性。此外,原油价格受地缘扰动的影响更大,尤其是在康波萧条期,地缘事件的催化往往会推动油价走出大幅波动的行情,此前复盘的几次石油危机均是如此。

从横向涨跌幅来看,能源板块尤其是原油,在本轮商品大周期中属于相对滞涨的品种。因此,不少投资者认为,贵金属、有色金属板块已处于高位,后续不敢贸然追涨,进而考虑布局估值相对低位的板块,原油板块可能正是这样的选择。

资料来源:Wind,西部证券研发中心

此外,很多投资者还关注金油比这一关键数据。当前,金油比和铜油比均处于历史高位,这一现象或表明油价相较于其他大宗商品存在估值低估。当然,我们也需说明,金油比并非具备必然的相关性,但其走势能为油价判断提供一定参考,因此金油比也成为边际资金对原油板块进行定价时的重要参考因素。

综上,黄金、原油、铜、白银等大宗商品价格呈现趋同上涨的趋势,这一走势受多重因素共同驱动,包括全球货币环境变化、地缘风险升温以及市场避险需求提升。因此,从更宏观的视角来看,油价后续具备一定的上涨潜力。

投资标的优选石油ETF(561360),跟踪中证油气产业指数,前十大权重股含“三桶油”等龙头,兼具稳健性与高股息属性,同时覆盖油运、炼化等弹性环节,石油相关标的占比超九成。指数历史景气周期弹性优于同类,当前估值相对海外板块仍有空间,叠加反内卷政策催化石化行业基本面改善,成为一键布局石油产业链、捕捉油价上涨红利的高效工具。