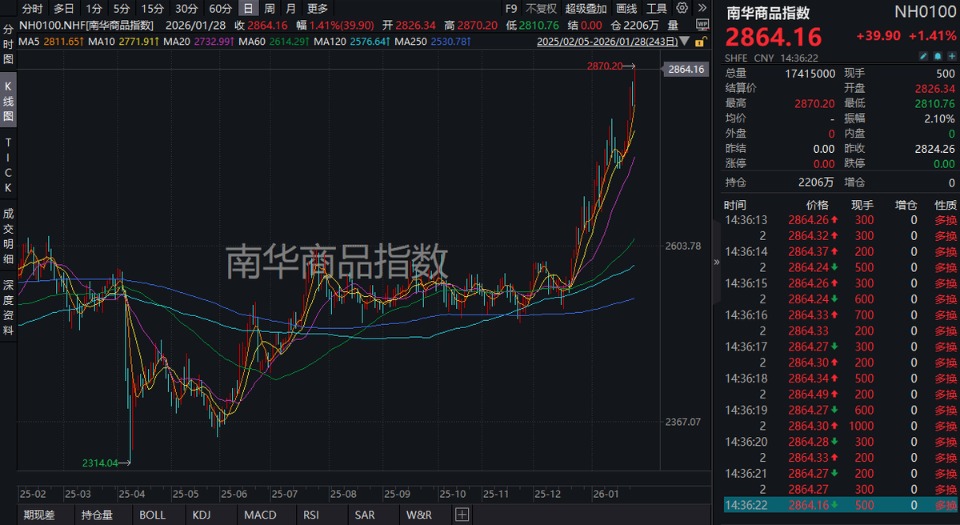

近期,钨价持续突破历史新高,在地缘政治博弈及商品行情启动的背景下,有色金属板块再次成为全球资本市场的焦点, “家里有矿,2025年涨超有色”的矿业ETF(561330)涨超2%,资金持续布局,近20日净流入超13亿元。

本轮行情已从单纯的商品牛市,演变为一场由多重长周期逻辑驱动的“资源重估”超级周期。本文将聚焦钨价突破历史新高这一标志性事件,系统梳理驱动有色金属板块持续走强的核心逻辑与投资策略。

【事件聚焦:钨价突破历史新高,供给收缩与战略价值凸显】

近期钨价快速拉涨,黑钨精矿、仲钨酸铵价格两周内涨幅均超24%,双双创下历史新高。背后是矿山安全环保管控趋严导致的阶段性供应紧张,以及PCB刀具等下游需求的稳定支撑。

钨市场成为小金属板块最引人注目的焦点。据华源证券报告,近两周黑钨精矿价格大涨25.19%至67.10万元/吨,仲钨酸铵价格上涨24.68%至98.50万元/吨,均刷新历史高点。此次价格上涨并非偶然,而是供给端主动与被动收缩共振的结果:国内矿山在安全管控与环保要求双重制约下,开工率下降、出货减少,市场现货流通紧张;与此同时,下游PCB刀具等领域需求维持景气,刚需采购对价格形成支撑。此外,部分企业一月长单价进一步上调,进一步强化市场看涨预期。

钨作为重要的战略金属,其价格波动不仅反映供需格局,也映射出当前“资源民族主义”抬头背景下,关键矿产资源可控性的价值重估。在逆全球化与供应链区域化趋势下,钨等品种因供应集中、难以替代,正逐步从工业金属向战略资产演变。

【钨价逻辑:短期价格易涨难跌,中长期战略价值显著】

钨价短期仍由供给收缩主导,矿山管控难以迅速放松,叠加下游补库需求,价格预计维持强势。中长期来看,钨作为关键战略资源,在逆全球化与资源民族主义浪潮中,其稀缺性与可控性价值将持续提升。

从短期维度看,钨价的上涨主要受供给收缩驱动。国内矿山普遍面临更严格的安全与环保检查,部分矿山甚至因管控趋严而降低开工率,导致钨精矿市场流通资源紧张。此外,临近春节,部分矿山保守生产,进一步削弱供应弹性。需求方面,虽处传统淡季,但PCB、硬质合金等领域仍保持稳定采购,并未出现明显滑坡。

值得关注的是,当前价格上涨已逐步从原料向中游产品传导,产业链整体价格中枢上移。若供应紧张态势延续,短期钨价仍具备上行动力。然而也需警惕高位下下游接受度变化、以及政策调控可能带来的阶段性回调风险。

如果跳出短期供需,钨的中长期逻辑更加清晰。吕彦泽在分析中指出,当前全球正处在“从效率至上转向安全至上”的资源配置新范式。在此背景下,钨因其全球供应高度集中(中国占主导),且难以替代,战略价值日益凸显。

历史上,在冷战等地缘紧张时期,钨、锡等战略金属曾出现价格大幅上涨。本轮资源民族主义浪潮中,多国加强对关键矿产的控制,中国亦通过配额、环保等方式强化资源管理。钨作为“工业牙齿”,在高端制造、能源等领域具有不可替代作用,其价格已不仅是工业品定价,更包含供应链安全溢价。

此外,新能源、电子、航空航天等新兴领域对高性能钨材的需求持续增长,进一步支撑其中长期需求韧性。因此,钨价中枢有望系统性上移,资源企业的盈利稳定性与估值空间也将同步打开。

【产业引擎:新质生产力催生金属“新需求故事”】

从宏观视野看,今年有望迎来大宗商品超级周期。国内端,今年作为中国“十五五”规划开局之年,或可以期待地产与基建投资同步出现脉冲式回升,为经济增长提供阶段性支撑。海外端,今年是美国中期选举年,历史规律显示中期选举年倾向于推行扩张性财政货币政策,且“大而美法案”落地将进一步强化这一趋势。2026年,中美周期的共振或带来大宗商品超级周期。

AI革命与能源转型正以前所未有的力度重塑金属需求结构。铜、铝、锂、稀土等金属因切入高成长赛道,获得了持续的增量需求支撑和估值重塑动力,来自科技与能源革命的“新需求故事”成为核心驱动力:

铜:“电气化时代的血液”:需求逻辑从“基建钢筋”彻底转向“AI经脉”。AI数据中心、特高压电网、新能源汽车及充电网络的建设,均需消耗巨量铜材。供给端却面临品位下降、新矿发现匮乏、开采扰动频发的长期约束。高盛等机构指出,铜正面临历史性的结构性短缺。

铝:“绿色轻量化的骨骼”:在新能源汽车轻量化、光伏支架、特高压领域的应用持续放量。供给端受国内产能“天花板”和海外能源成本高企的双重约束,中国电解铝企业凭借低廉的电力成本享有全球竞争优势。

锂&稀土:“高端制造的核心材料”:锂的需求从动力电池成功拓展至空间更大的储能市场,开启“第二增长曲线”。稀土作为关键战略材料,其在新能源车、人形机器人、低空经济等高端领域的应用不可替代,供应严格受国内配额管控,战略价值持续重估。

【投资策略:聚焦上游资源,布局矿业ETF(561330)】

总结而言,投资者或许可以从长期资产配置和战略对抗通胀/信用风险的角度,看待有色金属尤其是上游资源板块的价值。通过矿业ETF(561330)这类工具进行布局,或许可以作为分享这一历史性“资源重估”超级周期的选择。

在金属价格高波动、期货投资门槛提升的背景下,投资于上游采矿企业的股票,尤其是通过聚焦龙头的指数工具(如矿业ETF),是分享行业整体红利、同时规避个股风险的高效策略。

对于普通投资者而言,指数化投资成为把握这轮“资源重估”β行情的优选:

矿业ETF(561330)相较有色类ETF为何更胜一筹?

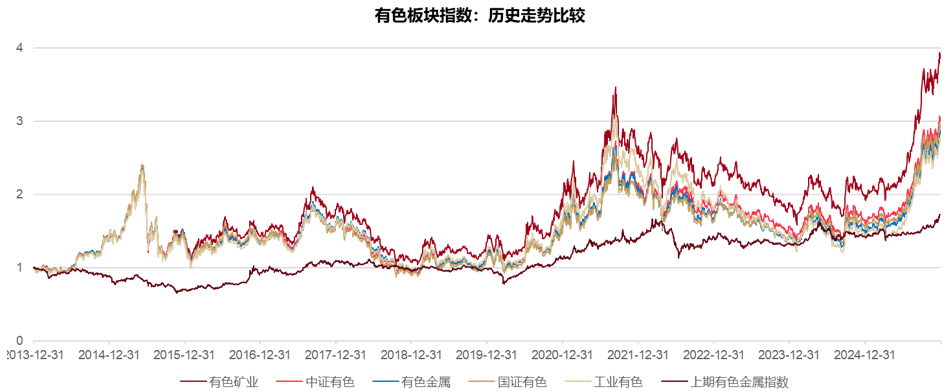

历史业绩来看,矿业ETF(561330)跟踪的中证有色金属矿业主题指数走势一骑绝尘。

根据ifind数据,截至2025/12/31,中证有色金属矿业主题指数自基日(2013/12/31)以来,累计涨幅296.64%,年化收益率12.52%,领先同类指数。

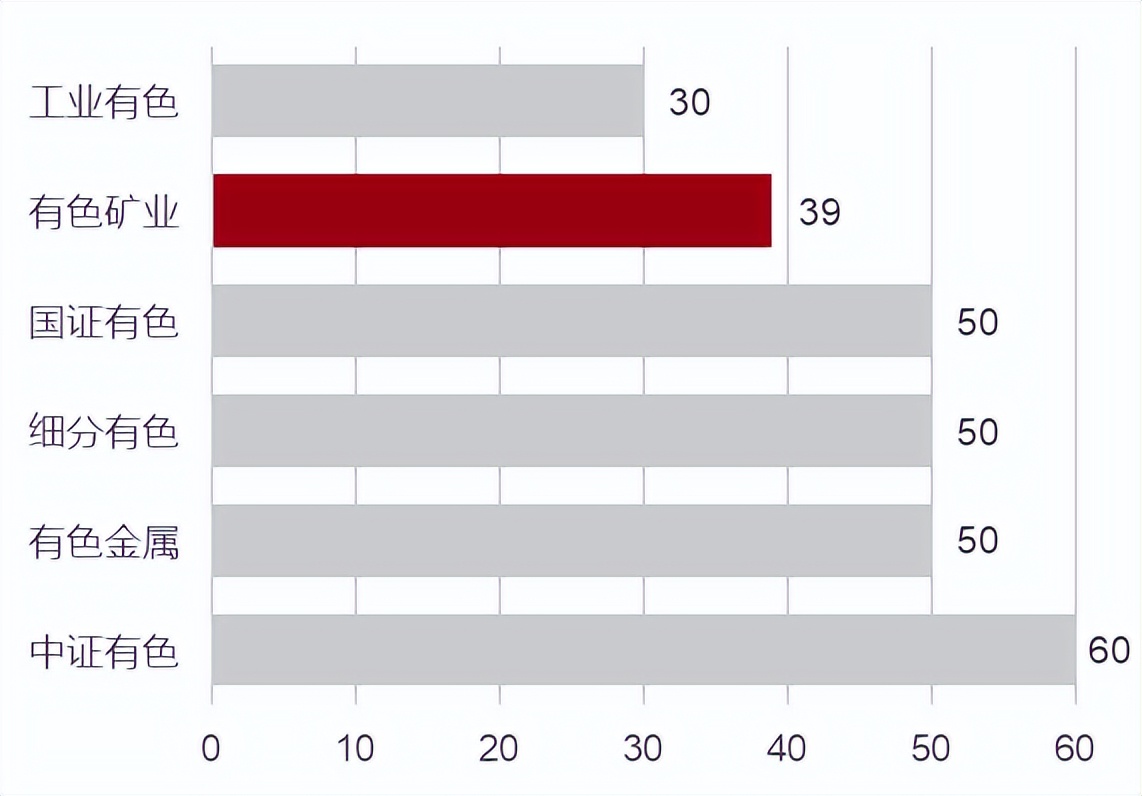

1、龙头股更集中

矿业ETF(561330)跟踪中证有色金属矿业主题指数,成份数量为39只,前十大成分股占比55.56%,相较于全市场绝大多数有色类指数来说,有色矿业指数的龙头股更集中。

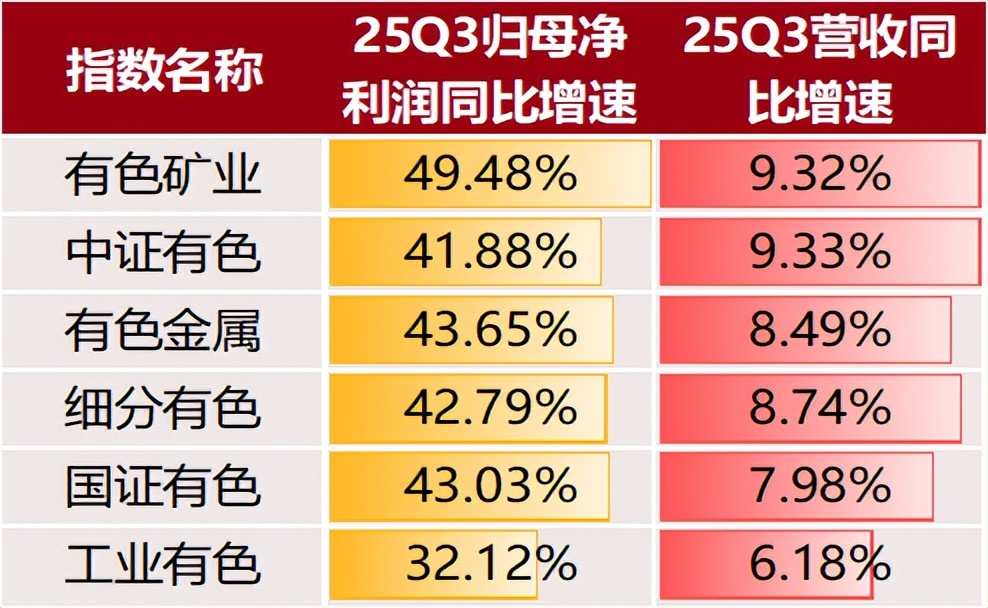

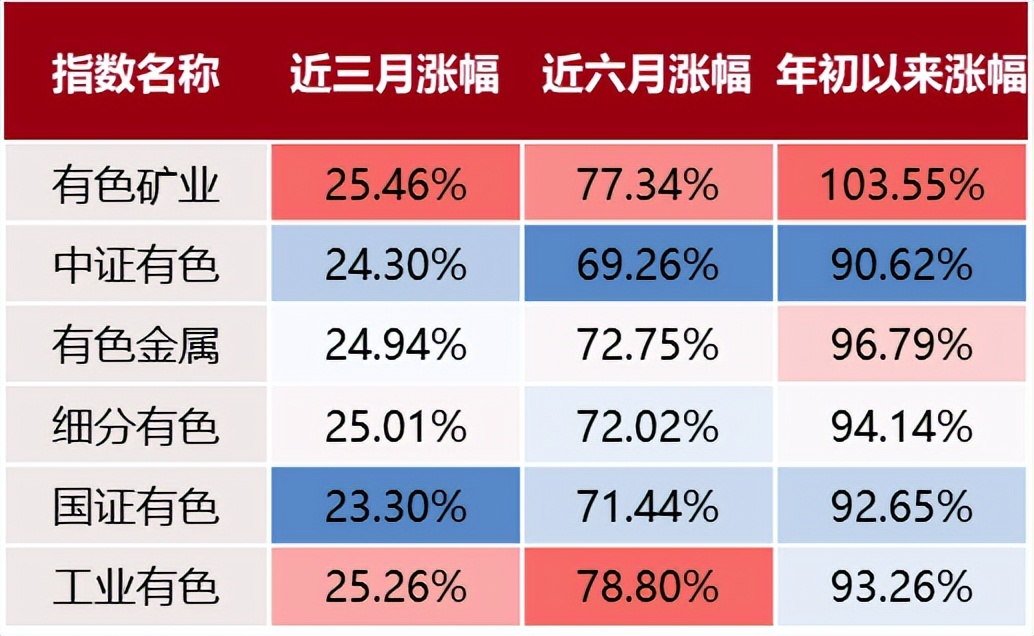

(2)聚焦上游资源品,盈利弹性更高

矿业ETF(561330)跟踪的中证有色金属矿业主题指数聚焦上游资源品龙头,资源品价格上涨时有望获得更高盈利弹性和估值空间带来的戴维斯双击机会。截至2025/12/26,有色矿业指数近三月涨幅、年初以来涨幅均领跑同类。

另外,矿业标的具有一定的杠杆效应。当有色资源价格上涨时,资源类标的的盈利弹性往往会更大。