2月9日,据港交所官网,为恒智能科技股份有限公司(下称“为恒智能”)递交主板上市申请。该公司2025年前三季度收入大增,但仍未扭亏为盈,前五大客户变动显著,原材料成本占收入比重达75%。

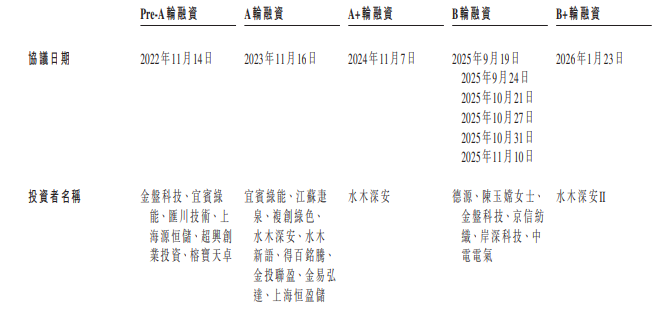

为恒智能自2022年以来已成功完成多轮股权融资,2025年9月至11月完成1.28亿元融资,投后估值为26.28亿元;2026年1月完成8000万元融资,投后估值为27.08亿元。

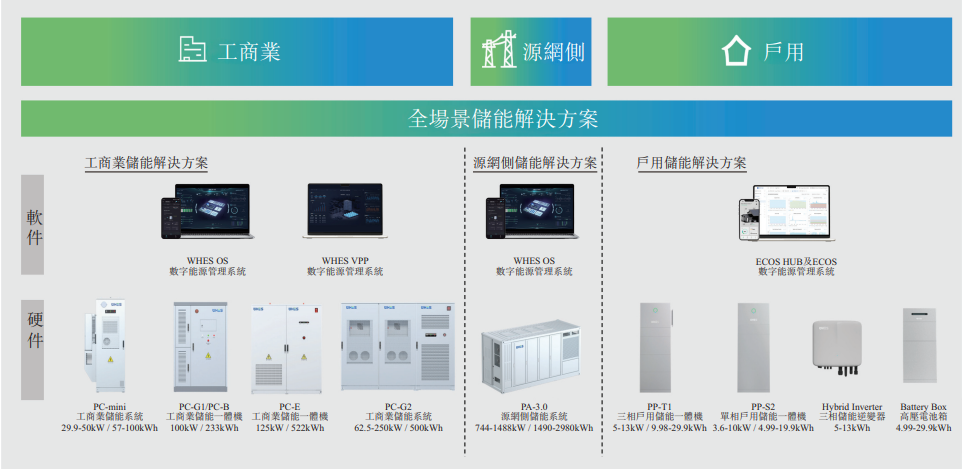

招股书介绍,为恒智能为客户提供广泛的工商业、户用及源网侧储能解决方案。根据弗若斯特沙利文的资料,截至2025年前三季度,公司在中国工商业900家锂离子电池储能系统集成商中,全球工商业储能系统出货量位列第八及在海外市场工商业储能系统出货量位列第三。

收入飙升仍未扭亏

海外交付依赖第三方

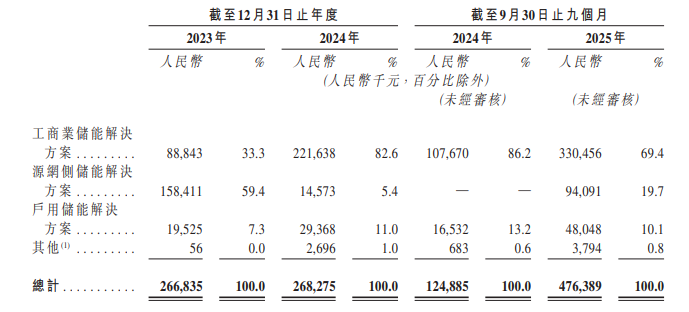

2023年至2024年及2025年前三季度(下称“报告期”),为恒智能分别实现收入2.67亿元、2.68亿元和4.76亿元;期内亏损分别为1.54亿元、2.05亿元和4039.8万元。其中,2025年前三季度,公司收入同比大增281%,但仍未扭亏为盈。

业务构成方面,工商业储能解决方案、源网侧储能解决方案为公司营收主要来源。具体来看,报告期各期,工商业储能解决方案的营收占比分别为33.3%、82.6%、69.4%;源网侧储能解决方案的营收占比分别为59.4%、5.4%、19.7%,波动较大。

行业风险上,为恒智能提示,公司运营所在的储能系统行业竞争激烈。根据弗若斯特沙利文的资料,截至2024年12月31日,中国内地约有1500家锂离子电池储能系统供应商。如果公司未能有效应对不断变化的市场状况或与现有或新晋当地竞争对手成功竞争,可能会限制扩张。

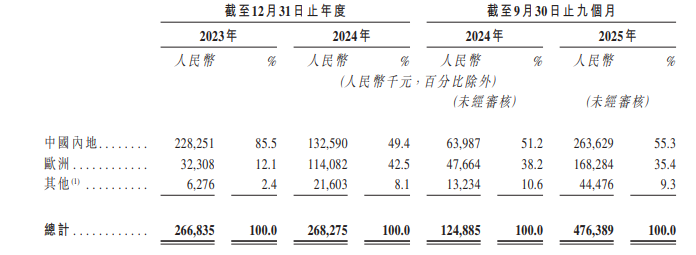

报告期各期,公司的海外收益分别为0.39亿元、1.36亿元及2.13亿元,分别占总收益的14.5%、50.6%及44.7%,占比较高。截至最后可行日期,公司已于中国内地及海外50多个国家及地区建立市场布局,包括欧洲、澳洲、东南亚及中东。

为恒智能坦言,公司在往绩期间,于多个海外司法管辖区(尤其是欧洲及亚太区)开展业务时,面临各种法律、监管、政治、运营、经济、商业、制裁相关及其他不同类型且演变不断的风险。由于海外收入以当地货币(如欧元)计价,因此亦面临外汇风险。

在海外市场交付解决方案时,公司通常需要管理或依赖第三方EPC承包商、取得当地许可证及监管批准,并完成技术与行政层面的并网程序。如果公司无法有效管理这些相互依存的要求,可能导致解决方案无法完成交付、延迟商业运转日期、大幅增加成本或面临罚款。

前五大客户更替显著

原材料成本占收入的75%

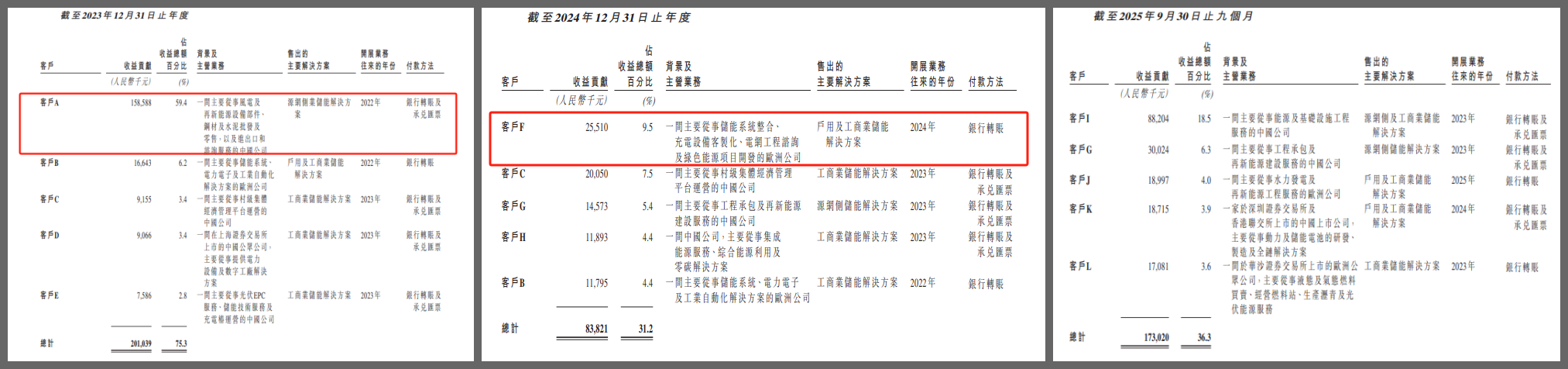

招股书披露,报告期各期,公司来自五大客户的收益分别占总收益的75.3%、31.2%及36.3%;来自单一最大客户的收益分别占总收益的59.4%、9.5%及18.5%。

记者注意到,为恒智能前五大客户席位更替显著。公司的客户主要包括:储能解决方案投资企业、能源建设及安装企业、工商及住宅物业业主及分销商。

2023年贡献近六成收益的“大金主”客户A,在2024年及2025年前三季度已退出榜单;同年其余四大客户同样未出现在2025年前三季度的前五大客户名单中。2024年刚合作即跃居第一大客户的客户F,在2025年前三季度也未进入前五榜单。

为恒智能表示,于往绩期间的各个期间,公司的五大客户均为独立第三方。截至最后可行日期,除两名董事各持有公司A的母公司少于0.1%的上市股份外,据公司所知,概无董事、彼等之联系人或任何股东于往绩期间的各个期间内的任何五大客户中拥有任何权益。

供应商方面,报告期内,公司向五大供应商作出的采购为1.17亿元、1.66亿元及2.31亿元,分别占总采购的41.5%、41.1%及50.1%,集中度攀升;公司向最大供应商作出的采购分别占总采购的11.7%、21.0%及34.2%。

值得一提的是,原材料及零部件的价格波动可对销售成本产生重大影响。报告期内,公司原材料成本分别为2.27亿元、1.94亿元及3.56亿元,分别占销售成本的92.8%、88.4%、92.3%。据计算,2025年前三季度,公司原材料成本占收入的75%左右。

研发费用率走低

正将人工智能融入业务

招股书显示,截至最后可行日期,公司已在无锡、西安及上海建立三个研发中心。各间研发中心专注不同技术和产品类别。报告期各期,公司研发开支为0.46亿元、0.47亿元及0.38亿元,分别占总收入的17.3%、17.7%及8.0%。

为恒智能称,未来公司计划采取一系列措施进一步提升研发效率:维持与业务规模相匹配的研发团队;优化研发流程与管理体系;深化储能系统的模组化,进一步加强产品线的系统互通性。

与此同时,为恒智能正在将人工智能技术融入业务及储能系统解决方案的各个方面,以提升即时能源分析、自动化复杂流程及实现个性化储能战略,协助我们更有效地满足客户及终端用户的需求。

公司坦言,然而,人工智能本身存在固有的不确定性及风险,可能对其应用产生不利影响,并影响公司的业务。人工智能算法可能存在缺陷,所使用的数据亦可能不完整、有偏见或不适当。

无论由公司或第三方进行,不当或具争议性的数据处理做法均可能限制市场对人工智能产品的接受度,且无法保证人工智能的整合能提升公司解决方案的性能、效率或盈利能力,亦无法保证对投资人工智能可带来预期的商业效益。