【导读】29位200亿元级基金经理中,11人同时实现近1年、3年及5年均取得持续正超额

2025年已然远去,站在2026年初回望过去十年,主动权益基金交出了一份怎样的成绩单?

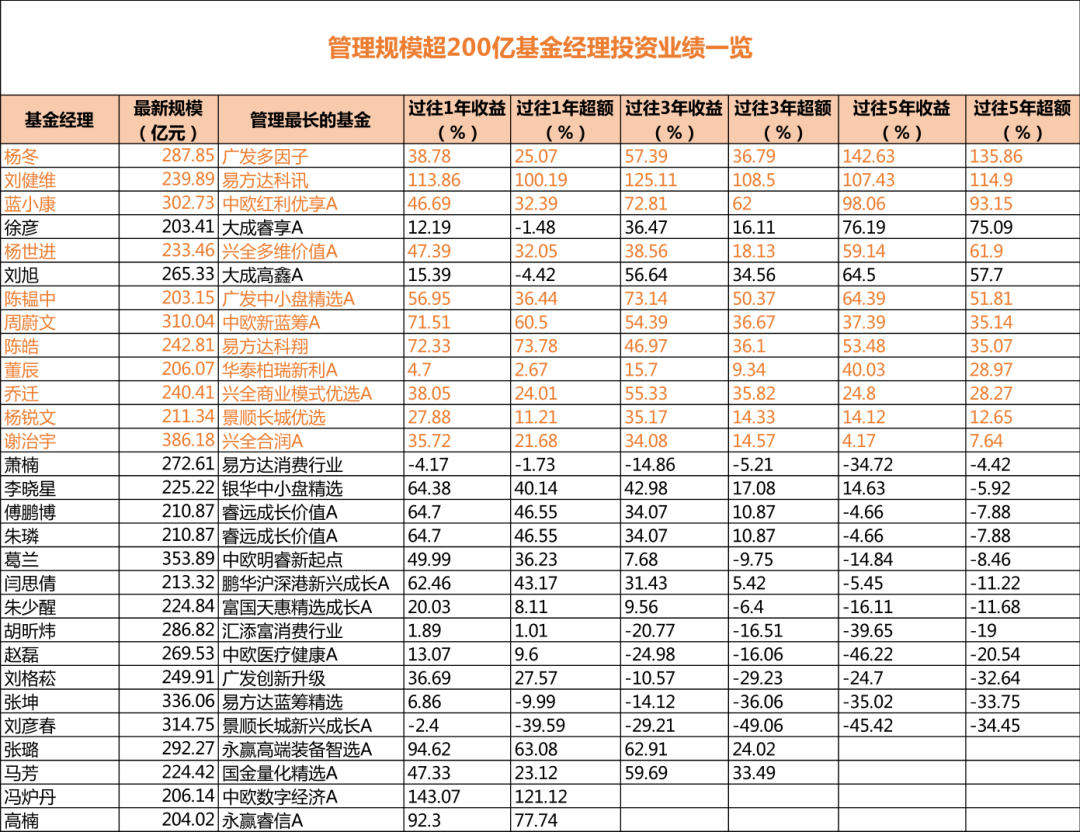

基于最新的统计数据,我们深度复盘了主动权益基金的利润版图,并梳理了管理规模超200亿元的基金经理超额收益图谱。

数据显示,在跨越牛熊的市场周期中,行业整体为投资者创造了可观的长期利润,十年创利近万亿元,头部公司贡献较大。同时,在经历了市场风格的剧烈切换后,那些管理规模庞大的“顶流”基金经理管理能力出现显著分化:29位200亿元级基金经理在其管理时间最长的代表产品上,只有11人同时实现近1年、近3年及近5年均跑赢业绩比较基准,取得持续的正超额收益。

十年创利近万亿元

头部公司贡献集中

据Wind统计,截至2025年底,全市场主动权益基金(分为普通股票、偏股混合、灵活配置型,并剔除成立未满六个月产品)近十年累计创造利润达9459.84亿元。在刚过去的2025年,行业已实现了10759.88亿元的年度利润。

利润创造呈现出较高的行业集中度。在总计4460只产品中,利润排名前十的基金公司贡献了近四成。其中,易方达基金、兴证全球基金、富国基金位列近十年利润榜前三甲,利润规模均超过400亿元。

其中,易方达基金以近十年709.20亿元的总利润位居榜首,其主动权益管理规模也达到2622.66亿元。兴证全球基金虽然总规模不及一些巨头,但凭借极高的单只产品盈利能力,十年总利润达到576.61亿元。

一个更关键的指标是“投入产出比”,即“十年利润/规模”。在这一维度上,一些“精耕细作”的公司脱颖而出。交银施罗德基金以56%的比率高居第一,意味着其用相对较小的规模(765.33亿元)创造了巨大的长期利润(428.59亿元)。兴证全球基金和华安基金也表现卓越,其比率分别达到48%和47%,显著高于行业25%的平均水平,体现了高效的主动管理能力。

从单只产品维度观察,更能识别穿越周期的力量。在近十年的维度上,一批历经市场考验的“长跑健将”浮出水面。例如,兴全合宜A以130.56亿元的十年利润位居全市场第一。中欧时代先锋A、兴全新视野、兴全商业模式优选A紧随其后,创造的十年利润均超过或接近90亿元。若拉长至产品整个生命周期,一些运作超过十五年的老牌基金,如兴全趋势投资,其历史累计利润已突破200亿元,成为行业长期价值的标杆。

在2025年度的单只基金利润榜上,情况则有所不同,部分管理人凭借精炼的产品线创造了极高的“利润密度”。例如,睿远基金、泉果基金等公司,凭借少数几只产品便实现了极高的单基平均利润。同时,兴证全球基金、易方达基金等大型公司在产品数量较多的情况下,单只基金的平均利润也位居行业前列,全面展现了投研实力。尤其兴证全球基金的单只产品平均利润高达20.59亿元,是行业平均水平(2.12亿元)的近10倍。

29人管理规模超200亿元

11人获得持续超额收益

随着过去一轮牛市,资金迅速向公认的优质管理人集中,规模超200亿元的“顶流”基金经理也在扩容。

另据Wind统计(Wind分类:普通股票、偏股混合、灵活配置(参考天相),剔除成立未满六个月产品),截至2025年末,管理主动权益产品规模超过200亿元的基金经理已达29人。从公司分布看,兴证全球、广发基金、中欧基金各有3位基金经理在列。

然而管理大规模资金也对持续获取超额收益的能力提出了严峻挑战。数据显示,在这29位200亿级“顶流”基金经理中,仅11位能在其管理时间最长的代表产品上,同时实现近1年、近3年及近5年(数据可得情况下)均跑赢业绩比较基准,取得持续的正超额收益,堪称通过了规模与时间的双重“压力测试”。

兴证全球基金的谢治宇、乔迁、杨世进,永赢基金的张璐,广发基金的杨冬、陈韫中,大成基金的刘旭、徐彦,易方达基金的刘健维,以及中欧基金的周蔚文、蓝小康等人位列其中。

比如,刘健维管理的易方达科讯过往1年、3年、5年超额收益分别为100.19%、108.5%、114.9%;蓝小康管理的中欧红利优享A区间超额收益分别为32.39%、62%和93.15%;杨冬管理的广发多因子区间超额收益分别为25.07%、36.79%、135.6%;乔迁管理的兴全商业模式优选A近1年、3年、5年超额收益分别为24.01%、35.82%和28.27%,显示出极强的超额收益获取能力。

与此同时,数据也显示,一些曾经备受瞩目的顶流基金经理,在近几年的市场风格变化中,未能取得正超额,甚至出现较大幅度的负超额。这表明,规模跃升之后,在A股市场风格快速轮动的背景下,任何单一策略或赛道依赖都可能面临挑战。而能够持续获得超额的基金经理其共同特征往往在于构建了相对成熟、可扩展、注重风险控制,且经受了不同市场风格考验的投资框架。

业内认为,中国主动权益基金正步入一个新的发展阶段,单纯的规模增长已不再是唯一的追求,行业竞争的核心日益聚焦于“长期价值创造效率”与“大规模资金管理能力”的双重维度。对于行业自身,如何构建不依赖于市场风格、能够穿越周期的投研体系,并培养更多能够胜任大规模资金管理的投资人才,将是未来高质量发展的关键命题。