继雅迪控股、爱玛科技之后,台铃科技股份有限公司(以下简称“台铃科技”)也将目光投向了资本市场,公司于近日向港交所递交了上市申请材料。冲击港股IPO背后,台铃科技业绩较为喜人,2024年、2025年前三季度,公司净利均同比增长。不过需要注意的是,报告期内,台铃科技销售及经销开支接连增长。另外,公司“家族式”IPO的情况显眼,公司控股股东孙木钳、姚立、孙木楚及孙木钗合计控制公司近九成表决权。

据了解,台铃科技是一家倡导绿色、低碳和智能出行体验理念的领先电动轻型交通工具品牌,建立了涵盖电动自行车、电动摩托车及电动三轮车的全面产品组合。此外,公司亦提供电池,作为配件,与公司的车辆一同销售。

根据弗若斯特沙利文的资料,按2024年收入计算,台铃科技在全球电动轻型交通工具市场位列第三,市场份额约为5.2%。按2024年电动两轮车的收入计算,公司在中国内地排名第三,市场份额约为12.7%。

赴港IPO背后,报告期内台铃科技营收、净利均实现持续增长。

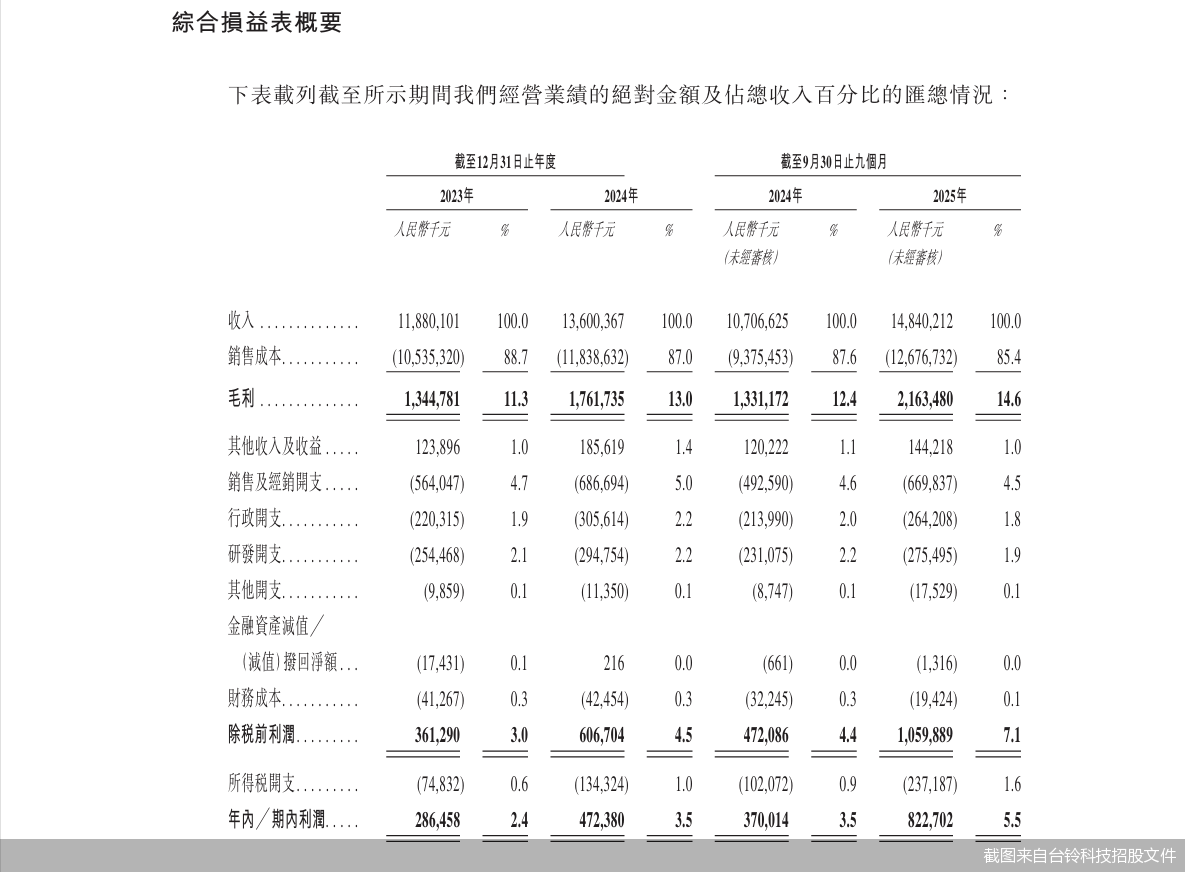

财务数据显示,2023年、2024年,台铃科技实现营业收入分别约为118.8亿元、136亿元;对应实现年内利润分别约为2.86亿元、4.72亿元。进入2025年前三季度,公司实现营业收入约为148.4亿元,对应实现期内利润约为8.23亿元,当期,公司营收、净利均较上年同期实现增长。

从收入构成来看,2025年前三季度,电动自行车、电动摩托车、电动三轮车、电池、其他实现收入分别约为83.53亿元、29.12亿元、289.7万元、30.34亿元、5.38亿元,占营业收入的比例分别为56.3%、19.6%、0.1%、20.4%、3.6%。

不过需要注意的是,台铃科技的销售及经销开支呈现增长趋势。

招股文件显示,2023年、2024年以及2024年前三季度、2025年前三季度,台铃科技销售及经销开支分别约为5.64亿元、6.87亿元、4.93亿元、6.7亿元,分别占各期总收入的4.7%、5%、4.6%、4.5%。

具体来看,公司销售及经销开支主要包括员工成本、营销开支、差旅开支、物业、厂房及设备折旧及其他开支。对此,台铃科技表示,一方面,是由于销售及营销团队扩张及薪酬上涨;另一方面,由于营销开支增加,公司不断扩大营销活动,如委聘名人代言。

另外,台铃科技的“家族式”IPO,也是市场关注的重点。

台铃科技创始人团队由孙木钳、姚立、孙木楚及孙木钗组成,四人也是公司控股股东,合共控制公司89.91%的表决权。其中,孙木钳系孙木楚的胞兄、孙木钗的堂兄,孙木楚则系孙木钗的堂兄。

资料显示,孙木钳任台铃科技执行董事兼董事长,姚立担任公司执行董事兼总裁,孙木楚担任公司执行董事、总经理兼执行总裁,孙木钗任公司执行董事兼高级副总裁。

中国企业资本联盟副理事长柏文喜指出,高度集中的“家族式”股权结构,可能会出现决策集中等潜在风险,需要企业采取措施加以应对,如引入外部独立董事、优化人才结构等。

针对公司相关问题,北京商报记者向台铃科技方面发去采访函,不过截至记者发稿未收到公司回复。