(感谢申万宏源证券、东北证券相关营业部对本调查的支持。上图为部分调查结果)

□ 伴随着A股主要指数在2025年全线收红,近六成受访投资者实现盈利。其中,以人工智能为代表的核心热点板块在2025年持续上涨,成为贡献投资收益的主要来源

□ 在无风险利率持续下行的背景下,随着股市赚钱效应不断增强,居民存款向权益资产“搬家”的现象在2025年初现端倪

□ 近八成投资者看涨2026年股市,并且对春季行情充满期待。值得一提的是,投资者对今年上证综指波动范围的预期“乐观但不激进”,倾向于在指数稳健运行的背景下,把握结构性机会而非博弈指数大幅突破

投资收益连续两年上升

纵观2025年全年,主要宽基股指均在当年4月初触底后一路高歌猛进。上证综指从年内低位的3040.69点起步,一度冲破4000点大关,全年涨幅接近20%,创下近六年来最佳年度表现;科技含量更高的创业板指和科创综指全年涨幅更是接近50%。

市场行情的向好直接惠及广大投资者,近六成受访投资者在2025年实现盈利,盈利面较往年显著扩大。总体来看,盈利回暖、资金持续入市及黄金投资热,共同构成了2025年个人投资者资产配置图谱的三大特征。

近六成投资者盈利

回顾2025年,虽然地缘政治因素扰动不断,但A股市场仍展现出较强韧性。截至2025年12月31日收盘,上证综指收于3968.84点,全年上涨18.41%,创下2020年以来最佳年度表现;深证成指全年涨幅达29.87%,表现同样亮眼。以科技创新为核心驱动力的板块表现尤为突出,创业板指和科创综指全年分别上涨49.57%和46.3%;北证50亦表现不俗,全年上涨38.8%。

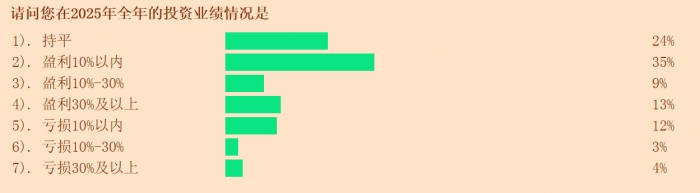

从全年投资收益来看,有57%的受访投资者表示在2025年实现盈利,这一比例较2024年大幅上升了15个百分点,较2023年的32%更是提高了25个百分点。其中,盈利幅度在10%以内的投资者占比为35%,盈利在10%至30%的投资者占比为9%,盈利超过30%的投资者占比为13%。

同时,19%的受访投资者表示,2025年股市投资亏损,亏损比例较2024年减少了13个百分点,较2023年减少了29个百分点。另有24%的受访投资者表示整体盈亏持平。以上这组数据显示,近六成投资者在2025年小有收获,A股赚钱效应连续两年回暖。

在2025年,证券账户资产规模较大的投资者的盈利占比高于资产规模较小的投资者。在证券资产规模为50万元以上的投资者中,有64.77%的投资者实现了盈利,高于本次调查的平均水平;证券资产规模在50万元以下的投资者中,有53.46%的投资者实现了盈利。

具体到2025年四季度,在证券资产规模50万元以上的投资者中,58.39%的人实现了盈利;在证券资产规模在50万元以下的投资者中,51.52%的人实现盈利。A股市场在2025年四季度末震荡盘整,前期领涨的科技成长板块有所回调,这在一定程度上导致了高净值和低净值个人投资者四季度收益情况均略低于全年水平。

居民存款“搬家”初现端倪

2025年,在A股市场创下的多项纪录中,成交额的显著放大无疑是最突出的特征之一。Choice数据显示,沪深两市2025年总计成交额首次突破400万亿元,反映出增量资金持续进场的积极态势。

在2025年四季度,包括股票在内的证券账户资产占受访投资者个人金融资产的平均比重为41.68%,与当年三季度基本持平,但较2024年末的38.84%上升了2.84个百分点。具体来看,在金融资产中,证券类资产比重不足40%的投资者占比为60%,证券类资产比重超过60%的投资者占比为29%。近三成投资者表示,股票净值增长是导致证券类资产占比提升的主要原因,较2024年末增长了7个百分点。

调查结果显示:38%的投资者准备加大资金投入,较2024年末增加了7个百分点;56%的投资者表示近期不准备大幅调整证券账户中的资产投入,较2024年末减少了3个百分点。在增加股市投入的投资者中:44%的资金来源于现金存款,在所有选项中排名第一;31%的资金来自赎回银行理财、货币基金、债券基金;7%的投资者表示将通过融资融券增加资金投入。

2025年全年,随着银行存款利率持续下调,无风险收益率不断走低。针对这一变化,2025年历次问卷调查均向投资者咨询,这是否会改变其资金配置策略。本期调查结果显示,54%的受访投资者表示仍会配置定期存款和银行理财产品,这一比例较2024年末的61%下降了7个百分点。42%的投资者表示考虑增加股票权益资产,较2024年末上升了7个百分点。其中,投资ETF以及高股息股票的投资者占比变化并不显著,但有意愿投资高科技等市场热点板块的投资者占比达到18%,较2024年末提高了5个百分点。

对数据进一步挖掘发现:在证券资产规模50万元以上的投资者中,55.03%的人表示存款利率下调促使其增加权益资产配置;而证券资产规模在50万元以下的投资者中,这一比例为60.39%。

综合上述这组数据来看,个人投资者在2025年的入市意愿明显增强,权益类资产的持仓比重也同步提升。在赚钱效应与低利率环境的双重驱动下,一些居民的储蓄及理财产品资金逐步流向股市,尤其是流向AI等市场热点板块。其中,相比于高净值投资者,低净值投资者对利率下行更加敏感,也更有意愿追逐市场热点。

七成投资者配置了黄金

2025年,金价迭创新高,现货黄金价格全年涨幅超60%,成为大类资产配置中的焦点。本期调查结果显示,约70%的投资者认为黄金价格还会上涨,较2025年三季度末上升了3个百分点,较2024年末大幅提高了27个百分点。仅13%的投资者认为金价将会出现震荡调整,应继续观望。

在看涨黄金价格的投资者中,36%的投资者认为全球地缘政治风险仍不确定,避险资金将长期买入黄金;28%的投资者表示,美联储降息前景逐渐明朗,买入黄金可以保值。

需要提示的是,本次调查反映的是投资者在2025年底前后对黄金后市的预期。国际金价的涨幅在2026年1月进一步扩大,突破了多数投行于2025年底的预测目标价。

调查结果显示,71%的受访投资者在2025年配置了黄金资产。其中,44%的投资者实现盈利,15%的投资者亏损。对于黄金的具体投资渠道:44%的受访投资者选择黄金ETF,较2024年末增加了6个百分点;22%的投资者选择贵金属类股票;9%的投资者选择黄金期货。选择投资实物黄金的投资者比例为15%,较2024年末减少了5个百分点。

当被问及是否仍有意愿投资或持有黄金资产时,43%的投资者表示有意愿,较2024年末增加了4个百分点。综合资产数据还可以观察到,低净值个人投资者对黄金的投资意愿更强烈。证券资产规模在50万元以下的投资者中,72.54%的人在2025年配置了黄金资产,并且有48.34%的人有意愿在2026年继续配置黄金资产;在证券资产规模为50万元以上的投资者中,68.12%的人在2025年配置了黄金资产,32.21%的人有意愿在2026年继续配置黄金资产。

近四成投资者港股投资盈利

2025年港股市场同样强势收官,核心指数涨幅领跑全球主要资本市场,“估值洼地修复”行情贯穿全年。

本期调查结果显示:37%的投资者表示在2025年投资港股盈利,较2024年末上升了9个百分点;20%的投资者出现亏损。相比之下,同期则有57%的投资者在A股市场实现盈利。尽管投资港股的盈利比例与之相比仍有较大差距,但其改善趋势已较为明显。

在2025年,27%的投资者增加了港股投资,较2024年上升了8个百分点。当被问及如何看待当前港股的投资价值时,44%的投资者表示港股有投资价值,但短期可能会调整,仍要观望,占比最高;32%的投资者表示港股处于价值洼地,值得参与;20%的投资者表示尚难判断其走势。

在参与方式上,ETF等基金产品占据了主流:58%的投资者选择购买ETF等基金产品间接投资港股,较2024年末上升了7个百分点;29%的投资者选择通过港股通直接参与,较2024年末上升了2个百分点。

以上这组数据表明,随着港股市场在2025年回暖、投资者的盈利状况改善,投资者对港股“估值洼地”的认可度有所提升,并有部分投资者开始增加港股配置。然而,受限于两地市场在投资方式、选股逻辑等方面的差异,个人投资者更倾向于借助ETF等工具间接投资港股,以降低参与的难度。

科技主线引领结构性行情盈利关键在于“耐心持仓”

2025年A股行情结构性特征显著,这也导致了以AI为代表的科技成长板块成为投资者全年收益的重要来源。在赚钱效应不断增强的背景下,个人投资者对科技股的偏好贯穿2025年全年,科技板块的平均持仓比例及盈利概率均领先其他板块。

科技股浪潮贡献全年主要收益

2025年A股市场的首要特征并非普涨式全面回暖,而是显著的结构性分化。真正驱动市场的核心动力是以人工智能为代表的硬科技浪潮。与此同时,在政策引导行业有序竞争、遏制低效扩张的背景下,部分周期品种也在2025年下半年有所表现。相比之下,传统消费板块整体表现疲弱,明显跑输大盘。

本期调查结果显示:在被问及2025年对收益贡献最大的板块时,26%的受访投资者选择以AI、芯片为代表的科技股,在所有选项中占比最高;24%的投资者将最大收益归于新能源产业链板块,位列第二;18%的投资者表示有色等周期板块收益贡献最大;另有12%的投资者表示银行、保险、券商等金融股是其主要收益来源。

值得注意的是,仅有3%的投资者认为食品饮料、医药等消费股是其最大收益来源,这一比例创下近五年来调查结果的最低水平。

对科技板块的青睐贯穿整年

以下一组数据将从金融股、消费白马股、周期股、科技成长股四个板块的持仓数据切入,观察个人投资者在2025年四季度的选股偏好。

本次调查结果显示,2025年第四季度个人投资者持有金融股的平均仓位为21.72%,持有消费白马股的平均仓位为22.28%,持有周期股的平均仓位为22.93%,持有科技成长股的平均仓位为27.4%。

通过对比全年数据可以发现,个人投资者对科技成长股的青睐贯穿2025年全年,对该板块的平均持仓水平显著高出其他板块,并在2025年第四季度达到全年最高点。

从盈利数据来看,在2025年四季度投资科技成长股、金融股、周期股和消费白马股的投资者中,当季度实现盈利的占比分别为52%、43%、44%和39%。上述数据显示,投资科技成长股的超额收益进一步凸显,并且这一赚钱效应在2025年四季度达到全年最高点。而投资消费白马股的收益在四大板块中处于垫底的位置。

当被问及未来一个季度是否仍计划持有成长风格的个股时,62%的投资者表示准备大幅配置或适量配置,较2025年三季度上升了10个百分点,较2024年末提升了14个百分点。19%的投资者则打算保持原有投资规模不变;另有12%的投资者表示不打算继续持有成长股,4%的投资者则准备适度减仓。

在科技成长股的细分领域方面,半导体、芯片等AI硬件板块最受关注,获23%的投资者选择;21%的投资者看好AI应用端等软件板块;18%的投资者关注人形机器人等先进制造赛道;16%的投资者看好可控核聚变、商业航天等新兴概念。

在颠簸中握紧筹码或是关键

在2025年四季度,上证综指于11月中旬创下10年来的新高,站上4000点。此后,股指又回落至3800点附近持续震荡。尽管市场出现短期波动,但投资者对后市仍普遍持积极预期:近八成投资者对大盘的走势持乐观态度,38%的投资者认为指数整体上行趋势不改,这一比例较2024年末提升了15个百分点;38%的投资者认为大盘的运行中枢已基本探明,这一比例较2024年末上升了2个百分点;20%的投资者表示将观望一段时间,这一比例较2024年末减少了9个百分点。

本次调查结果显示,截至2025年四季度末,受访个人投资者的平均仓位为38.96%。有37%的投资者在2025年四季度选择了加仓,42%的投资者在四季度进行了减仓,选择保持原仓位不变的投资者占21%。

对数据进一步分析显示:在四季度加仓的投资者中,当季度亏损的比例为11.63%;在四季度持仓不动的投资者中,当季度亏损的比例为19.82%;在四季度减仓的投资者中,当季度亏损的比例最高,为27.72%。结合岁末年初上证综指走出一波强势行情来看,在2025年指数稳步上行的背景下,不要轻易抛售筹码或是规避亏损的关键因素。

约八成投资者看涨2026年期待一季度春季行情

展望2026年,投资者预期的乐观程度达到近年高点,近八成看涨全年股市,超六成预期A股流动性将保持充裕。在此背景下,多数投资者计划增加权益资产配置,并持续看好以AI为代表的科技成长主线。

六成投资者预期流动性充裕

2025年12月10日至11日,中央经济工作会议在北京召开,系统总结2025年经济工作,深入分析当前经济形势,并对2026年经济工作作出全面部署。本次调查结果显示:32%的投资者认为,会议传递的稳增长、促消费信号有助于增强居民消费意愿、推动内需扩张;31%的投资者认为,积极的政策信号有利于稳定金融市场、提振市场信心;12%的投资者看好地产、基建等传统板块在政策支持下企稳回升;另有11%的投资者预期芯片、高端制造等科技创新行业有望获得更强政策支撑。

在对2026年资金面的展望上:36%的投资者预计流动性将较2025年适度宽裕;28%的投资者预期宽裕力度将明显加大;仅5%的投资者认为A股市场流动性将保持当前水平。在推动资金面宽裕的主要因素中:31%的投资者预期降息降准等政策利好将进一步推出;26%的投资者看好外资中长期持续流入;15%的投资者期待保险、养老金等长期资金入市,进一步提升市场机构化水平,为流动性提供稳定支撑。

基于对流动性趋于宽松的预期,投资者大类资产配置意向发生积极变化:42%的投资者表示将增加对股票等权益类资产投资,较2024年末上升了10个百分点。

近八成投资者看涨2026年A股

展望2026年,认为全年股市将上涨的个人投资者占比为78%,为自2022年以来年度调查结果中的最高点。其中,认为涨幅在5%以上的投资者占比为47%,认为涨幅介于0%至5%之间的投资者占比为31%。

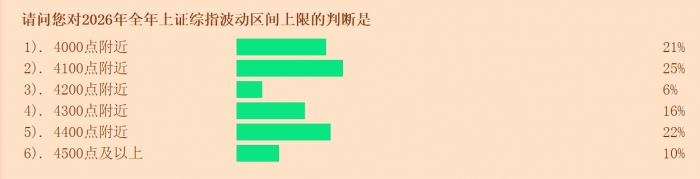

在对2026年上证综指波动的预测中:有25%的投资者认为,上证综指的波动上限在4100点附近,占比最高;22%的投资者认为指数波动上限将在4400点左右,占比居其次;还有21%的投资者认为大盘波动上限在4000点附近。在对指数波动下限的预测中:33%的投资者认为,大盘不会击穿3900点,占比最高;有31%的投资者认为,大盘将守住4000点。

针对不同板块的未来走势:39%的投资者判断,2026年以芯片、人工智能为代表的科技成长股将强者恒强,持有这个观点的投资者在所有受访者中占比最高;24%的投资者认为,金融等高股息蓝筹股或表现突出;12%的投资者表示以地产为代表的周期股将表现活跃。

综合来看,个人投资者对2026年市场的预期呈现出“乐观但不激进”的特征:既认可4000点附近作为阶段性运行中枢的合理性,又未因2025年的强势行情而盲目对指数抱有过高期待。这一相对理性的判断,预示着投资者更倾向于在指数稳健运行的背景下,把握结构性机会而非博弈指数大幅突破。

具体到2026年一季度,81%的投资者看好春季行情,仅12%的投资者认为2026年春季行情将缺席。在看多春季行情的投资者中:45%的人看好AI等科技成长主线;27%的人看好“反内卷”政策提振下的低估值周期板块;13%的人看好银行、煤炭等高股息板块。

结语

总体而言,2025年A股市场指数连上台阶,结构性机会可圈可点。如果个人投资者能够把握好以AI为代表的科技主线,则大概率取得正收益。港股市场在2025年同步回暖,投资者投资港股的收益水平亦有所提高。

展望2026年,调查数据反映出较强的乐观预期。近八成投资者看涨A股市场,并对春季行情充满期待。与往年不同的是,投资者开始对指数运行区间抱有理性共识,对结构性投资机遇期待更高。