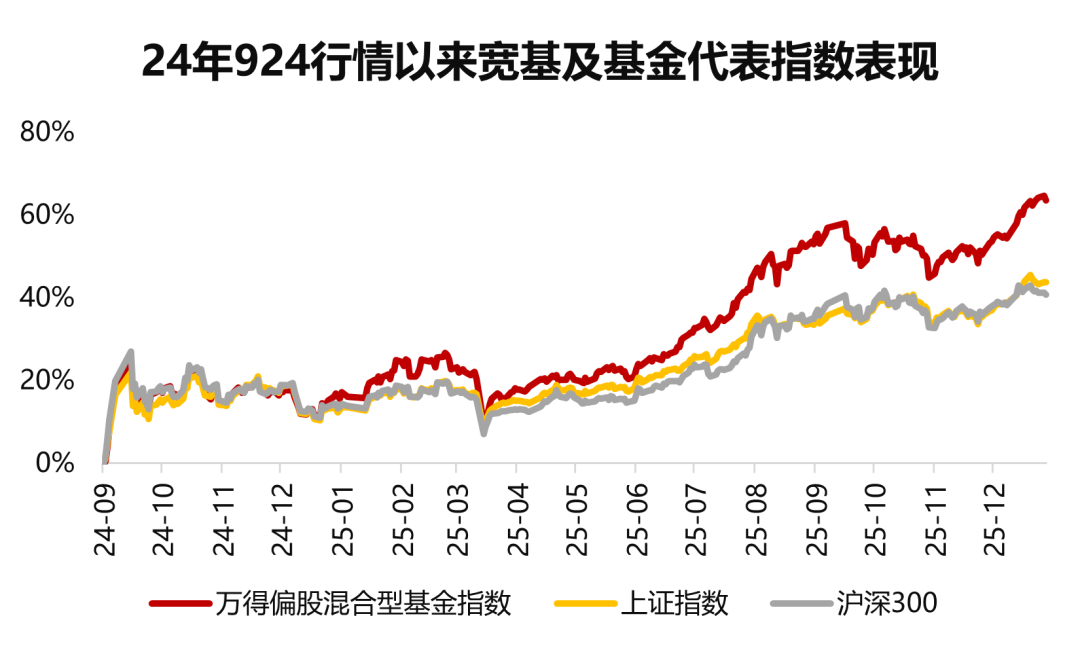

随着近期A股主要指数持续上行,不少权益基金业绩亮眼,“行情来了”的声音渐起。

数据来源:Wind,2024.9.24-2026.1.20;指数过往不预示未来表现

然而,历史经验反复证明——上涨市可能同样存在投资者亏损。2007年和2015年上涨市中追高入场的投资者,很多在随后的调整中承受了巨大回撤。市场越是热闹,我们越需要冷静思考:如何在大涨之后理性布局,避开常见的投资误区?

误区一:行情来了频繁申赎

市场上涨时,投资者容易产生“操作越频繁,赚钱越快”的错觉,并容易受到各类碎片化市场信息的干扰。但实际上,频繁申赎往往是收益的“隐形杀手”。

频繁交易不仅会产生大量的直接成本,还会因“处置效应”(过早卖出盈利的股票,长期持有亏损的股票)和决策疲劳导致心理损耗,最终影响投资回报。

通过建立多元化的投资组合,并坚持长期主义,可以有效抑制频繁交易的冲动。可以进行跨资产配置:根据自身风险承受能力,在权益类基金、债券基金、货币基金等不同资产类别间进行配置。市场热议的“哑铃型”策略(如同时配置科技成长与高股息资产)也是一种思路。也可以借助专业工具:对于部分投资者而言,在符合自身风险承受能力的前提下,选择那些投资风格稳定、致力于长期价值发现的主动权益基金,或者通过基金中的基金(FOF)进行一站式配置,或许是更省心、也可能更高效的方式。

误区二:选择高点入市满仓

市场大涨后,最容易出现的现象是投资者在“错失恐惧症”(FOMO)的驱使下,将大量资金一次性投入。这种“高位重仓”的行为,可能提高了投资成本和风险。

格雷厄姆曾说:“上涨市是普通投资者亏损的主要原因。” 其本质就在于,上涨市乐观情绪的顶点往往伴随着较高的价格。当街头巷尾都在讨论股票时,理性的投资者更应该保持警惕。

无论市场处于何种位置,纪律性的分批投资可能是普通投资者管理风险、平滑成本的方式之一。

除了定期定额的定投之外,对于已有一定经验的投资者,可以尝试“价值平均法”,即设定账户市值每月增长目标,市场下跌时多投,市场上涨时少投甚至部分赎回,使投资纪律更加严格。

误区三:盲目追逐热门赛道

当某个行业板块短期涨幅惊人时,“赚钱效应”会形成巨大吸引力。比如2020年的白酒(注:2020.1.1-2020.12.31白酒Ⅱ(申万)涨幅96.43%,数据来源:Wind;指数过往不预示未来表现)、2021年的新能源(注:2021.1.1-2021.12.31万得新能源指数涨幅62.75%,数据来源:Wind;指数过往不预示未来表现)、2023年的人工智能(注:2023.1.1-2023.12.31万得人工智能指数涨幅35.06%,数据来源:Wind;指数过往不预示未来表现),相关主题基金短期内吸引大量资金涌入。但这种追逐往往隐藏风险,例如,2019年初,此前被热炒的5G、创投等概念板块集体回调,相关龙头股在达到较高点后的回撤幅度显著(资料来源:中国财富网)。类似的情形在A股历史上屡见不鲜。

诺贝尔经济学奖得主罗伯特·席勒在其著作《非理性繁荣》中指出,投资者往往被近期表现优异的资产吸引,这种“追逐热点”的行为本质上是将过去的表现线性外推到未来,忽视了树不会长到天上去的客观规律。

因此,与其押注单一赛道,不如通过均衡配置来参与市场。不妨关注宽基指数:关注沪深300、中证500等代表不同市值风格的核心宽基指数基金,它们能分散单一行业风险,有望分享市场整体增长。同时可考虑采用“核心-卫星”策略:宽基指数基金作为核心持仓,关注经过深入研究、看好的行业主题基金作为卫星组合,在控制风险的前提下力争捕捉超额收益机会。并且,要关注有真实业绩支撑的领域:对于热门主题,应深入辨别其处于“讲故事”阶段还是已进入“真订单、真业绩”的拐点。

市场的周期性波动从未改变。当情绪指标高涨、热门赛道交易拥挤时,保持理性比追逐收益更为重要。成功的投资不在于抓住每一个波段,而在于避免重大的、不可逆的错误。

我们不妨记住以下核心原则:

警惕一致预期:当某种观点成为市场共识时,可能往往是风险积聚的信号。

管理仓位胜过预测市场:可以考虑通过资产配置和定投等方式管理好自己的仓位和成本,远比猜测明天涨跌更重要。

投资自己熟悉的领域:对看不懂、说不清商业模式的热门概念保持距离,坚守能力圈。

行情不是一场只看爆发力的短跑,而是一场考验耐性与纪律的马拉松。通过均衡布局、多元配置、定投入场这三重措施,或可以助力我们既不错失时代机遇,又能相对有效地管理风险。(文章来源:银华基金)