AI基金华泰紫金安恒平衡配置混合发起A(016995)披露2025年四季报,第四季度基金利润22.36万元,加权平均基金份额本期利润0.0078元。报告期内,基金净值增长率为0.34%,截至四季度末,基金规模为1.01亿元。

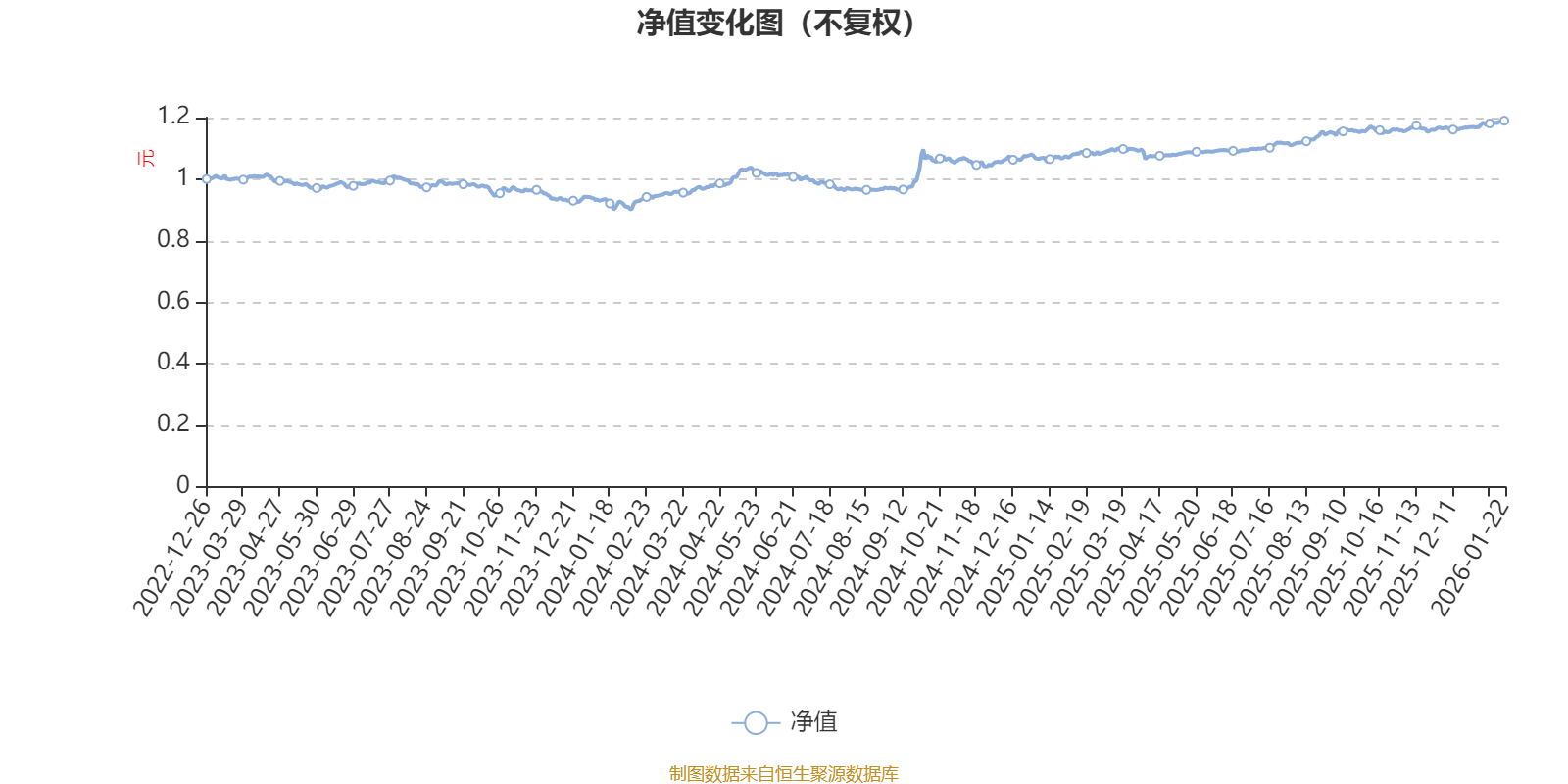

该基金属于股债平衡型基金。截至1月22日,单位净值为1.19元。基金经理是王曦、刘曼沁和王焘,目前共同管理的3只基金近一年均为正收益。其中,截至1月22日,华泰紫金安恒平衡配置混合发起A近一年复权单位净值增长率最高,达11.41%;华泰紫金丰和偏债混合发起A最低,为4.69%。

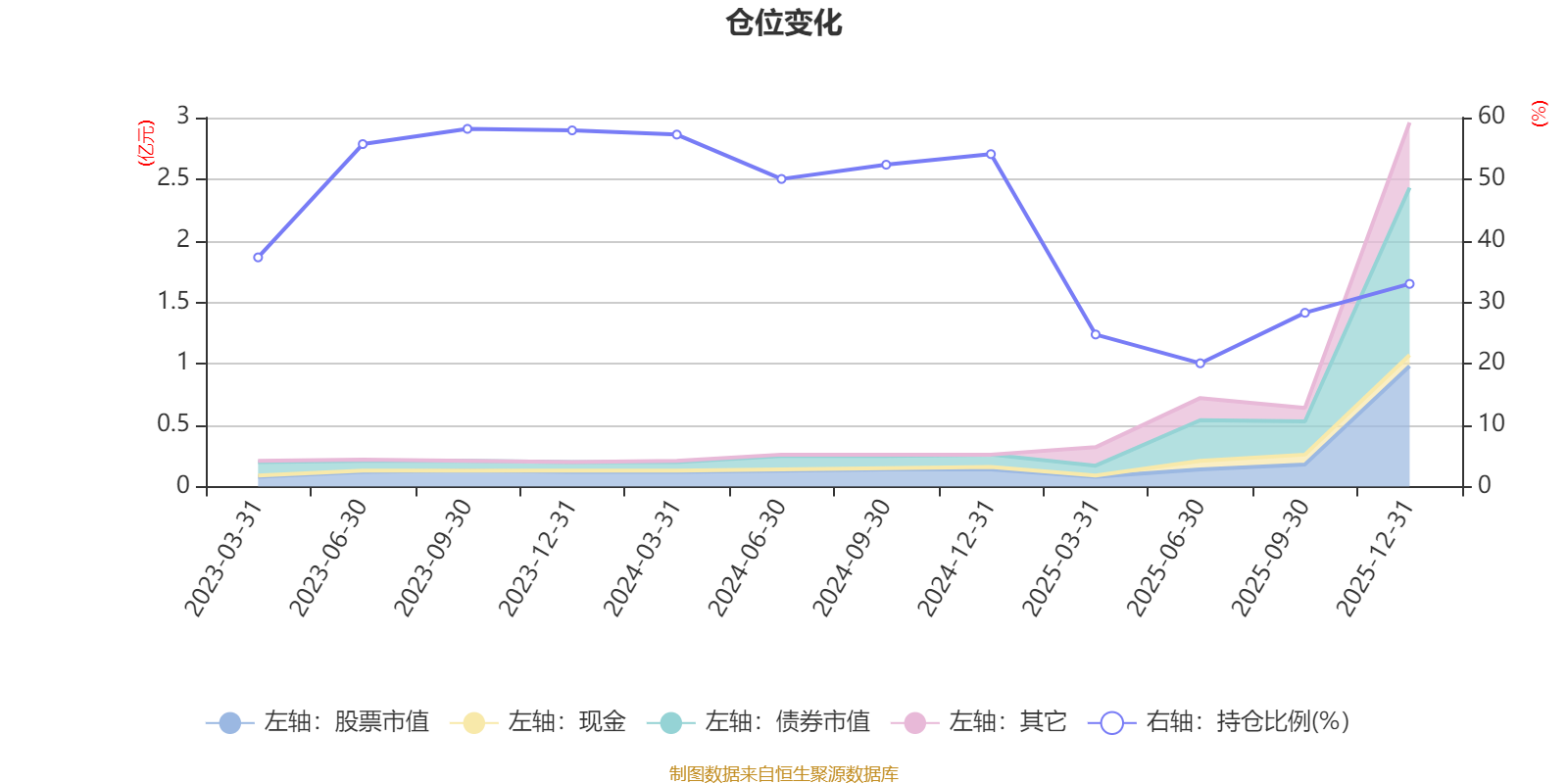

基金管理人在四季报中表示,产品操作上,四季度本基金股票仓位小幅提高,港股占比小幅下降。配置仓以稳健分红类股票为主,主要分布于食品饮料、非银、通信等行业,交易仓主要选择电子、机械、化工、有色、电力设备等行业,交易仓比例提升,组合行业持仓结构更为均衡。债券资产部分,10 月跨季后资金面转松,下旬央行行长表示央行将重启国债买卖,债市情绪走暖,11 月市场围绕基金费率新规落地预期、股债跷跷板展开交易,债市整体处于低波震荡走势,12 月债市在宽松预期淡化及供给扰动压力下回调,曲线走陡,长端波动率加大;本基金四季度主要配置中短端信用债,久期环比小幅下降。转债资产方面,本基金四季度对转债中长期趋势保持积极,但短期充分考虑转债极高估值和“固收+”资金止盈压力,10 月至 12 月中旬维持低仓位水平,12 月下旬逐步提升仓位至中等水平;结构上,一方面维持金融、公用事业等低价、偏债及正股稳健类转债比重以应对估值压缩的潜在风险,另一方面提升偏股、高弹性品种权重跟随正股上涨。

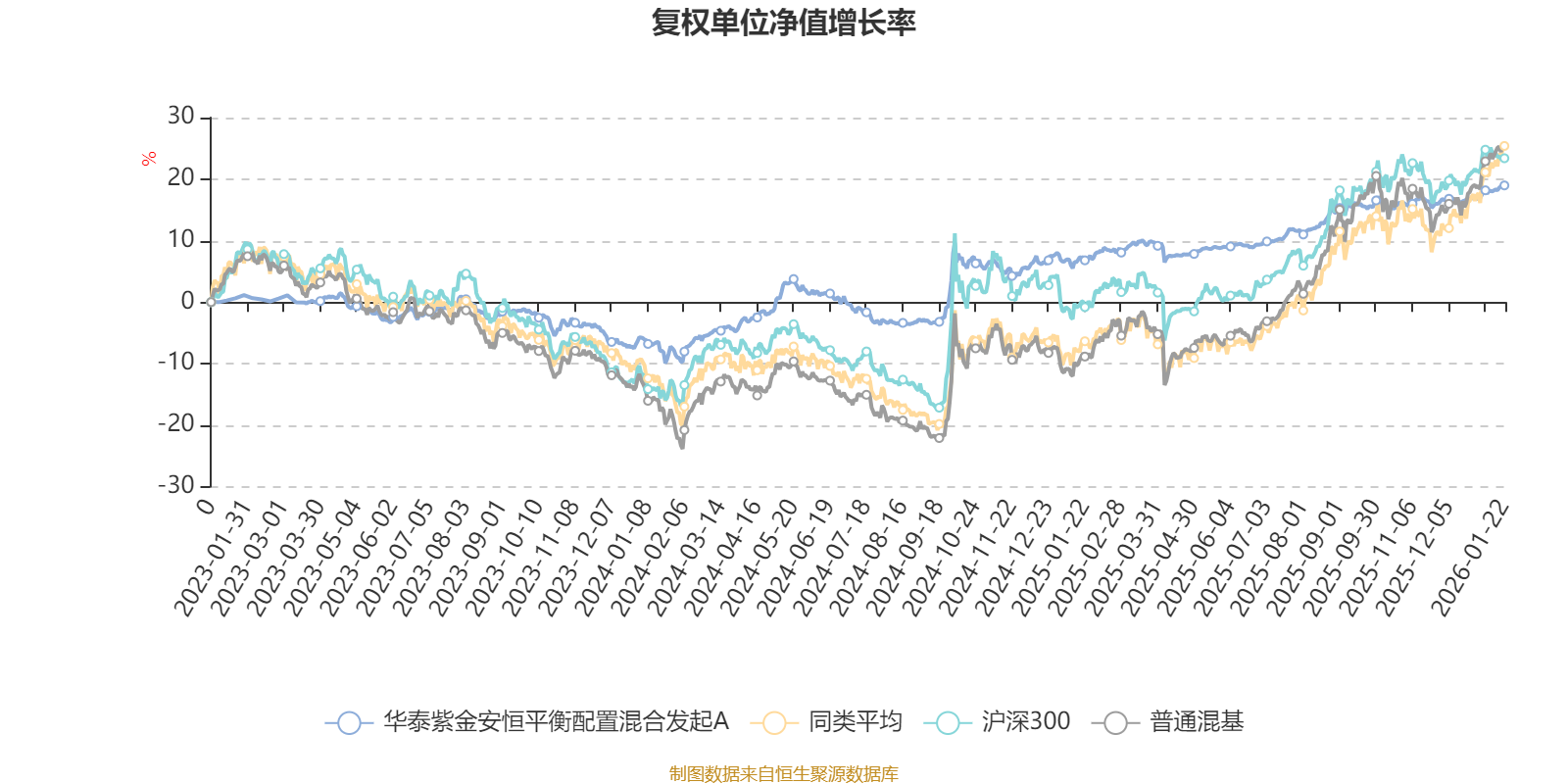

截至1月22日,华泰紫金安恒平衡配置混合发起A近三个月复权单位净值增长率为3.30%,位于同类可比基金109/134;近半年复权单位净值增长率为6.30%,位于同类可比基金110/134;近一年复权单位净值增长率为11.41%,位于同类可比基金111/131;近三年复权单位净值增长率为17.64%,位于同类可比基金61/124。

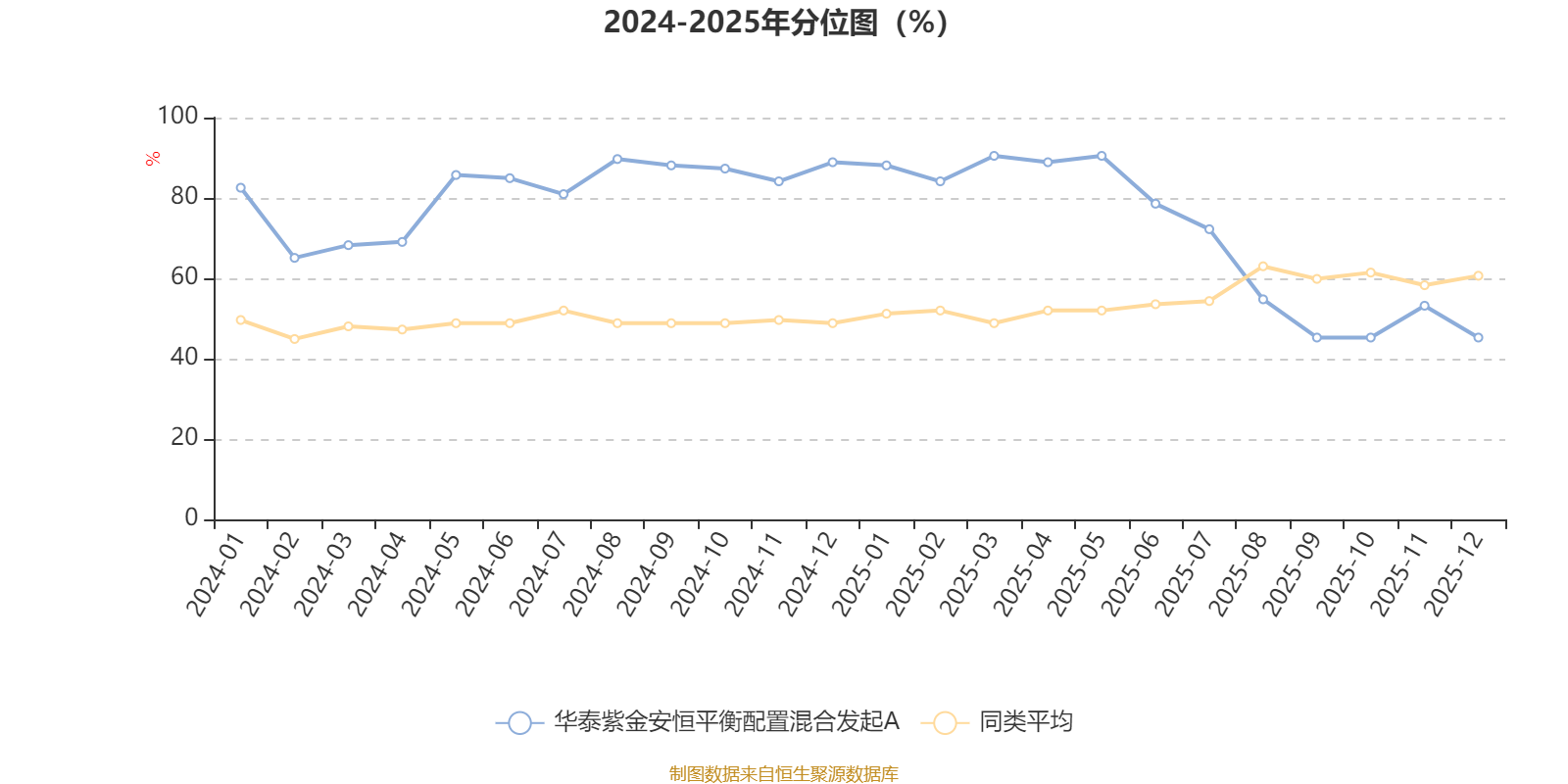

通过所选区间该基金净值增长率分位图,可以观察该基金与同类基金业绩比较情况。图为坐标原点到区间内某时点的净值增长率在同类基金中的分位数。

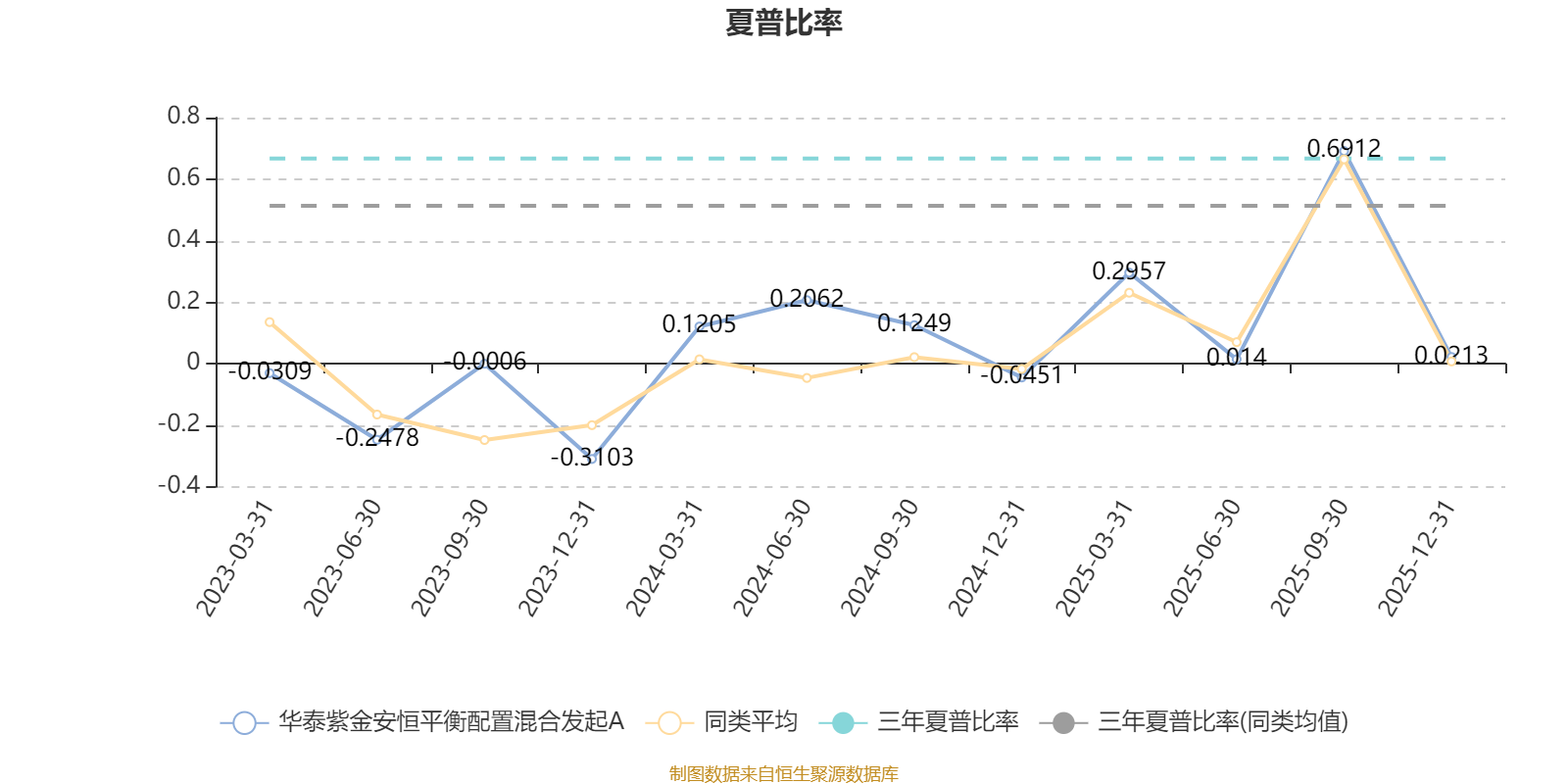

截至12月31日,基金近三年夏普比率为0.6669,位于同类可比基金43/122。

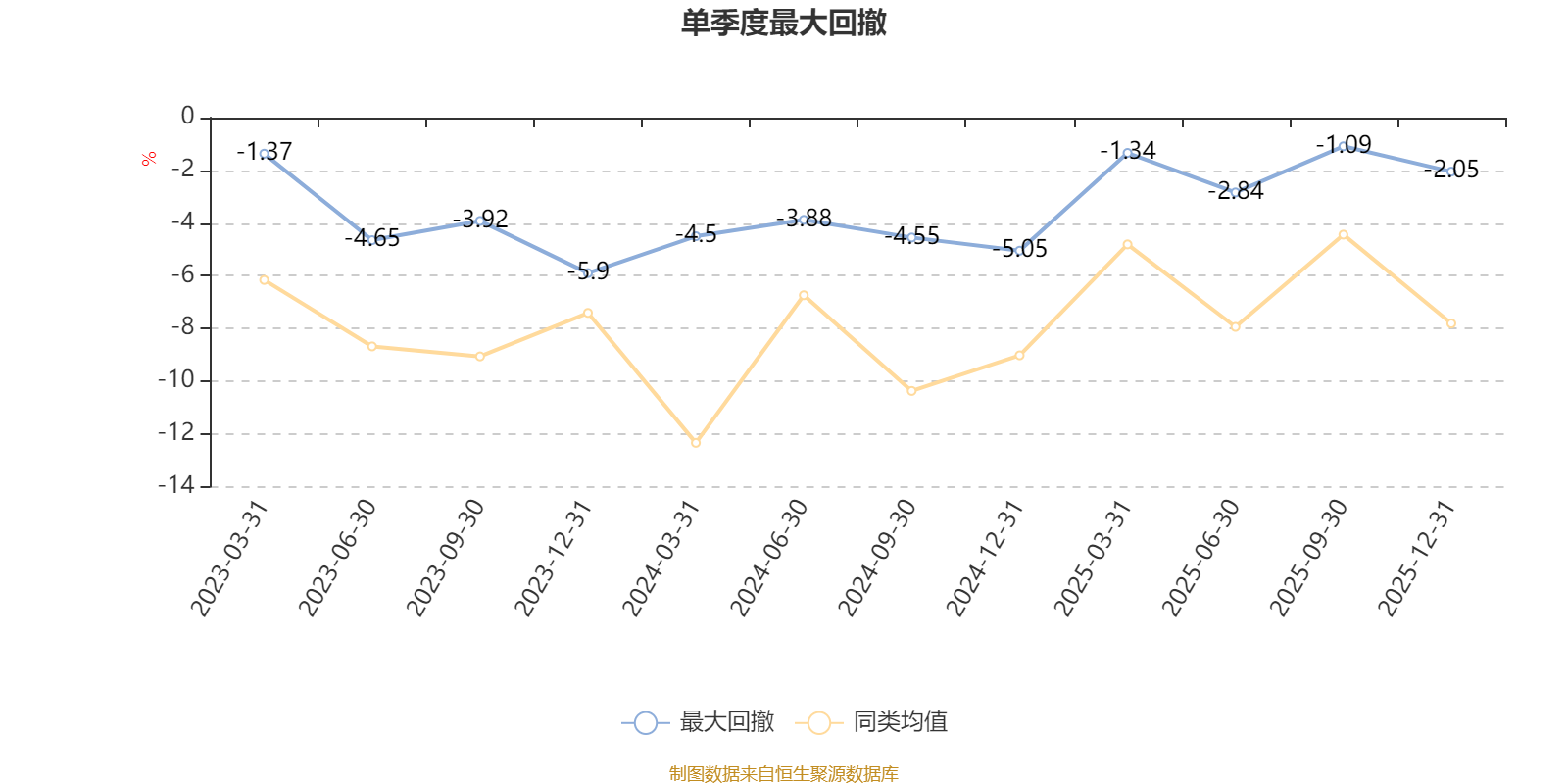

截至1月22日,基金近三年最大回撤为11.24%,同类可比基金排名4/120。单季度最大回撤出现在2023年四季度,为5.9%。

据定期报告数据统计,近三年平均股票仓位为44.06%,同类平均为67.52%。2023年三季度末基金达到58.17%的最高仓位,2025年上半年末最低,为20.05%。

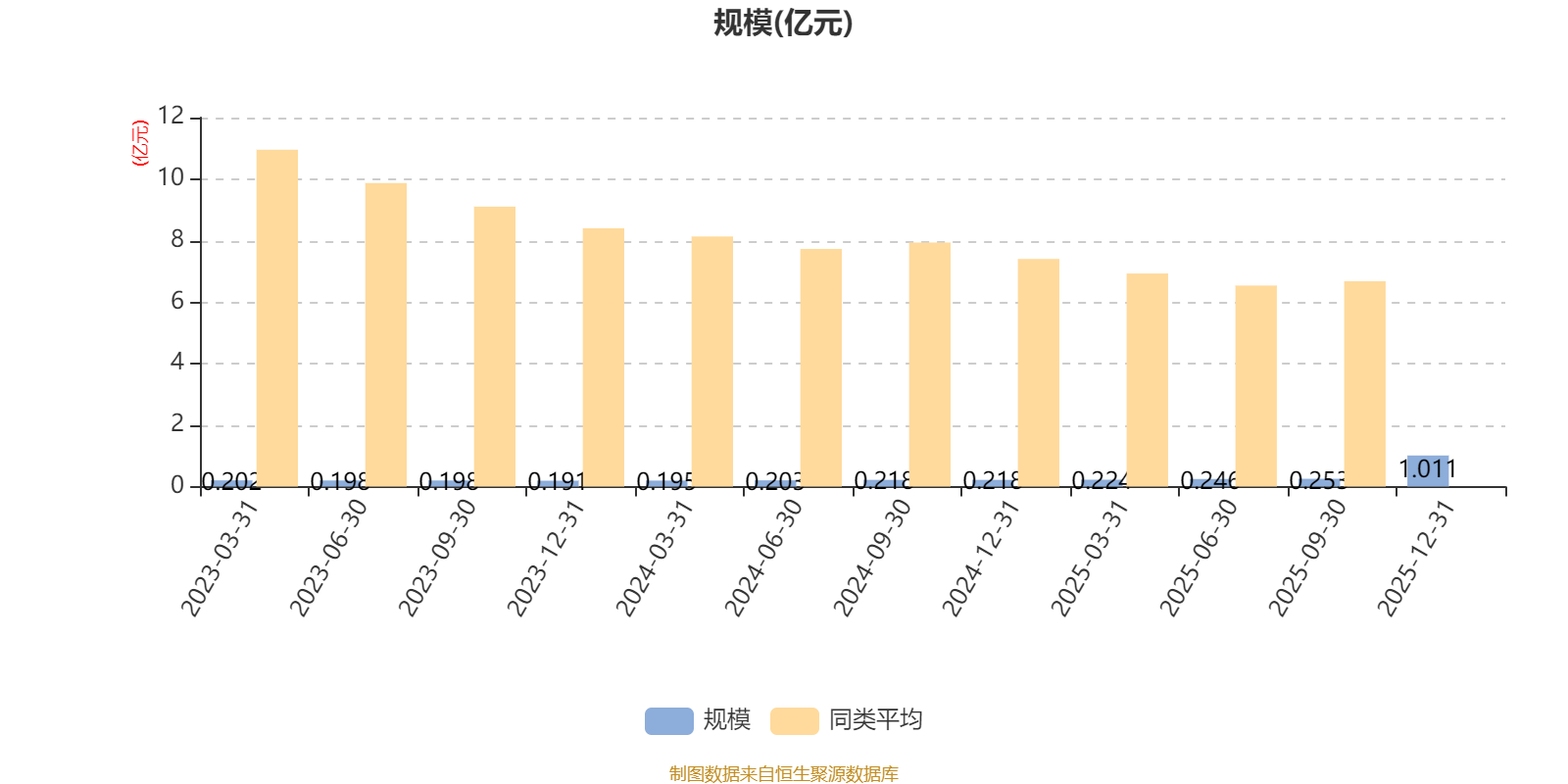

截至2025年四季度末,基金规模为1.01亿元。

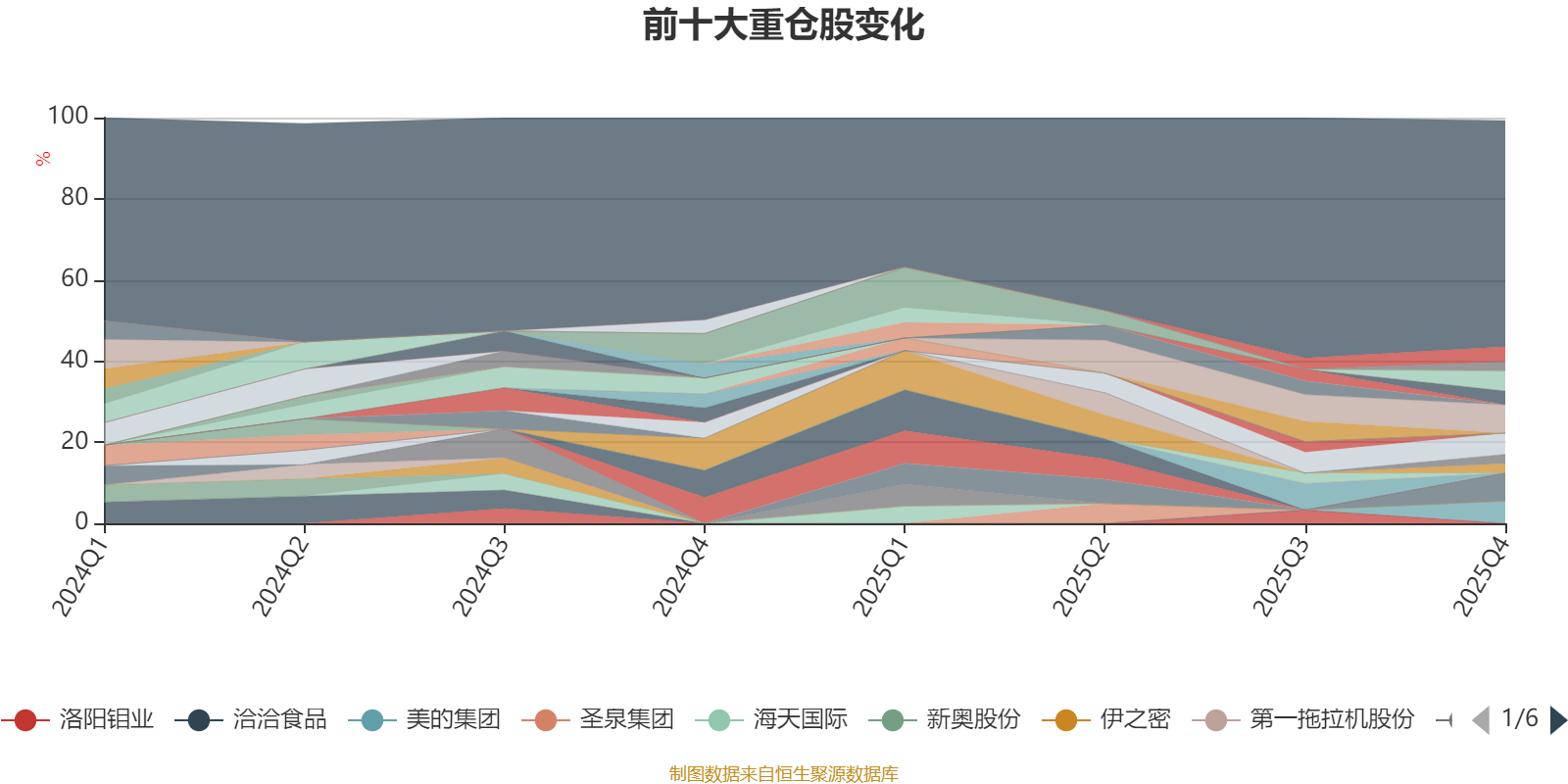

截至2025年四季度末,基金十大重仓股分别是伊利股份、宝丰能源、美的集团、三一重工、中国移动、牧原股份、三环集团、江苏金租、扬农化工、晶晨股份。

核校:杨宁