1. 本轮牛市,居民入市的渠道和之前有所不同,但中高净值人群的存款搬家确定性较高

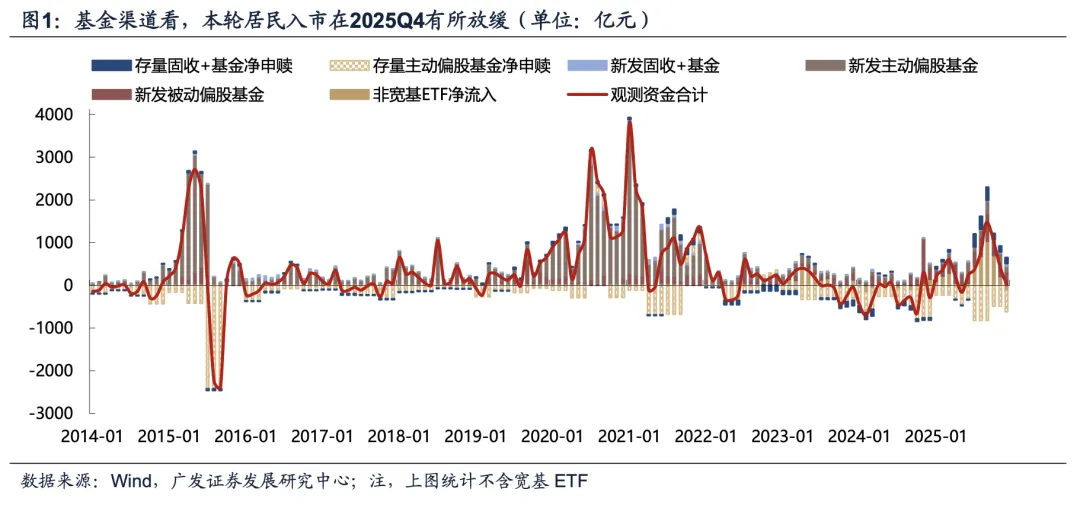

单就从公募基金渠道看,上一轮牛市是【主动权益基金】 VS 这一轮是【固收+、ETF】。

Q4居民资金入市有所放缓,各类型资金净流入约1200亿元(Q3超2600亿元)。其中,非宽基ETF净流入约800亿元(宽基ETF会受到监管资金影响较大),新发被动偏股基约超800亿元,新发主动偏股基金约600亿元,存量固收+净申购超400亿元,存量主动偏股基金净赎回约1500亿元。

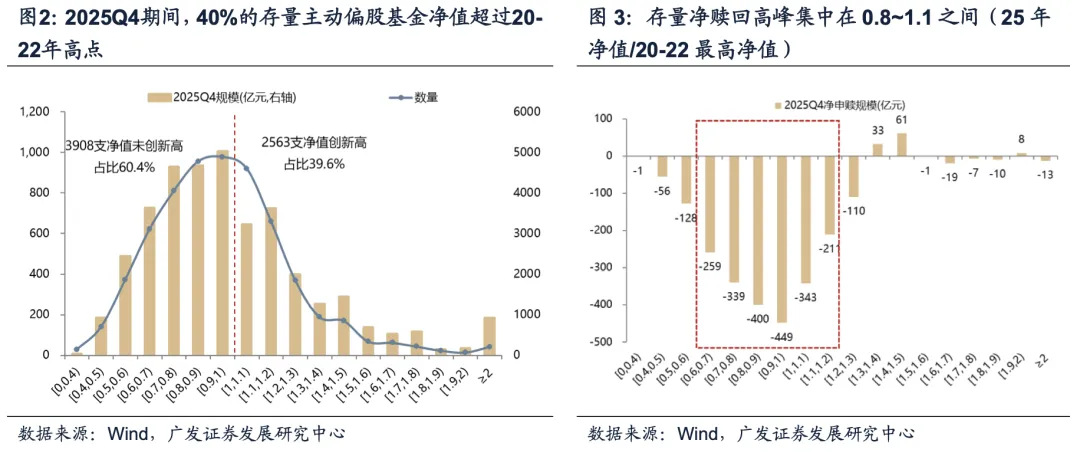

主动权益基金的规模下降主要还是受到阶段性“回本赎回”的影响。

从净值创新高占比看,Q4期间,22年之前成立的6471支存量主动偏股基金中,有2563支净值超过20-22年高点,占比39.6%,规模占比40.5%。

从净赎回数量看,净值创新高的2563支基金中,1829支Q4净赎回(占比71.4%)。

从净赎回规模看,净赎回集中在净值比例0.8~1.1区间(净值修复&刚刚创新高)。

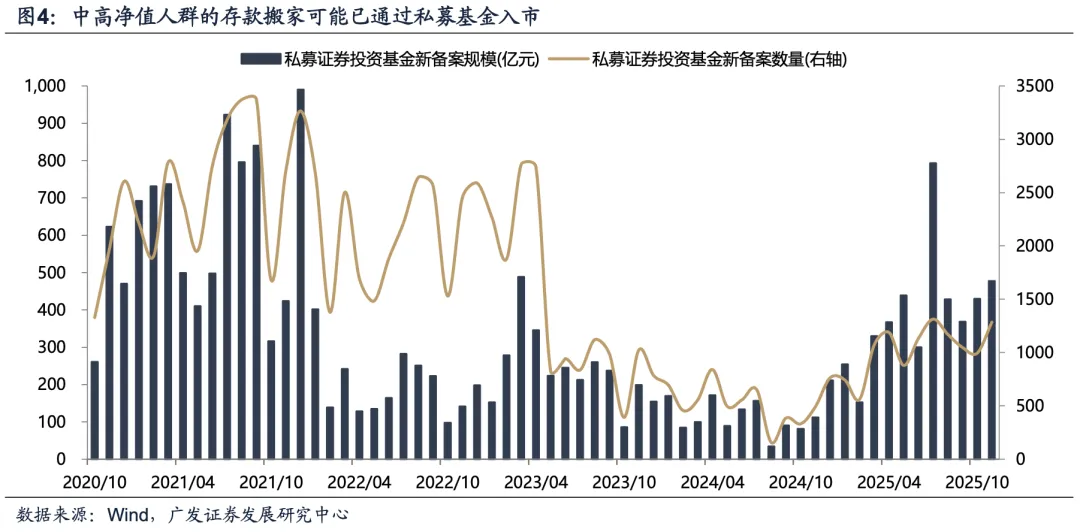

虽然中低净值人群的“存款搬家”尚不明确,但中高净值人群的存款搬家可能更为明显,从基金业协会的新备案私募基金规模和数量看,2025年以来已经有明显回暖。

2. 基金配置向“新质生产力”集中,是经济结构转型的结果,重仓股的切换也映射了经济不同阶段的时代红利

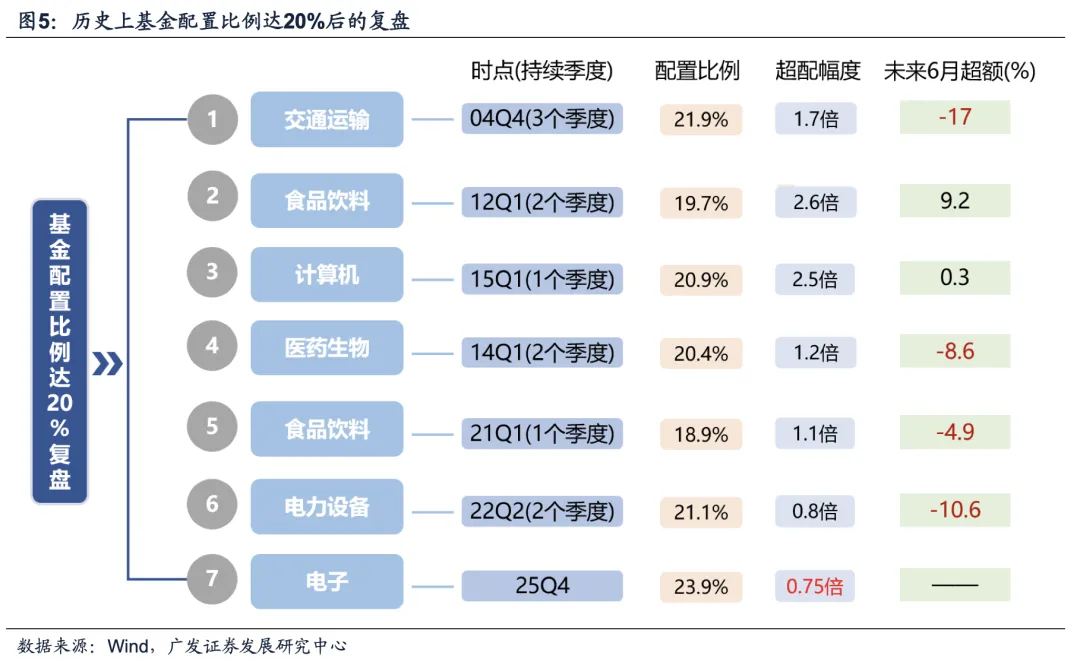

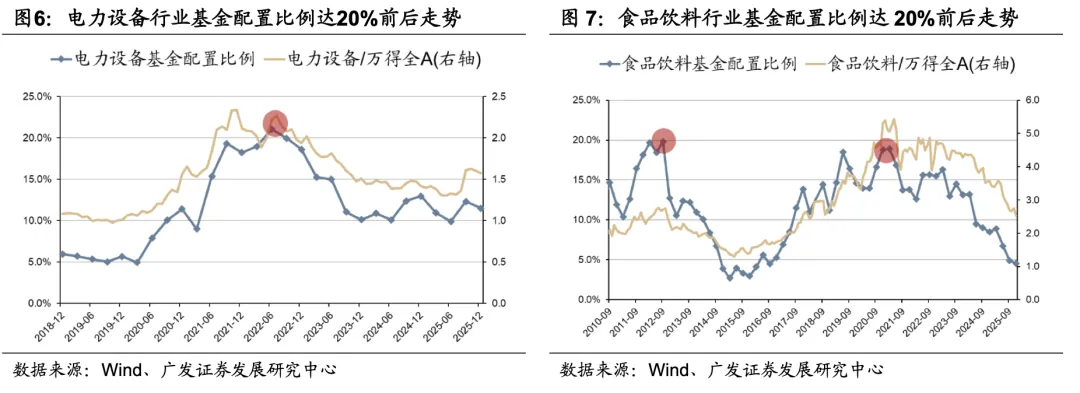

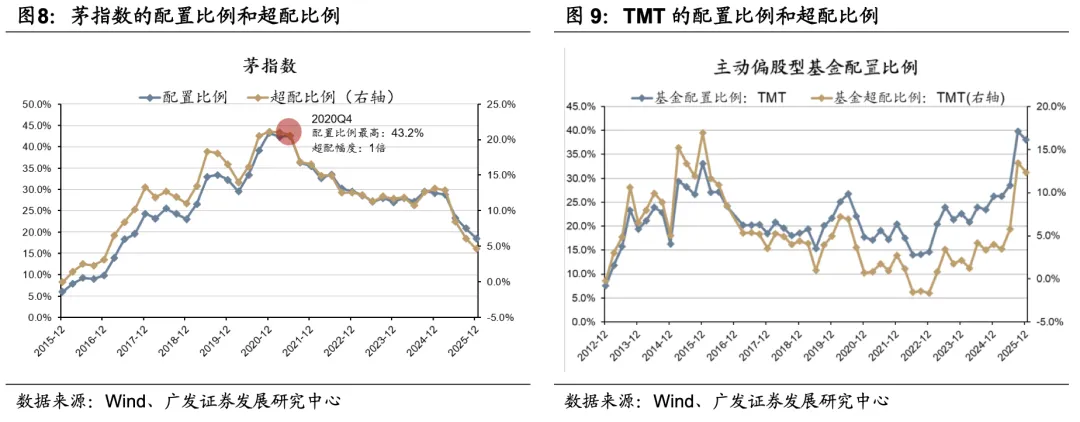

上个季度,市场对于“电子持仓超过20%”、“TMT持仓超过40%”等数字非常关注,因为历史规律来看,相关板块的高配置意味着后续获取超额的难度加大。

但是,随着A股市值结构的变化,历史绝对值很难做线性外推,相较于市值的超配比例更具有参考意义。

历史中一共有6次单一行业基金配置比例达20%的情形,其中4次未来6月跑输万得全A,6次超额收益均值-5.3%。

但从超配角度看(基金配置比例相较于A股自由流通市值占比),当前电子行业基金配置比例为24%(连续2个季度超过20%),超配幅度仅0.75倍,与历史相比反而是超配最低的一次。

类似地,茅指数配置比例的高点是20年Q4,配置比例43%、相较于流通市值占比超配约1倍,并遭遇了基本面放缓预期。当前TMT超配比例为12.4%,超配幅度仅为0.5倍,且目前的基本面预期维持强劲。

在年度策略《挣脱牢笼:打破历史经验的桎梏》中,我们提到:“历史经验规律总是用来被打破的”。

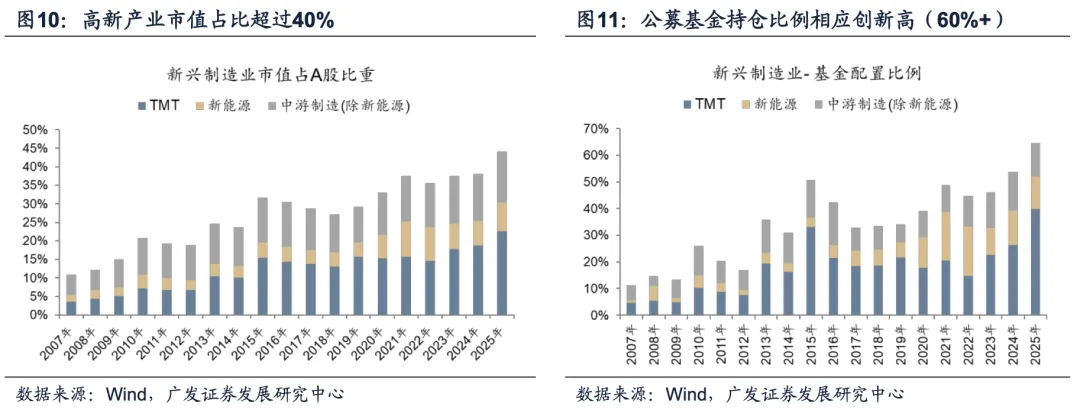

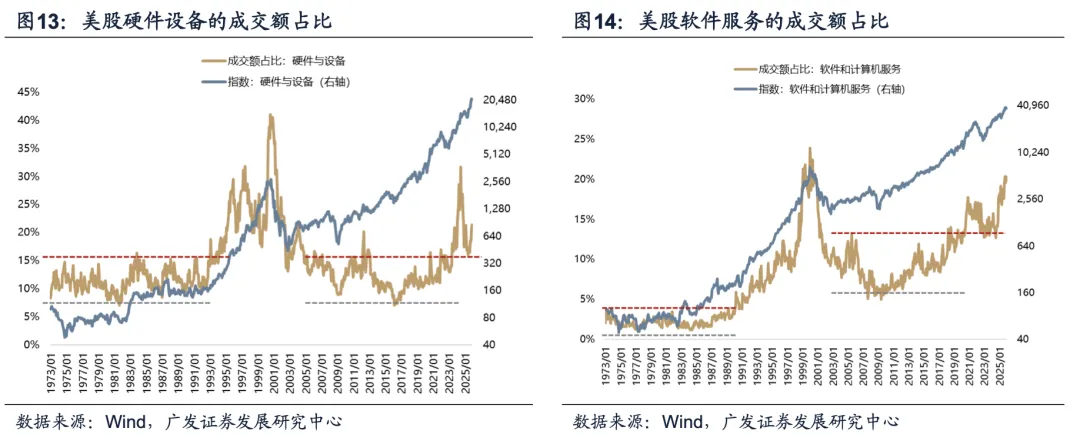

科技的机构持仓水涨船高,TMT成交占比创新高,都是对经济转型的合理映射。

传统由地产基建带动的经济上行周期,需求侧的带动链条很长,对应着AH股很多行业和股票可能同步改善,“百花齐放”,机构持仓更加多元化;

但经济转型、结构突出的背景下,无论是交易拥挤度、还是机构持仓,可能都会更加集中。

数据显示,“三新产业”占GDP比重提升→AH新兴产业上市公司收入/利润权重提升(科技+外需)→AH市值新兴产业权重提升(基准)→机构持仓权重突破历史上限。这样的定价链条有其合理性。

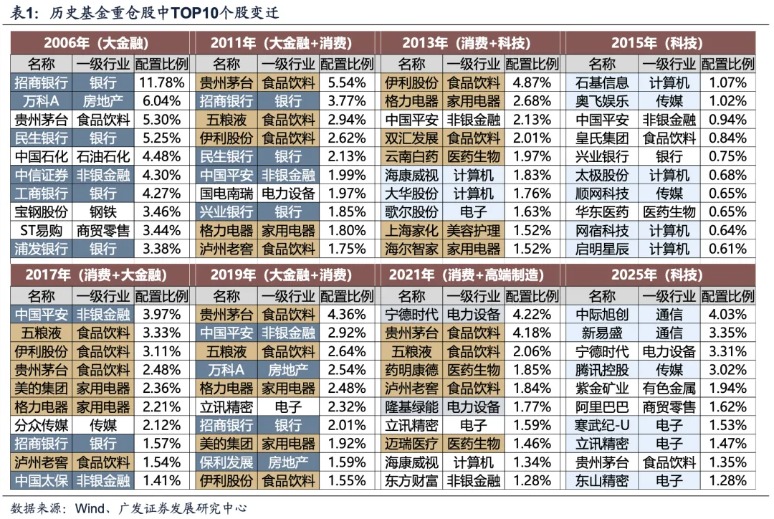

基金重仓股由谁“登顶”,也是经济时代红利的变迁。

25年Q4,中际旭创第一次成为公募基金重仓股,新易盛位列第二。

早期由金融地产主导(2006年),随后消费崛起(2011年),科技初显(2013-2015年),之后回归核心资产白马龙头(2017-2019年),随后高端制造接棒(2021年),当前再次聚焦科技(2025年)。

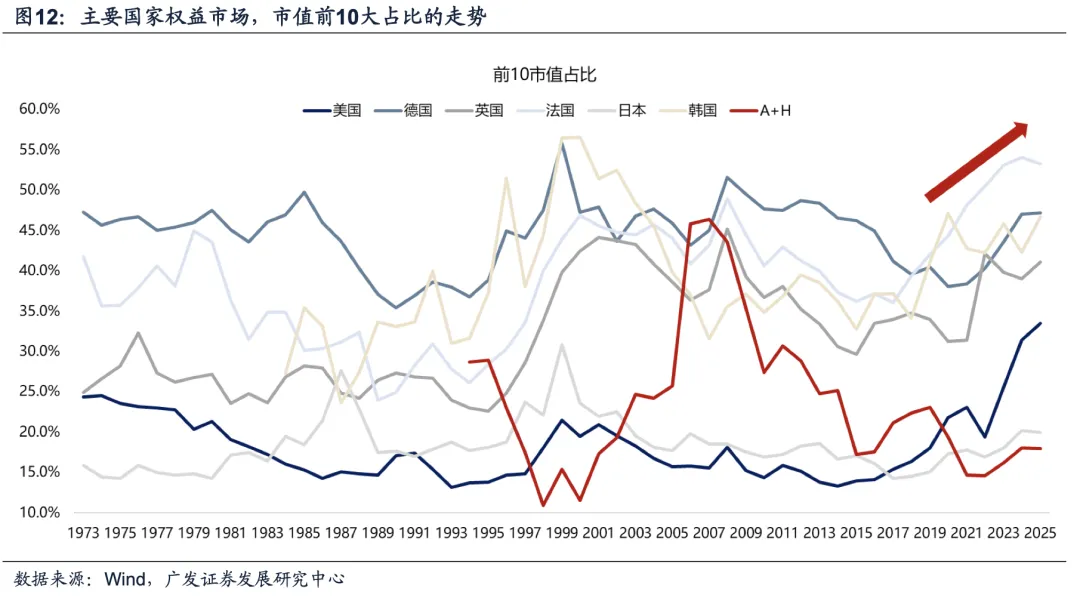

本轮牛市,全球交易的主线都存在相似性,且市值集中度都在抬升:一类是科技板块,另一类是资源和能源。这背后,分别对应两个宏观叙事的定价,一个是AI产业周期加速、投资端火热,另一个是去美元化周期、资源品重新定价。

对应到中国市场,如果现阶段高景气仍然是稀缺性,那么基金筹码的集中度提高、市场的市值集中度提高、板块的交易集中度提高,也都不宜再以历史的经验数字、轻易作为“离场”的信号。

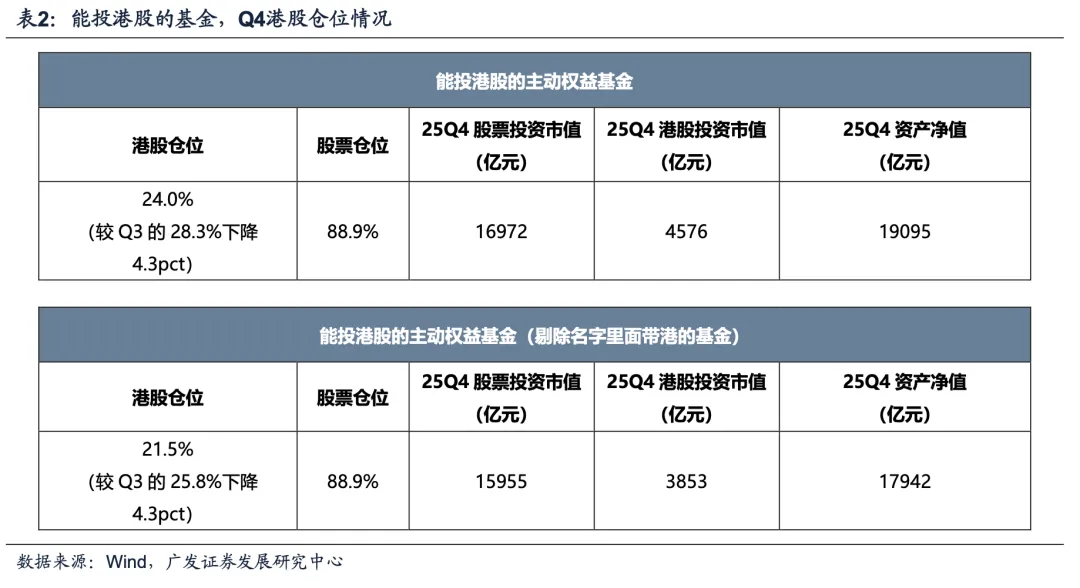

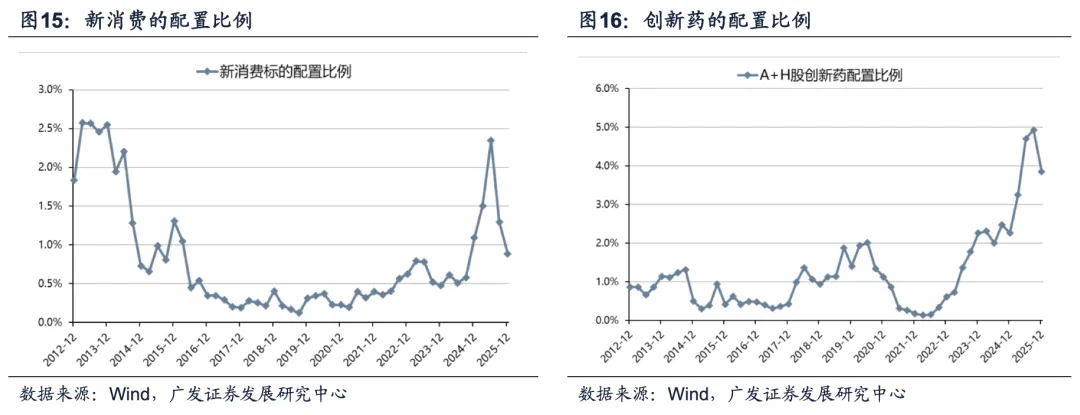

3. 公募基金基金“南下定价权”再度削弱,港股中相对优势的供给板块(新消费、创新药)配置比例下降

考虑能配置港股的公募基金,其港股配置比例连续2个季度下降、回到中性水平(20-25%)。

全部能投港股基金25Q4港股仓位为24.0%。进一步剔除名字中注明(港股)的主题型基金,其余基金25Q4港股仓位为21.5%。这部分基金大多港股仓位上限为50%。

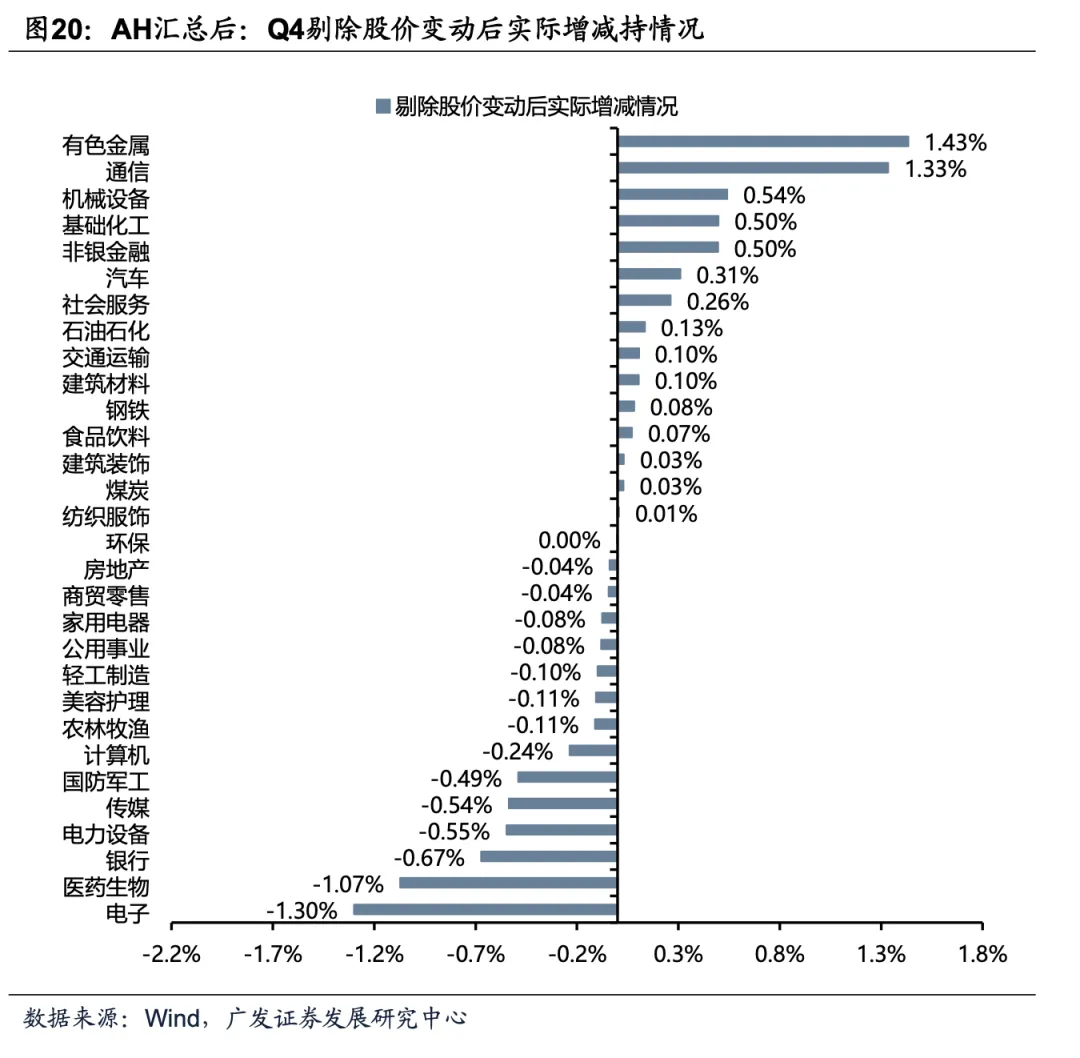

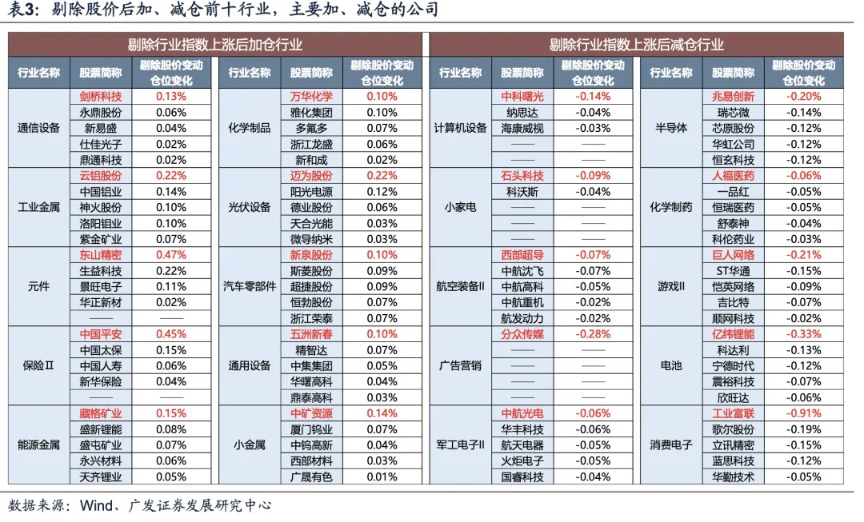

4. 聚焦Q4最重要的加仓方向,AI产业链的特征是“从核心到扩散”,此外“景气预期”仍是增持主线:半导体、有色、锂电材料、保险、化工

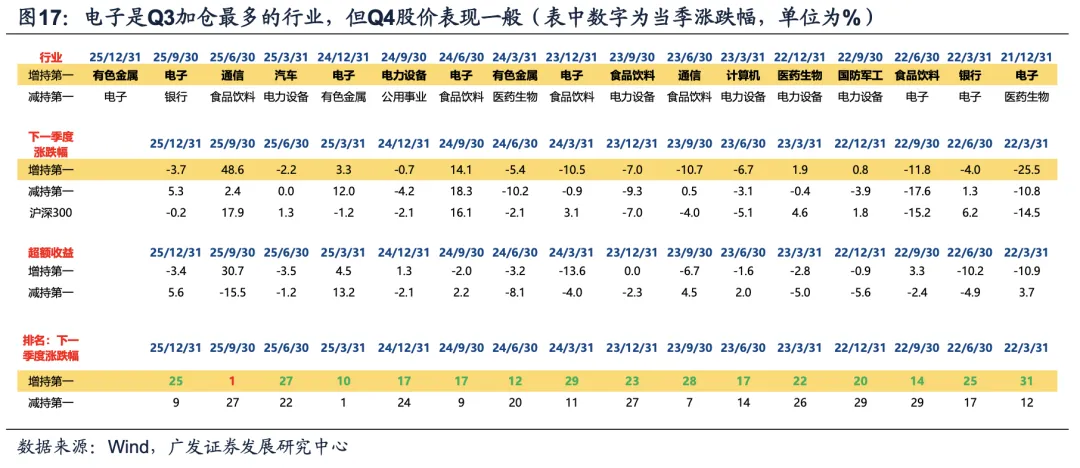

虽然电子25年Q3是加仓最多的行业、但Q4股价表现一般,似乎再次印证了公募高加仓的短期魔咒。

但在21年之前的牛市环境中,尤其是19-21年茅指数、宁组合有明确产业趋势过程中,单季的增持若带来股价波动,也只在短期。在基本面不断增强的支撑下,这种短期扰动反而提供了中期布局的良机。

随着产业进程的推进,Q4围绕AI产业链的投资机会开始发散,这也是增量资金所驱动牛市的演绎过程。

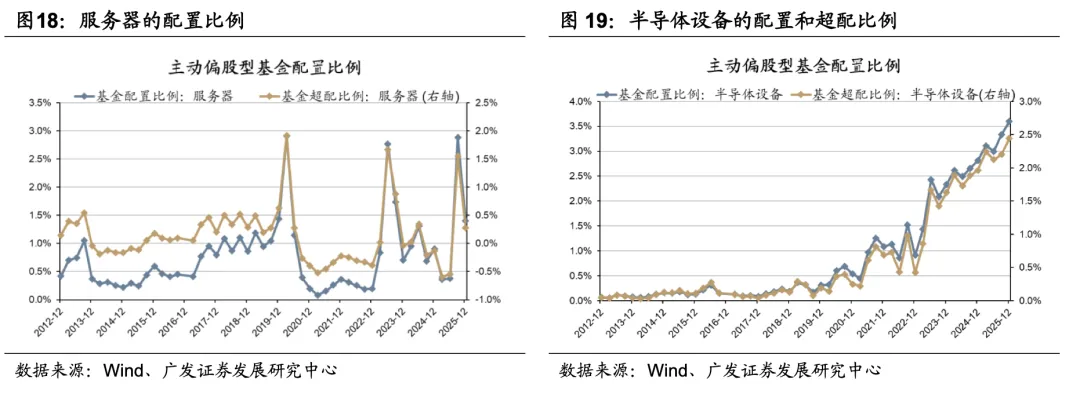

AI核心环节维持加仓的是:光模块、PCB,但是服务器减仓幅度明显。

此外,资金围绕AI主线,进行产业链多个环节的扩散:AI电气设备(如SST、燃机)、光芯片、液冷温控、CCL(覆铜板)等二线配套环节,出现广泛的增持。

此外,26年景气确定性比较高的方向,依然是除了AI之外机构共识增持的方向:有色(工业金属/小金属),通信,机械,化工,保险。

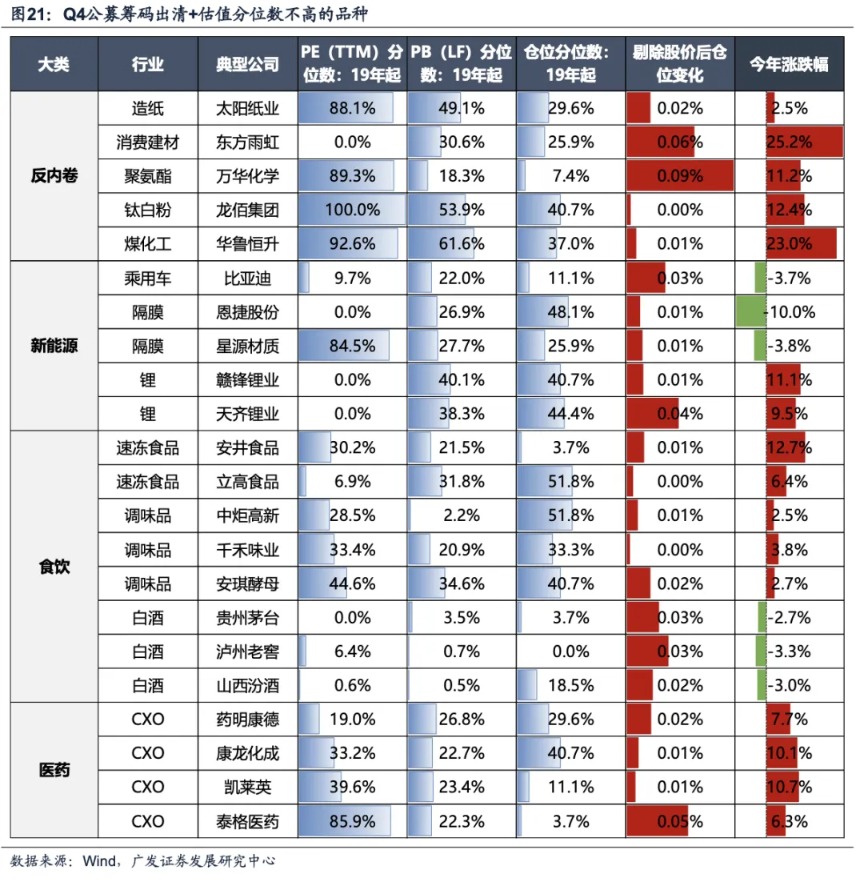

5. 底部行业中,基金筹码已经有明显出清、且估值处于历史相对低位的方向:反内卷、新能源、食品饮料、医药

筛选两组数据:一是估值分位数较低,反映市场预期已处于低位;二是机构仓位在底部出现温和加仓迹象,显示筹码结构正在改善。

该类品种主要集中于反内卷(消费建材、化工细分)、新能源(乘用车、隔膜、锂矿)、食品饮料(速冻食品、调味品、白酒)以及医药(CXO)。

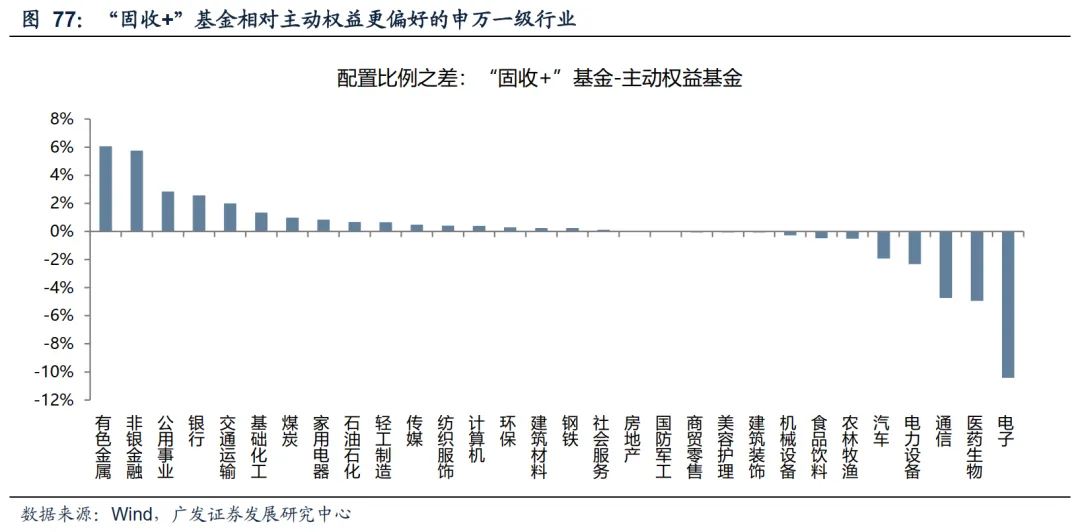

6. 固收+也构成了本轮居民入市的主要渠道,其持仓“赛道”敞口更低,更偏爱红利+周期类龙头

固收+基金成为近半年“牛市”重要的增量资金来源。以偏债混合+二级债基+可转债基三类代表“固收+”基金,25Q4共1312只,持股市值共3009亿元,较25Q2显著提升(25Q2仅1670亿元)。当前“固收+”基金整体仓位仍然偏低,仍有仓位提升的空间。

相对于主动权益,“固收+”基金更偏好有色、非银、公用、银行、交运等,主要是经济周期类和红利类的行业。观察其相比于主动权益基金的加仓比例,25Q4固收+基金相对主动权益更青睐非银、公用事业、电力设备、石化、钢铁。

风险提示:基金季报仅披露十大重仓股;灵活配置基金仓位不稳定等。