1月23日,A股市场震荡上行,受昨夜大宗商品催化,有色板块强劲冲高!截至9:58,有色50ETF(159652)涨超2%,盘中价创新高,资金持续汹涌布局,昨日强势涌入超1.4亿元。

有色50ETF(159652)标的指数成分股多数冲个,中金黄金、山东黄金涨超5%,赣锋锂业涨超4%,紫金矿业涨超1%,北方稀土、华友钴业等微涨,洛阳钼业等回调。

【有色50ETF(159652)标的指数前十大成分股】

截至9:58,成分股仅做展示使用,不构成投资建议。

昨夜国际贵金属期货普遍收涨,COMEX黄金期货涨2.09%报4938.40美元/盎司,COMEX白银期货涨3.86%报96.22美元/盎司。伦敦基本金属全线上涨,LME期铜涨0.23%报12840.0美元/吨。

地缘政治风险与政策不确定性加剧避险需求,美国经济强劲与通胀压力并存,美联储政策走向及负实际利率环境,叠加全球货币政策分化,共同推动贵金属上涨。

高盛在最新研报中大幅上调金价预期,将2026年12月黄金价格预测从此前的4900美元/盎司大幅上调至5400美元/盎司。高盛认为,私人投资领域正在加速配置黄金,或将成为推动金价超预期上涨的关键力量。

2026年以来,有色行情延续了2025年的"波澜壮阔",金银铜等接连创下新高,往后看,有色行情是否还能继续演绎呢?机构从历史规律、宏观环境以及现实约束三角度进行分析。

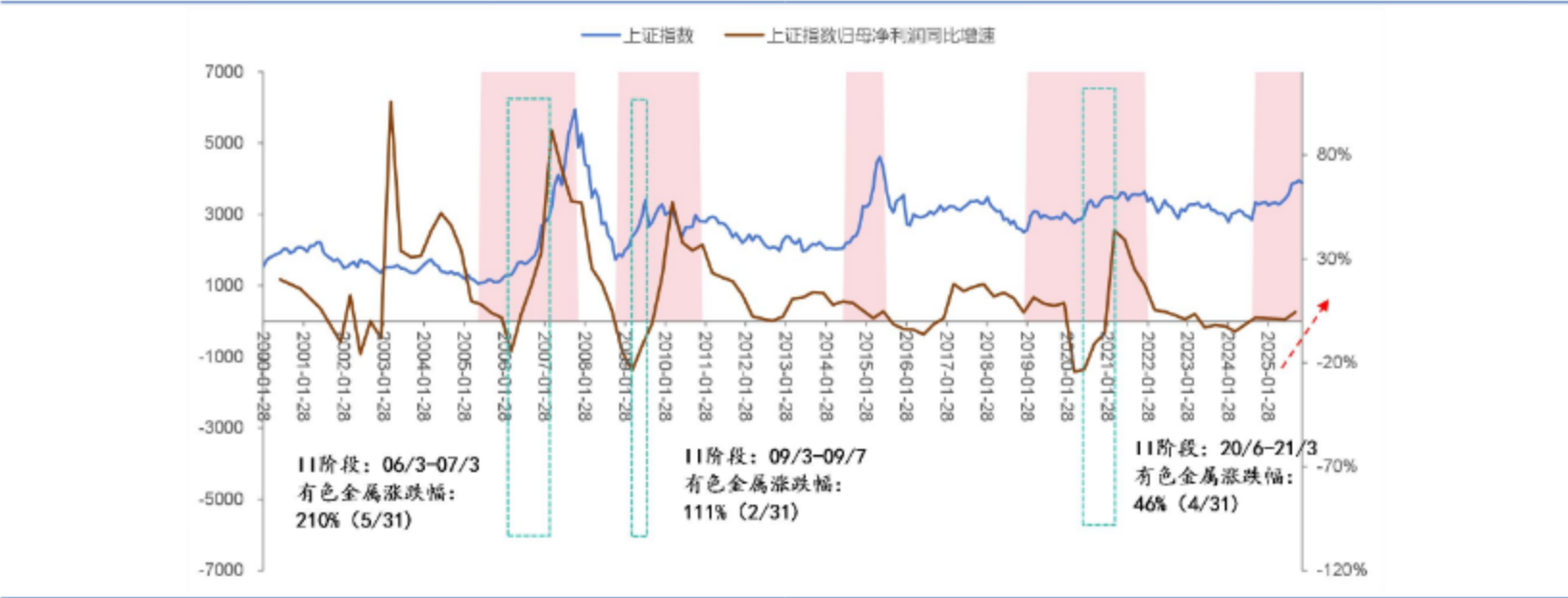

【历史规律:盈利驱动上涨周期中,有色强周期属性驱动上涨】华福证券指出,回顾2000年以来的四轮大行情,除却2014-2015年的行情,其余的三轮大行情均有基本面的支撑,体现为上证指数归母净利润同比增速的回升。以归母净利润同比增速的上升区间代表大行情二阶段,统计发现在这一阶段,有色金属往往能取得靠前的表现。大行情二阶段进入盈利驱动上涨周期,伴随着经济基本面的向上修复,有色金属的强周期性体现,涨幅显著。在"反内卷"和扩内需驱动下,再通胀叙事强化,有色金属行情仍有望继续演绎。

【宏观环境:弱美元提供基础环境,催化实物资产价值重估】

华福证券指出,美元是全球主要的大宗商品计价货币,若美元贬值,将推升以美元计价的大宗商品价格。同样地,美元贬值意味着以同样的外币能够购买更多以美元计价的大宗商品,非美货币相对购买力提升。当前在联储降息货币政策、美元资产信用受损、特朗普希望推动制造业回流和增强出口竞争力等因素作用下,当前或正处于弱美元周期中,为大宗商品这类实物资产走强提供了良好的基础环境。

当前美国或属于财政主导的货币宽松,美债问题日益显现,叠加美联储独立性存疑,货币信用被削弱、价值受损,而不可再生的资源品这类实物资产具备保值特征。

经济增长是债务化解的良性途径,能够通过GDP增长实现分母驱动型去杠杆,同时增加财政收入以缓解赤字压力。从美国签署行政令启动"创世纪任务",被称为AI时代的曼哈顿计划可看出,当前美国将AI视作未来经济增长的重要抓手。AI已经不仅仅是单一产业,而是上升至宏观经济的组成部分。AI数据中心建设对于大宗商品的需求强劲,涉及到铜和锡等基本金属、镓、锗、钽、铟和铪等稀有金属,应用于电子元件、数据传输、电源管理和能源基础设施等环节。此外,AI数据中心对电力的消耗也推动着电网系统和电力设备更新,同样对相关金属产生大量需求。

可能的潜在化债路径:"唐罗主义"。开年后美国突袭委内瑞拉,并表示美国将在未来几年从委内瑞拉提取石油,并在全球市场上销售,还宣布进入国家紧急状态,以保护美国财政部的委内瑞拉石油收入。在委内瑞拉之后,美国又对哥伦比亚、古巴、伊朗、墨西哥等国发出威胁,并密切关注"夺取格陵兰岛"。"唐罗主义"所锚定的资源攫取,体现出大国资源竞争正向关键矿产领域集中。这也与后文提到的"关键矿产权力"形成呼应。

【现实约束:矿山资本开支历史性不足】

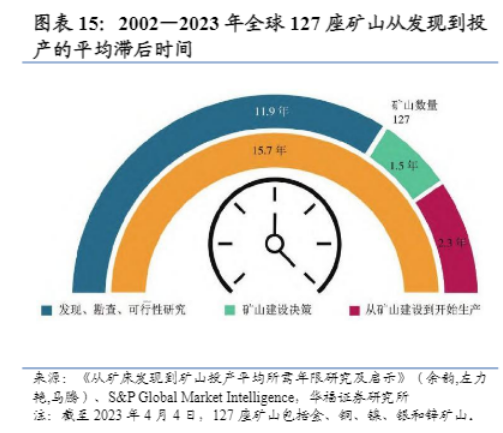

华福证券进一步指出,全球矿山资本开支历史性不足的现实约束,是开启有色行情的基础。2024年,全球主要固体矿产勘查投入持续下降至124.8亿美元,同比下降3.3%;全球主要固体矿产钻探活动延续下行趋势,钻探项目总量和钻孔总数同比分别下降19.9%、15.3%;全球40大矿企的资本开支整体弹性平稳。且金属矿山的开发周期长,下图统计的127座矿山从发现到商业生产的平均时间为15.7年。叠加矿山品味下降、矿山突发事故等因素考虑,金属矿产的供给端存在一定刚性约束。

【如何全面布局"货币侧宽松、供给侧刚性、需求新动能"共振下的有色板块?】

当前整个有色配置价值突出,受"货币侧宽松、供给侧刚性、需求新动能"等多重利好,金属属性与商品属性齐齐强化!若看好未来贵金属及大宗工业金属投资机遇,认准"金铜含量"更高的有色50ETF(159652),场外联接(A类:019164;C类:019165)。有色50ETF(159652)具备以下优势:

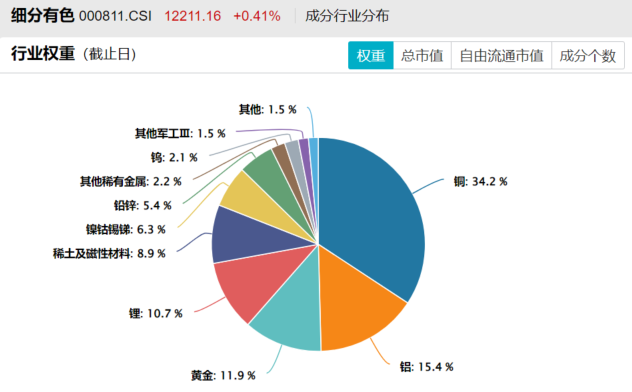

1、全面布局各大金属板块:有色50ETF(159652)标的指数全面覆盖金、铜、铝、锂、稀土等子板块,有望全面受益于有色超级周期。

2、"金铜含量"同类领先:有色50ETF(159652)标的指数铜含量达34%,金含量达12%,金铜含量高达46%,同类领先!

3、龙头集中度领先:有色50ETF(159652)聚焦铜、金、铝、锂、稀土等兼具战略价值与供需缺口的核心品种,龙头集中度高,前五大成分股集中度高达38%,同类领先。

4、收益率表现更优:2022年至今,有色50ETF(159652)标的指数累计收益率同类领先,且最大回撤同类更低,投资体验更好。

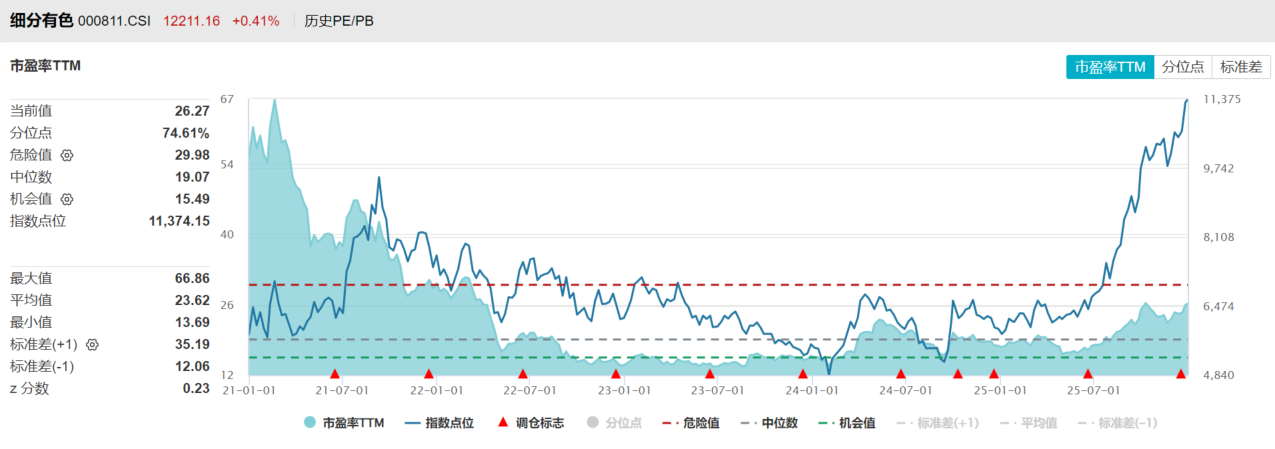

5、涨幅由盈利驱动,而非拔估值:尽管有色板块年内涨幅霸榜,但估值仍相对合理!有色50ETF(159652)标的指数PE(市盈率)为26.27倍,相比5年前下降了52%,估值性价比、安全边际高。值得注意的是,同期指数累计涨幅达99.61%,表明指数的涨幅来自于盈利驱动而非估值提升,当前处于EPS驱动阶段!