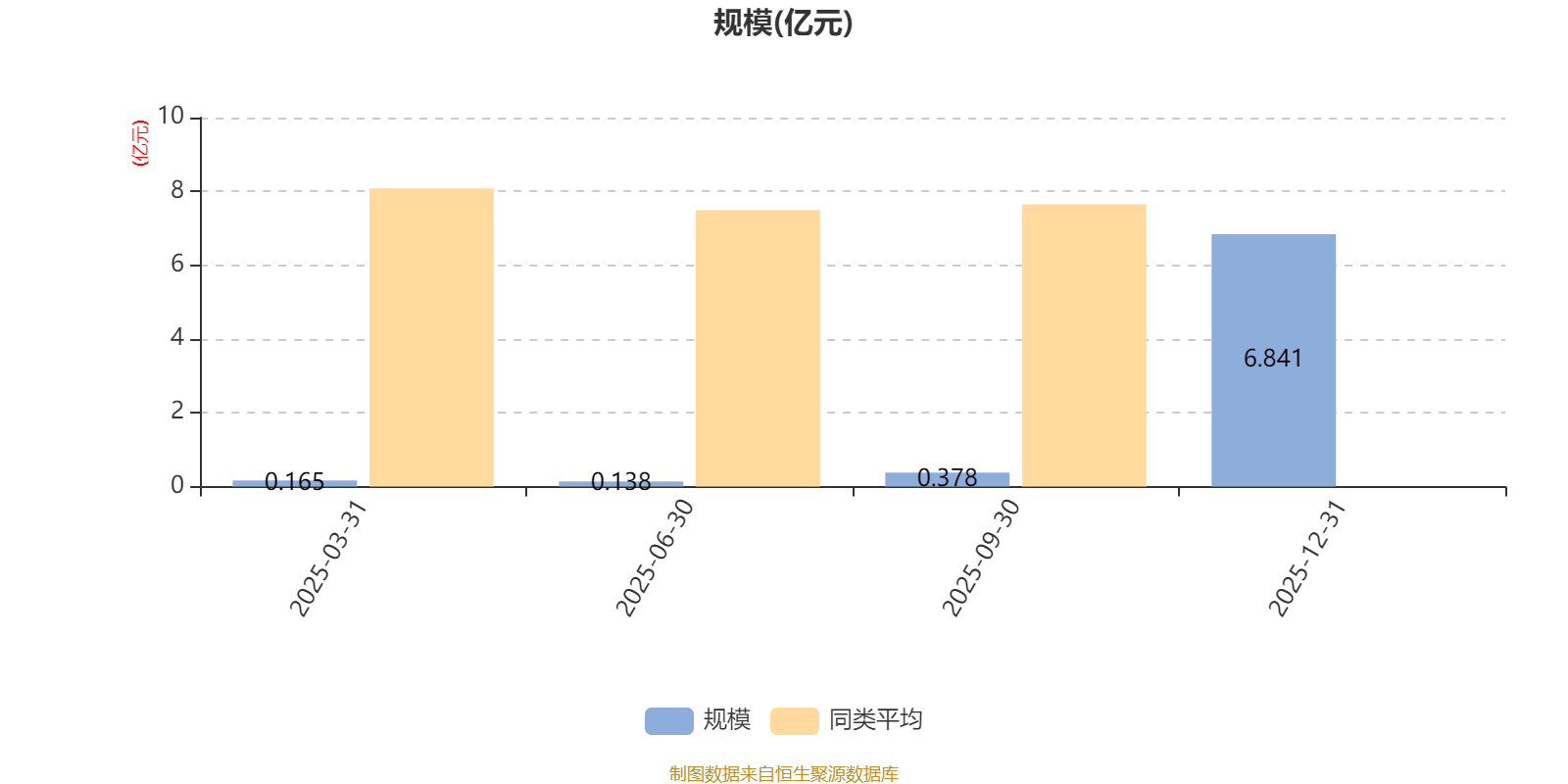

AI基金中欧资源精选混合发起A(023036)披露2025年四季报,第四季度基金利润4809.71万元,加权平均基金份额本期利润0.313元。报告期内,基金净值增长率为15.41%,截至四季度末,基金规模为6.84亿元。

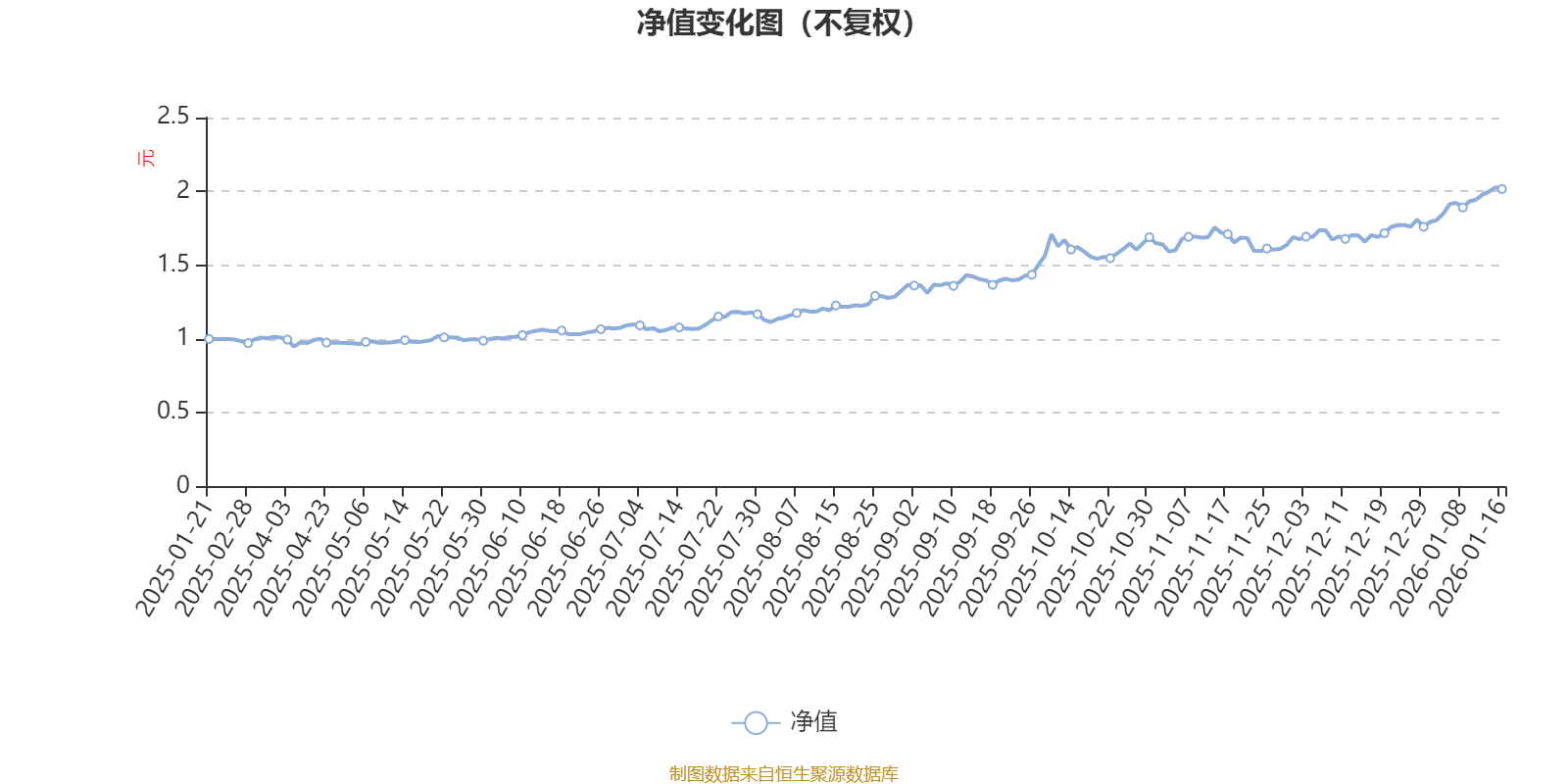

该基金属于偏股混合型基金,长期投资于周期股票。截至1月16日,单位净值为2.016元。基金经理是叶培培,目前管理3只基金。其中,截至1月16日,中欧嘉益一年混合A近一年复权单位净值增长率最高,达64.06%;中欧产业优选混合发起A最低,为56.52%。

基金管理人在四季报中表示,2026 年国内外主要风险可控,外需相比内需更强,国内反内卷PPI 有望修复。海外有降息和宽财政预期,利好美元计价的大宗商品。未来一年看好以下两方面:一是降息带来的美元计价商品的价格抬升,以金铜铝尤为突出;二是外需暴露度高,新动能(储能和AI 基建)暴露度高的品种景气佳,以铜铝碳酸锂较为突出。小金属中钨、钴的供需缺口确定性较高。2026年我们最为看好的五大品种有:铜、铝、碳酸锂、黄金、小金属(钨)等,同时关注反转品种的左侧布局机会(化工、焦煤、钢铁、建材等)。优选对全球增量贡献度高的高成长弹性标的,并争取兼顾业绩的确定性。

具体的策略变化有:1)铜:核心逻辑在于新旧动能转换下的供需矛盾。新能源、电网改造与美国 AI 基建需求共同构成了新的增长引擎。若 AI 基建速度超预期,可能使潜在的供应短缺局面提前到来。此外,2026 年 6 月 30 日美国的关税评估是需要关注的风险因素;2)黄金:若上半年降息带动经济预期好转,黄金的表现或相对逊色;但进入下半年,随着美国中期选举等地缘政治因素升温,其避险属性有望被激活。尽管黄金已历经数年高增长,但海外并购和布局存在产量超预期的可能,产能增长的持续性未被市场充分定价;3)铝板块具备较强的风险收益比。一方面具备持续高分红的能力,另一方面,其需求端具备增长弹性,储能与 AI 基建是明确的增量来源;4)碳酸锂的价格走势预计将在特定区间内震荡运行,其锚点来自于全球产业的成本结构。上半年因开工旺季预计会有相对较好的表现;5)钨:核心驱动来自供应端的强稀缺性。叠加钨在军工和高端制造领域的不可替代性,或将为钨价继续打开上行空间。此外,金银铜等创出新高后,关注铝代铜、镁代铝的替代机会。

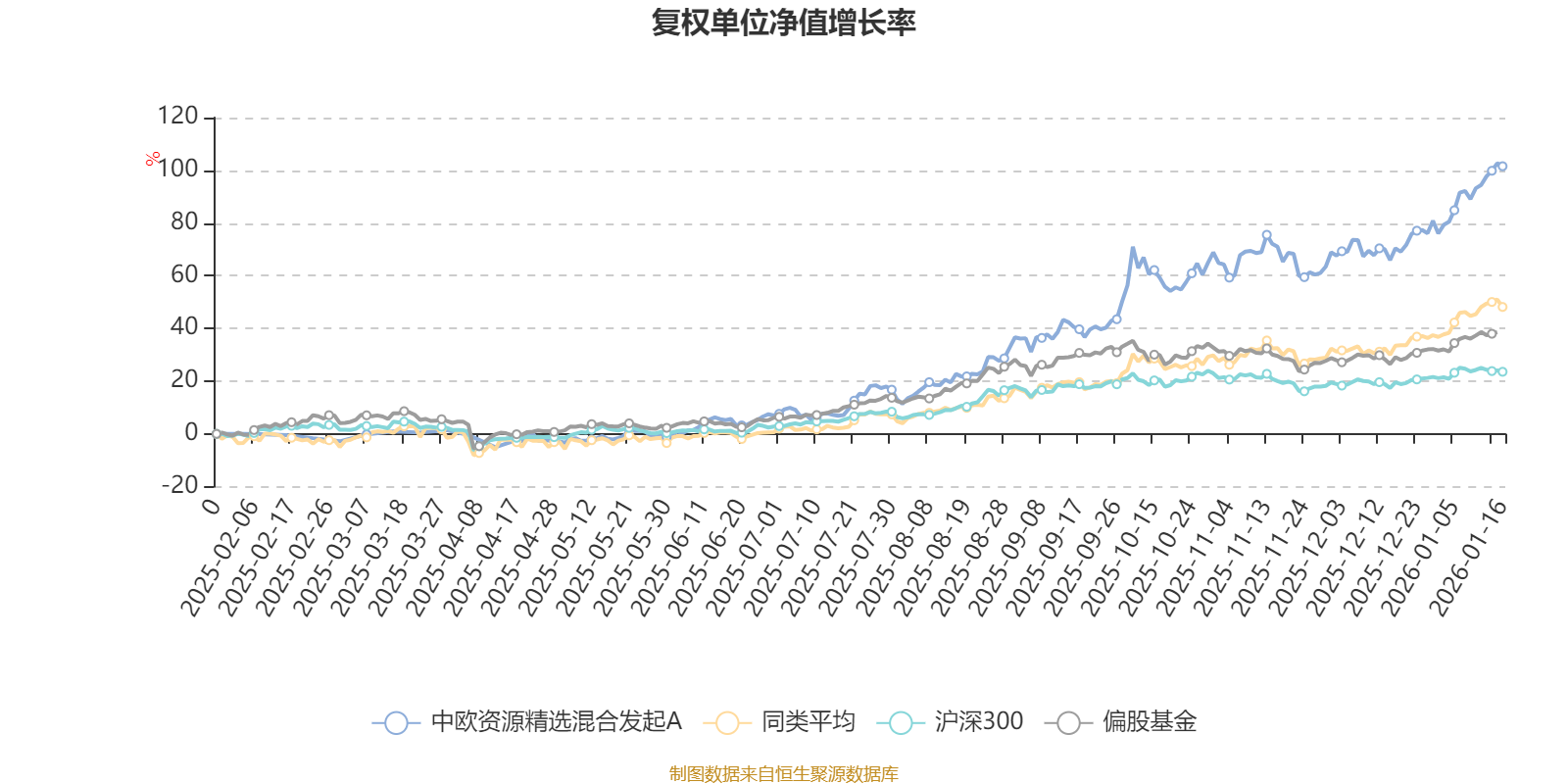

截至1月16日,中欧资源精选混合发起A近三个月复权单位净值增长率为26.55%,位于同类可比基金8/49;近半年复权单位净值增长率为88.65%,位于同类可比基金1/49。

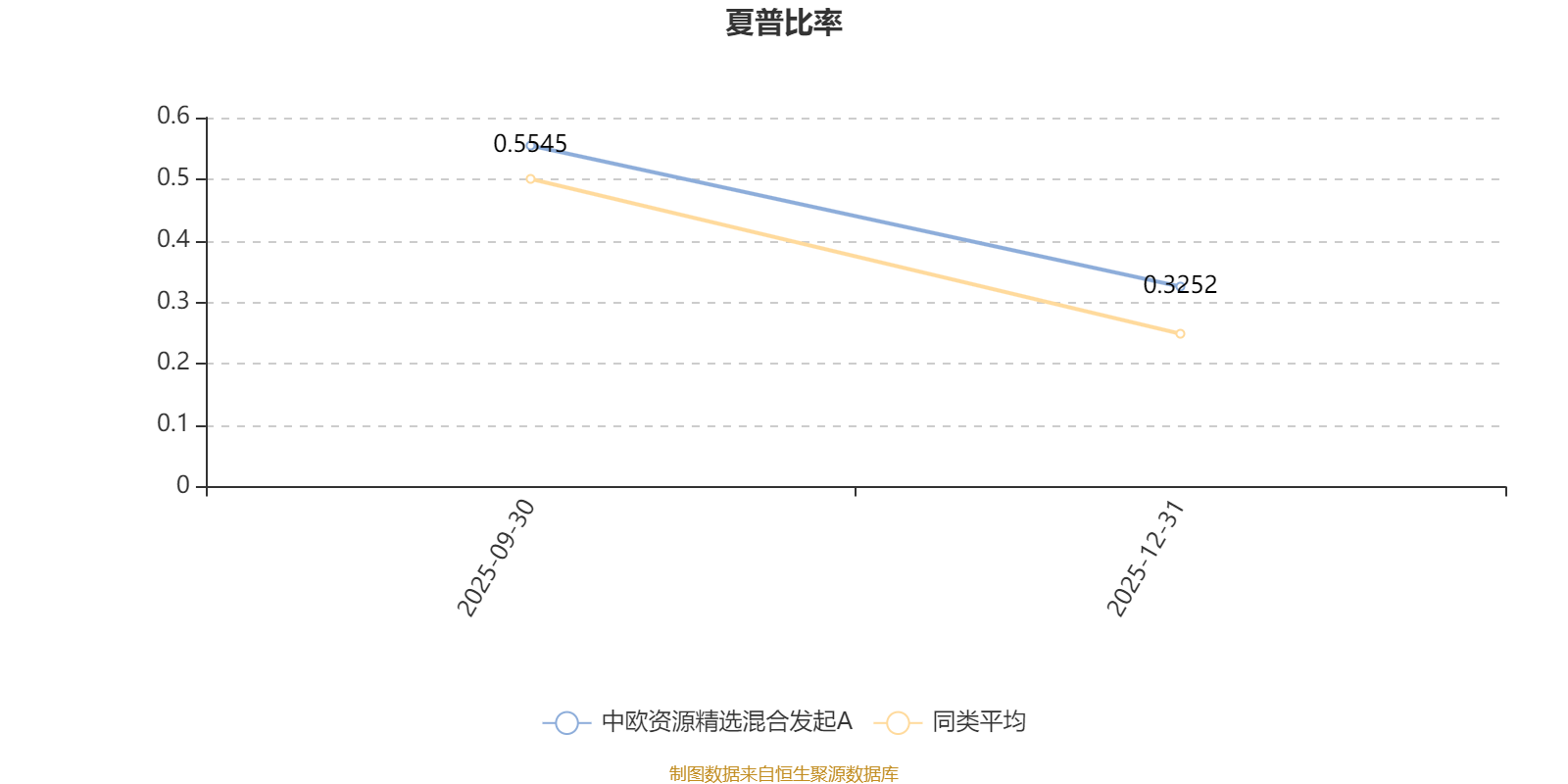

截至12月31日,基金成立以来夏普比率为0.3829。

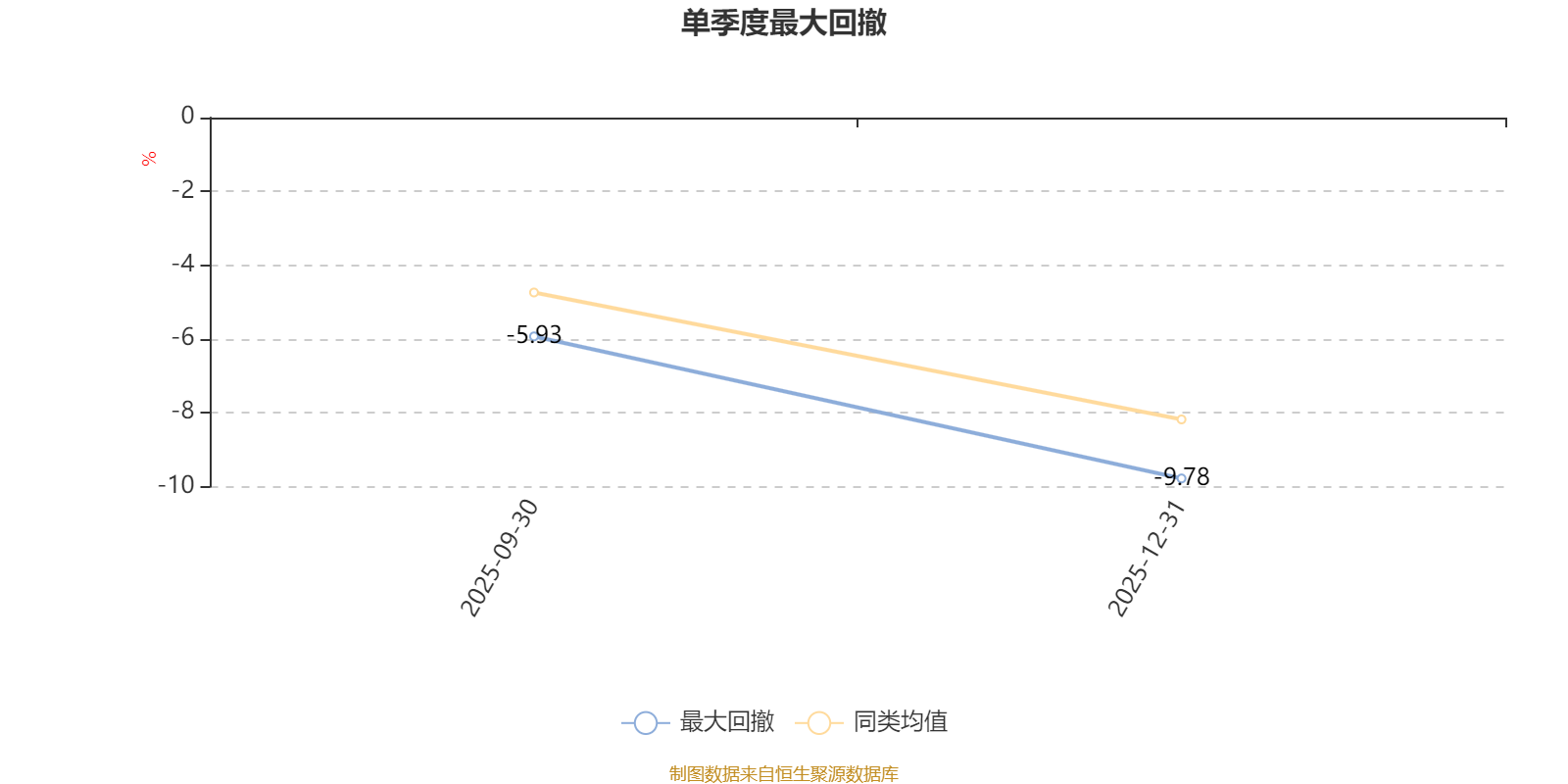

截至1月16日,基金成立以来最大回撤为9.78%。单季度最大回撤出现在2025年四季度,为9.78%。

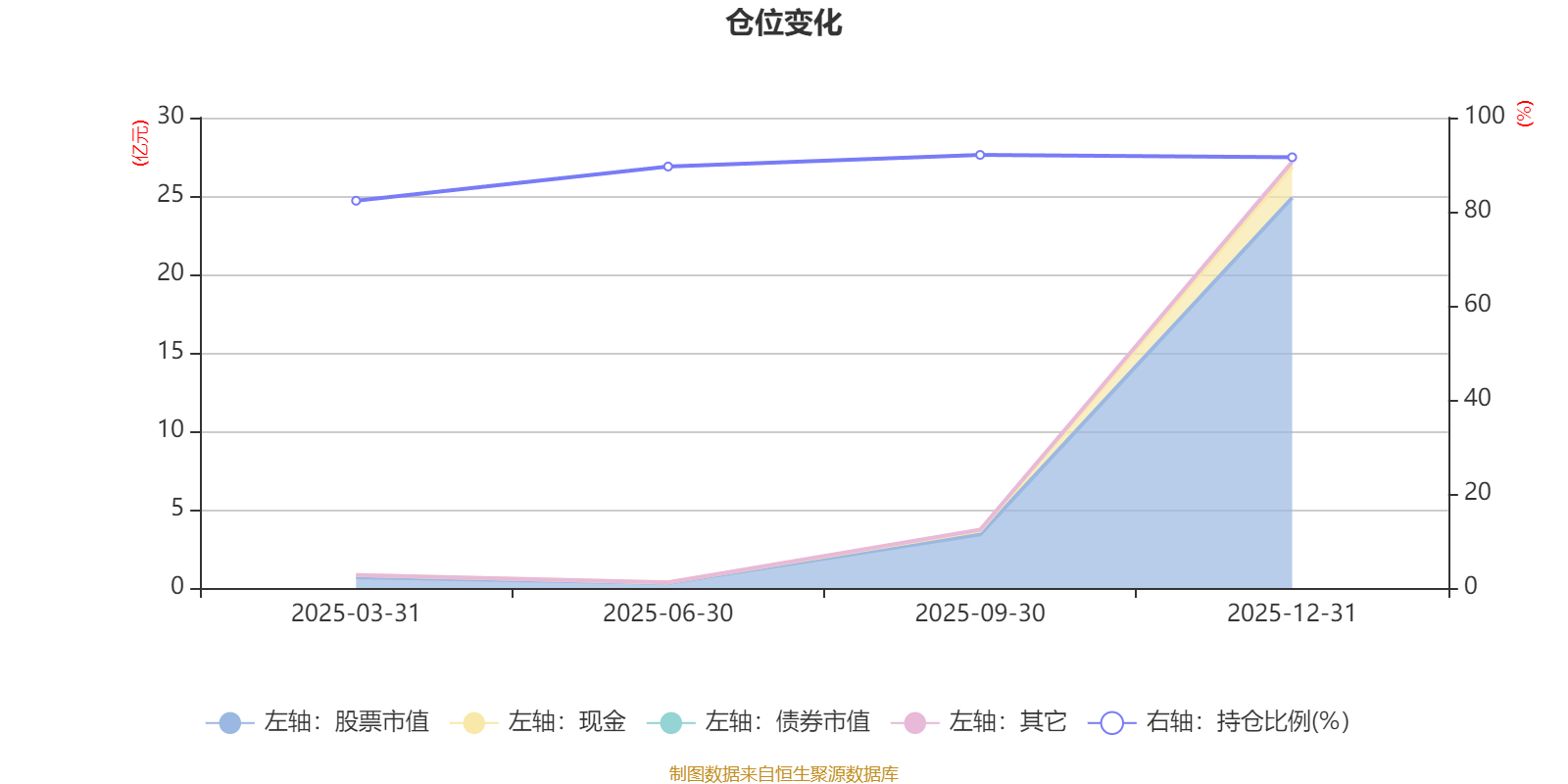

据定期报告数据统计,成立以来平均股票仓位为88.89%,同类平均为86.46%。2025年三季度末基金达到92.07%的最高仓位,2025年一季度末最低,为82.33%。

截至2025年四季度末,基金规模为6.84亿元。

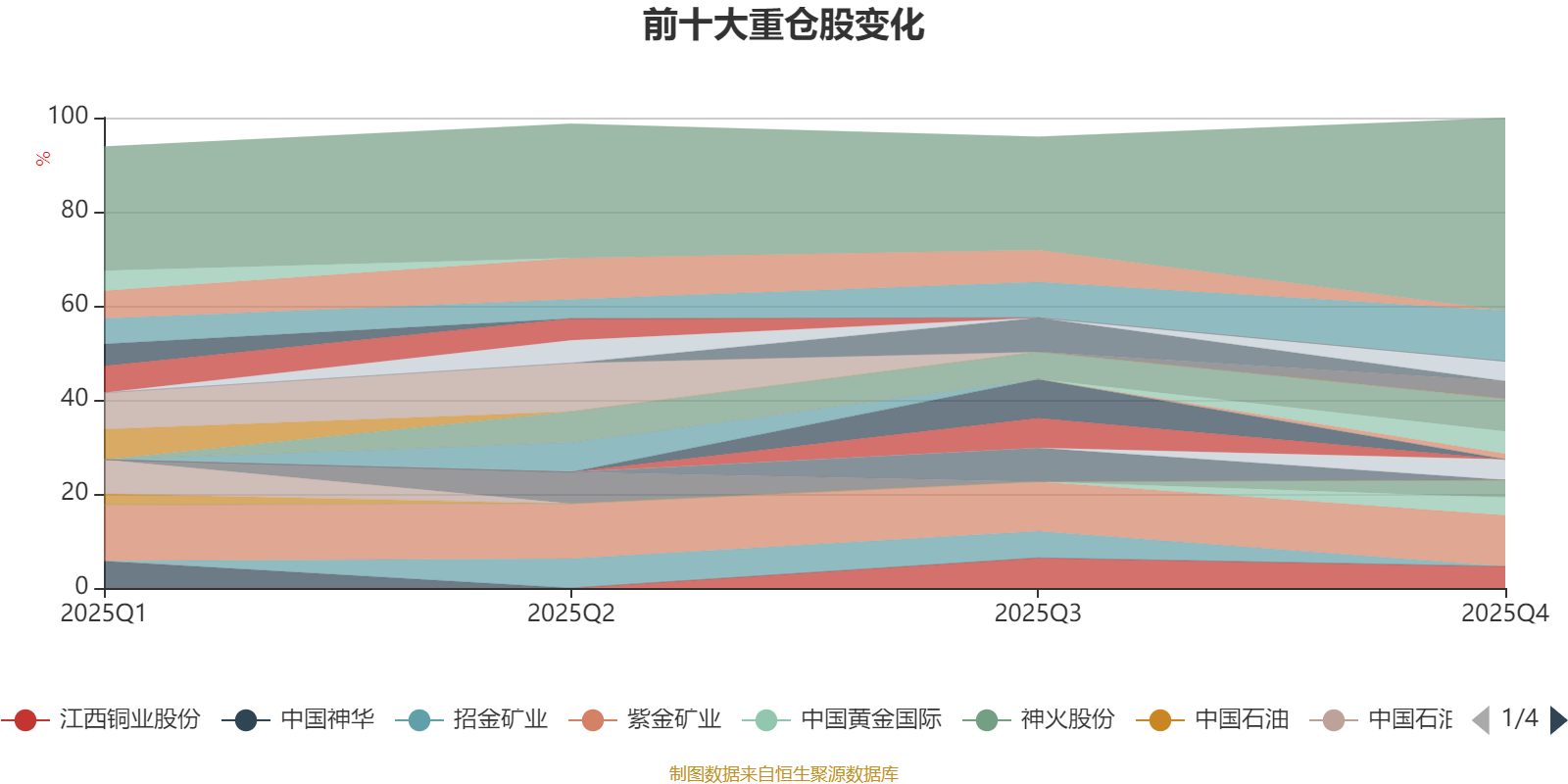

该基金持股集中度较高。截至2025年四季度末,基金十大重仓股分别是紫金矿业、洛阳钼业、中国铝业、厦门钨业、江西铜业股份、云铝股份、赣锋锂业、中国黄金国际、藏格矿业、神火股份。

核校:杨宁