①随着华盛顿接连爆出政治、经济及地缘政治新闻,投资者在贵金属市场上获利了结或喘息的念头瞬间烟消云散;②这不禁令人想起列宁那句流传甚广的名言:“有时候几十年什么都没有发生,有时候几周却发生了几十年的事情。”

2025年黄金及其他贵金属价格飙升至了令人咋舌的水平,因此人们原本很难想象它们在2026年能实现类似回报。但全球旺盛的避险需求和央行强劲的买需,眼下依然正推动着这轮“疯牛”行情的延续……

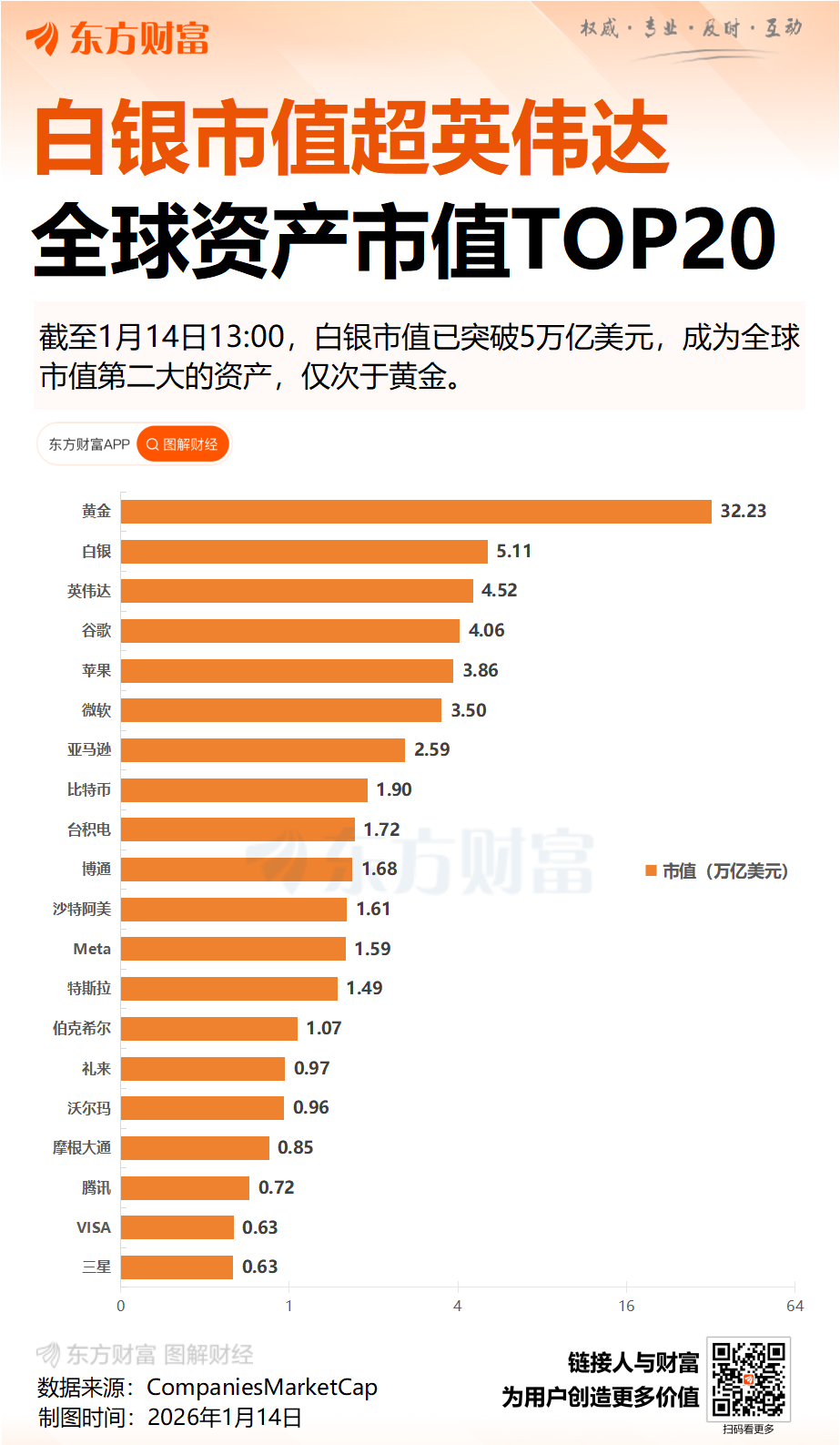

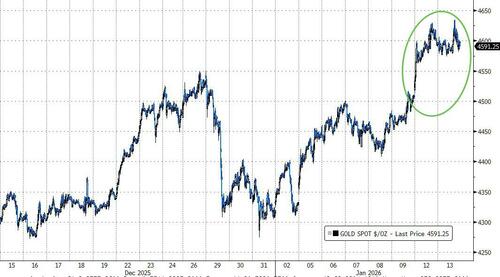

行情数据显示,新年伊始,金银价格已双双创下新高——2026年迄今现货黄金已累计上涨了近7%,升破4600美元;现货白银更是飙升了23%,目前在攻克88美元后正向90大关发起冲击。铂金年内涨幅也达到了15%,同样逼近历史峰值。

而更令人瞩目的是,这一切都是建立在黄金、铂金和白银,去年分别录得65%、125%和145%惊人年度涨幅基础之上的。

随着华盛顿接连爆出政治、经济及地缘政治新闻,投资者在贵金属市场上获利了结或喘息的念头瞬间烟消云散。这不禁令人想起列宁那句流传甚广的名言:“有时候几十年什么都没有发生,有时候几周却发生了几十年的事情。”

仅上周,美国总统特朗普就下令购买2000亿美元抵押贷款支持证券(MBS);指导美国石油巨头在委内瑞拉的活动;试图禁止国防公司的股票回购和分红;寻求对信用卡利率设定10%的上限。

与此同时,美国司法部还威胁要起诉美联储主席鲍威尔。

这些举措均成为了金银涨势的助推剂。尽管“美元贬值交易”可能被夸大——美元已连续数月保持显著稳定,但黄金及其他贵金属的强势表现表明,这一说法可能确实有其实质依据。

黄金需求加速

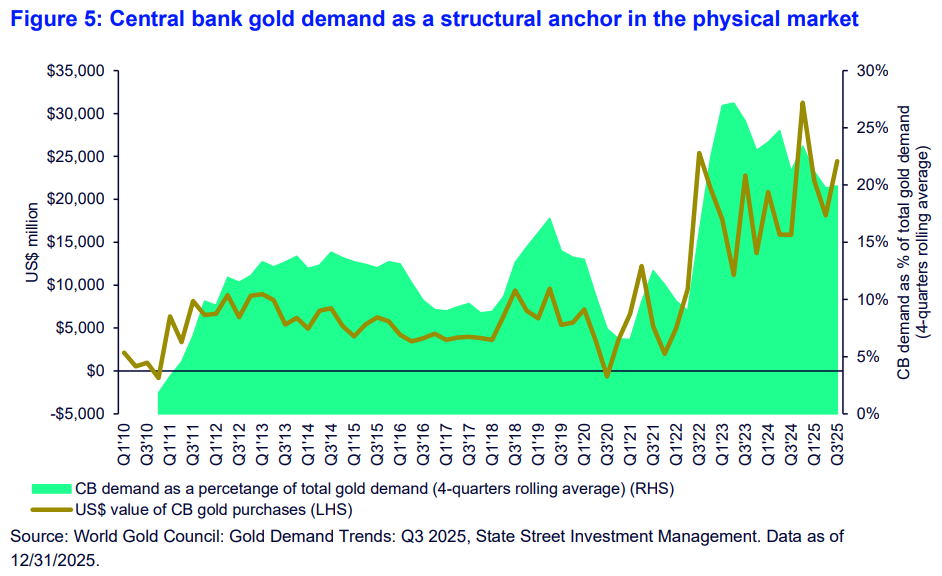

私人投资者这种“奔向优质资产”的避险与通胀对冲行为,正与央行对黄金需求高度无弹性的特性形成互补。与此同时,出于战略原因和多元化需求,储备管理机构也正继续不计价格地购入黄金。

中国数据或许印证了这一趋势。中国人民银行上周公布数据显示,中国央行去年12月实现了连续第14个月增持黄金。截至2025年末,中国黄金储备规模已达到7415万盎司。

2025年全年,中国央行增持了86万盎司黄金。虽然这一数字要低于2024的增持量(142万盎司),但要知道这是在去年现货黄金创下1979年以来最大年度涨幅的背景下创造的。这依然使中国黄金储备的价值从前一年的1913.4亿美元跃升至了约3400亿美元(按最新金价计算)。

其他央行也在积极买入。国际货币基金组织(IMF)的数据显示,巴西、芬兰和土耳其是去年年底最大的黄金买家,使官方部门的黄金购买量提升至长期平均水平之上。

德意志银行分析师本周一指出,“显然,黄金价格高企尚未削弱储备管理机构增持黄金的意愿。”

道富银行分析师持相同观点。该行表示,官方部门购金正形成“粘性”需求来源,凸显官方储备管理正经历“持久转变”——从美国国债转向黄金。

这实质上抬高了黄金价格的下限——道富银行认为该下限为每盎司4000美元,距周一创下的每盎司4634美元历史高点距离并不算特别大。而价格上限也在攀升,突破5000美元关口似乎已成定局。

根据世界黄金协会数据显示,去年10月黄金占全球外汇储备比重为25.9%。相比之下,欧元在IMF公布的官方外汇储备货币构成(COFER)数据中占比约为20%。部分分析师还认为,去年黄金储备占比首次超越了美国国债,创下自1996年以来的新纪录。

当然,黄金并未包含在IMF的官方COFER数据中,该数据是衡量全球外汇储备构成的基准。相反,它存在于更广泛的央行资产衡量标准中。出于这个原因,以及数据报告透明度等其他因素,在估算黄金在官方储备中相对于货币或其他资产(如美国国债)的地位时,应保持相当程度的谨慎。

但无论上述数据准确性如何,央行储备配置的趋势已毋庸置疑。在动荡加剧的全球环境中,各国央行短期内预计也不会逆转这一趋势。

东财图解·加点干货