2025年,资本市场投融资综合改革纵深推进,A股融资金额回升,港股IPO规模重返全球第一,券商投行业务重新加速。Wind数据显示,全年A股融资规模达1.08万亿元,较上一年增长2.7倍,其中四家国有银行获注资成为关键支撑;据德勤中国的预测,全年港股IPO募资总额预计高达约2863亿港元,同比增超2倍。

股权融资市场回暖下投行竞争加剧。2025年,重组后的国泰海通证券冲击着长期统领投行市场的“三中一华”(中信证券、中金公司、中信建投、华泰证券)承销规模排名;而中游机构加速突围导致排位大洗牌,申万宏源全年A股承销金额跃升30名跻身前十,但据中国证券业协会披露,2025该公司投行业务质量评价从A类连降两级至C类。投行业务质量评价与合规监管的强化,让各投行竞争从规模比拼转向高质量发展的深度较量。

A股融资回升,港股IPO规模再登顶全球

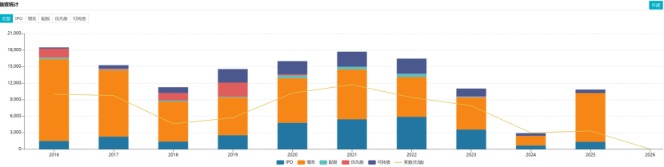

2025年,证监会深化投融资综合改革的系列举措落地见效,A股资本市场包容性与适应性显著提升,股权融资市场呈现“量质齐升”态势。Wind数据显示,全年A股融资总额达1.08万亿元,较2024年增长2.7倍。

A股年度融资情况。(数据来源:wind)

从融资结构来看,股权增发成为绝对主力。全年A股增发融资占比高达82%,合计规模8877.32亿元,其中四家国有银行获财政部注资,集中完成5200亿元增发,成为推动增发规模激增的核心因素。

IPO融资虽占比较低,但同样实现显著增长。2025年A股IPO融资占股权融资总额的12.17%,金额较上一年增长95.6%至1317.71亿元,但这一规模仍不足2022年IPO峰值(5868.86亿元)的四分之一。

2025年A股新上市企业集中体现出“硬科技”属性。其中,半导体行业(wind二级行业,按上市日统计,下同)以230.87亿元居各行业IPO融资额首位,汽车与零配件(198.8亿元)、电器设备(183.1亿元)、公用事业Ⅱ(181.7亿元)、硬件设备(153.8亿元)跟随其后。全年上市融资额前五企业,华电新能(181.7亿元)、摩尔线程(80亿元)、西安奕材(46.4亿元)、中国铀业(44.4亿元)、沐曦股份(42亿元)基本聚焦半导体与新能源产业链。

港股IPO市场在2025年迎来名副其实的“大年”。据德勤中国的预测,2025年全年港股IPO募资总额高达约2863亿港元,较2024年增长超过200%,并超越纳斯达克全年预期,重新登顶全球第一。

2025年,港交所“科企专线”的推出以及IPO定价机制的优化,显著提升了对科技企业的吸引力,“A+H”上市模式持续火热,宁德时代、恒瑞医药、海天味业、三一重工等一批A股龙头企业纷纷登录港股。

“三中一华”股权承销排位受冲击,中游排名大洗牌

在A股融资回暖与港股IPO爆发式增长之下,投行排位竞争加剧。多年来,中信证券、中金公司、中信建投、华泰证券被外界合称为“三中一华”,投资银行业务在市场中占据领先地位。

2025年,随着国泰君安吸收合并海通证券并新组建为国泰海通证券,“三中一华”长期主导的投行市场格局受到冲击。Wind数据显示,在2025年A股融资中,中信证券股权承销金额以2247.72亿元保持第一;国泰海通则直接登上第二(2024年国泰君安、海通证券分别排名第4、第5),承销金额为1486.88亿元。

数据来源:wind

中金公司、中银证券、中信建投、华泰证券全年A股承销金额位列第3至第6,金额在960亿元至1500亿元之间。“三中一华”中,中金公司、华泰证券2025年股权承销金额排名分别较上一年下降1位、2位,而中银证券因承接了中国银行千亿元股权增发项目,跻身前五。

2025年A股股权承销金额排名前十的还有广发证券、招商证券、申万宏源、国信证券,分别位列第7至第10,承销金额均在百亿元以上。除申万宏源外,其余三家排名与上一年一致,申万宏源股权承销金额排名较上一年急升30位至第9。

整体而言,头部排位生变,而中游名单位次波动更加剧烈。例如,2025年A股承销金额排名第11至第15名券商名单相较上一年全部换新,分别为东方证券、中国银河、红塔证券、浙商证券、国联民生证券,承销金额在63亿元至108亿元之间。

在市场关注度较高的IPO承销领域,2025年,中信证券、国泰海通A股IPO承销金额分别以246.5亿元、195.4亿元位居前二;中信建投、中金公司、华泰证券分列第3至第5,承销金额均超160亿元,大幅领先第6名的招商证券(80.22亿元),头部效应明显。

数据来源:wind

2025年,“国际化”成为证券行业关键词,随着港股上市热潮涌动,多家券商港股IPO承销规模实现翻倍式增长。其中,中金国际全年承销港股IPO项目641.28亿元,同比增长1.9倍,继续占据市场第一;中信里昂、华泰金控香港、中信建投国际、国泰君安国际、广发证券香港承销金额分别为440.42亿元、231.2亿元、89.32亿元、83.55亿元、60.15亿元,跻身市场前10,同比分别增长7.5倍、3.8倍、2.4倍、8.4倍、2.1倍。

数据来源:wind

国泰君安年度投行业务质量评价连降两级

2025年12月30日,中国证券业协会(下称“中证协”)修订后的《证券公司投行业务质量评价办法》正式实施,评价体系的“指挥棒”作用持续强化,叠加常态化的严监管态势,券商投行业务正在从“规模扩张”向“质量优先”转型。

同日,中证协公布了2025年证券公司投行业务质量评价结果,覆盖93家券商,其中A类12家、B类66家、C类15家。与2024年相比,有21家券商实现了“升级”,17家券商遭到“降级”。其中,变化最大的是申万宏源——从2024年的A类连降两级成C类。

中证协表示,本次评价对象包括2024年1月1日至12月31日开展股票保荐、债券承销、并购重组财务顾问和全国股转公司(北交所)相关投行业务的93家券商,反映的是券商投行业务执业质量、内控制度建设与执行、服务高水平科技、支持上市公司并购重组及新股估值定价等情况的相对水平。

2025年,监管部门对投行业务的监管力度持续加强,形成了机构处罚、个人追责、声誉损失甚至业务限制的全链条惩戒体系。

中证协保荐代表人分类名单显示,截至2025年末,保荐代表人D类(暂停业务类)名单人数增至15人,其中7人为2025年因被罚录入。

与此同时,代表受到处分或监管措施的C类保代名单人数也有所增长。2025年新增保代被罚案例共81次,涉及券商机构达24家。其中,国联民生承销保荐有限公司被处罚人数最多,达10人,华泰联合证券以8人跟随其后,还有中信建投、中信证券、申港证券、国泰海通被罚人数均在5人或以上。