2025年,受美联储降息周期,全球货币、财政双宽松,商品供需失衡以及产业升级带来新需求等因素的综合影响下,大宗商品迎来了史诗级暴涨行情。

数据来源:东方财富Choice数据

在主要的大宗商品中,金银代表的贵金属一骑绝尘。COMEX白银全年涨幅超过140%,COMEX黄金涨幅超60%。中信建投证券认为,全球金融秩序重塑,“去中心化”边际需求铸就黄金长牛行情,目前,美元信用体系重构未结束,贵金属(黄金、白银)震荡上行趋势不改。

展望2026年,在全球流动性持续宽松,制造业回暖、美国“抢铜”、供需缺口持续以及投资情绪升温等因素综合影响下,铜有望会成继金银之后下一个暴走的大宗商品。

铜为什么会大涨

1、基于商品属性的供求关系

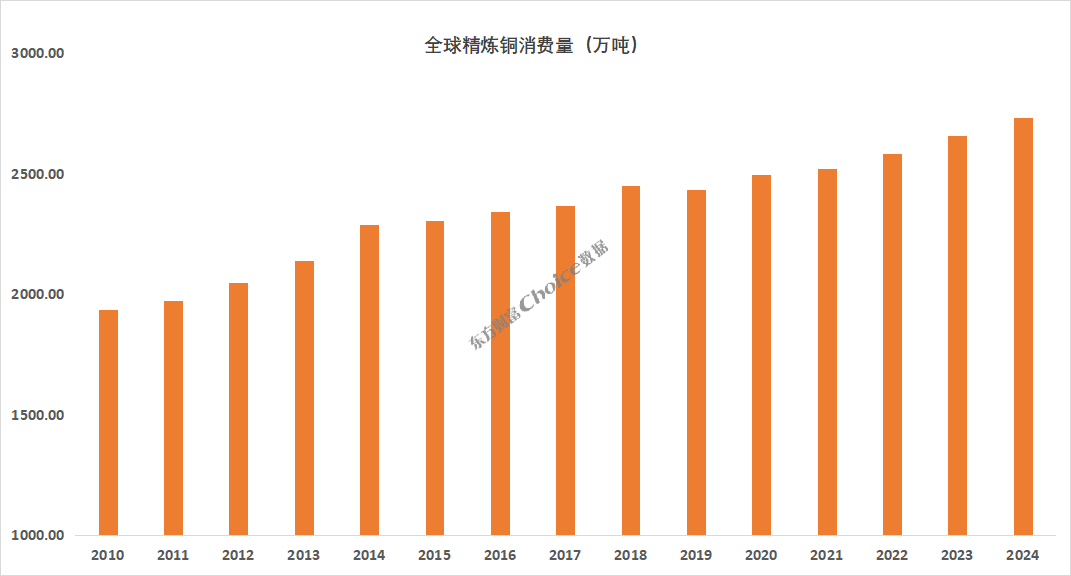

作为商品,铜价走势首先受供需关系影响。Choice数据显示,全球铜消费量一直保持增长态势,2024年消费量达到2733万吨,同比增长1.5%;而2025年前十个月消费量已达2360万吨,同比增长超5%。

有机构预计2026-2028年全球精炼铜需求分别2813万吨、2880万吨、2945万吨;供需缺口16万吨、36万吨、61万吨。

数据来源:东方财富Choice

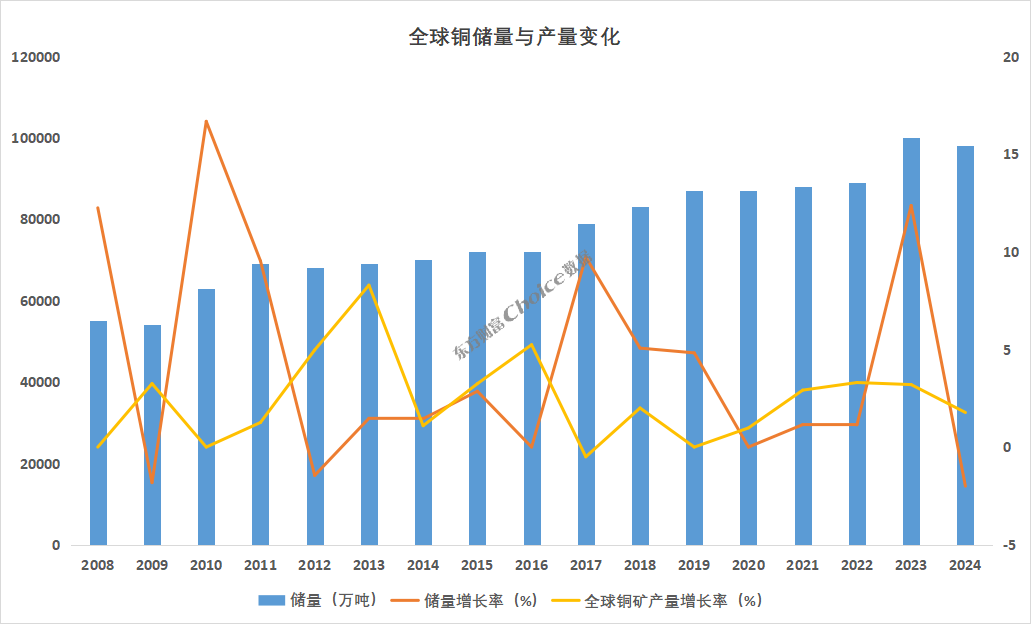

在需求持续增加的情况下,全球铜矿储量却出现下滑。Choice数据显示,2024年全球铜矿石储量9.8亿吨,相比2023年下降2000万吨,为2013年以来首次下滑。从产量来看,2024年全球铜矿石产量2300万吨,同比增长1.77%,为2021年以来最低。

数据来源:东方财富Choice

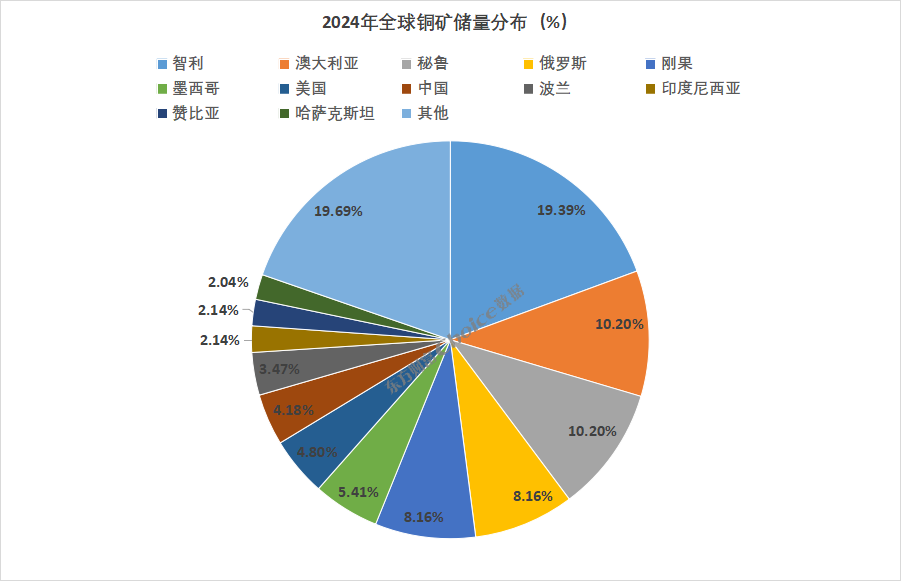

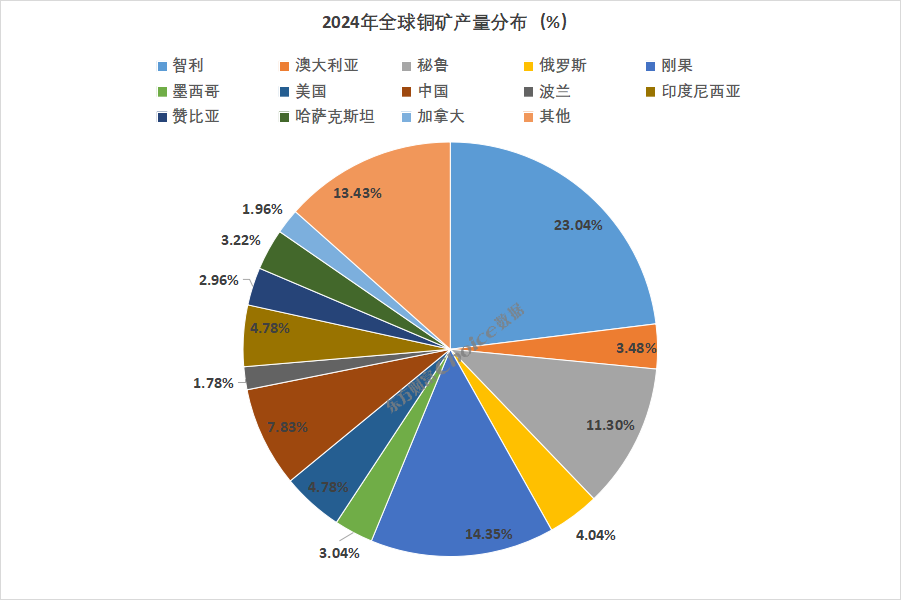

从全球储量分布来看,全球铜矿储量高度集中,智利为铜矿储量最多的国家,高达1.9亿吨,占比19%;澳大利亚、秘鲁排名第二、第三,占比均超10%。产量方面,智利、秘鲁、刚果三大产量国累计占全球产量的约一半。

数据来源:东方财富Choice

此外,铜供给干扰事件持续不断。智利Mantoverde铜矿的劳资谈判僵持进一步引发市场对于2026年铜矿供给担忧。此外,去年5月Kamoa-Kakula矿震、9月Grasberg遭遇泥石流、10月Teck下调QB2产量等都加剧了市场对铜供给减少的预期。

2、AI算力带来铜消费新增长

AI数据中心功率密度远高于传统数据中心,需大量铜芯电缆、母线排等设备来传输高功率电力。随着AI在数据中心、芯片制造和机器人等领域的快速发展,对铜的导电、导热和耐腐蚀性能产生高度依赖,从而显著提升了铜的消费需求。

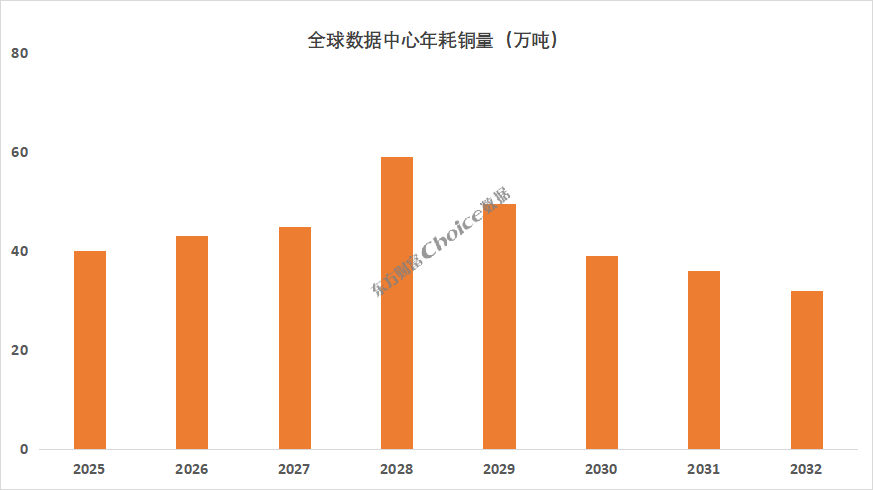

BNEF预测2025-2035年,全球新建数据中心铜年消费量大概在40万吨,高点可能接近60万吨。虽然占铜总需求的比重仍相对偏小,但AI趋势驱动的全球电气化水平提升才是铜消费的关键。

数据来源:东方财富Choice

3、美元降息周期利好铜价

作为大宗商品,在流动性充裕的弱美元周期往往会迎来牛市行情。2024年9月,美联储下调利率50个基点,正式开启降息周期。2025年9月,美联储再次启动降息25个基点,为2025年首次,并在12月开始扩表计划。

在当前美元的降息周期内,流动性持续宽松和弱美元环境下,以美元计价的铜将继续上涨。华泰证券认为,全球普遍财政货币双宽松的环境,2026年铜均价和高点有望突破1.1万、1.2万美金。

数据来源:东方财富Choice

4、232关税预期下,美国虹吸铜库存

除了降息利好,美国的铜库存虹吸力度也是价格上涨的推手。

当地时间7月30日,美国白宫表示,美国总统特朗普签署了一项公告,宣布从8月1日起对所有进口到美国的铜征收50%的关税(美铜232关税)。美国白宫方面还表示,铜矿石、精矿及废铜等原材料暂不受“232条款”或“对等关税”约束。

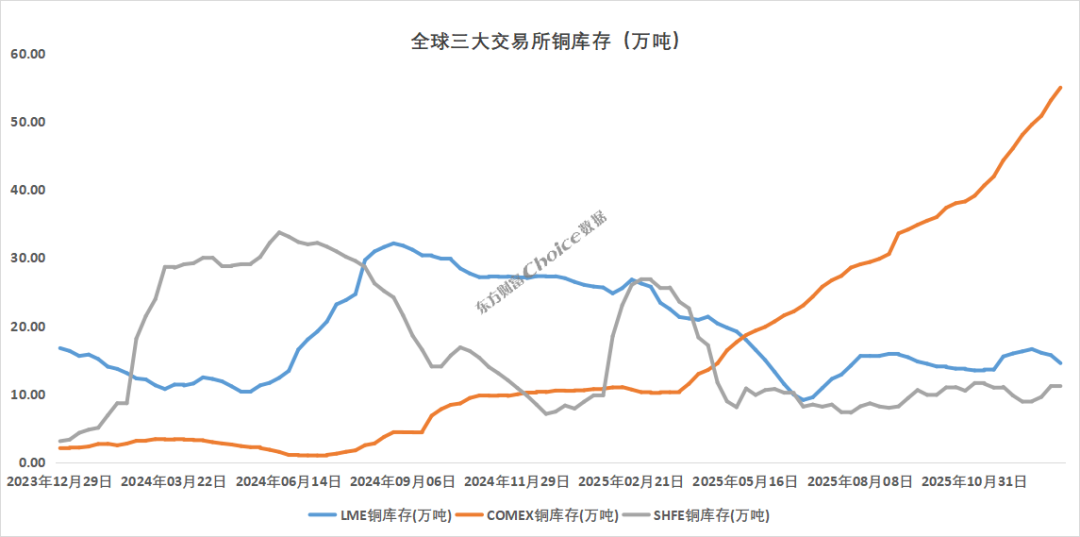

在美铜232关税影响下,市场对美本土精铜供应不足的担忧正在通过囤库表达。Choice数据显示,目前美国铜库存高达54万吨,相比2025年初的10万吨增加了420%;同期,LME铜库存则下降了12万吨。美国疯狂“抢铜”加剧了全球铜库存的结构性失衡。

截图来源:东方财富Choice

机构看好2026年铜行情

中信证券:12000美元将成为新起点

去年11月中旬以来,铜库存拐点已现,叠加降息预期和国内减产发酵,LME铜价有望加速迈向12000美元/吨。2026年,“美铜囤货”与“国内减产”的双重叙事有望加速共振,供给缺口有望拉阔60%,预计12000美元将成为铜价的崭新起点。

广发证券:上行方向不变

亚太地区持续发展,新能源、算力等新兴经济快速增长,带动全球电力需求长期增长。铜需求远景可期,从行业看,新能源汽车、AI产业、电力电网将贡献需求增量。2025年5月后关税冲击短期预期缓和。新基建支撑铜需求强韧性。铜需求2025年淡季不淡,价格中枢逐步提升,韧性超预期。我们预计2025-2027年铜供需紧平衡,铜价上行方向不变。

银河期货:长期上涨行情延续

中美宏观定位宽松,铜金比处于绝对低位,铜的金融属性增强,同时受供应错配的影响,市场从宽松转向紧平衡,预计铜的长期上涨行情延续,重心上移,主要运行区间为10800美元/吨-15000美元/吨。