AI摘要:

一季度超2万亿地方债启动发行,节奏前倾,旨在“靠前发力”稳增长并助力化债。当前利率债性价比凸显,但受供给等因素影响,债市短期或延续震荡,修复契机可能在一季度后半段。全球市场则迎来创纪录火爆开局,美债收益率曲线趋陡峭,而亚洲美元信用债因稳健基本面与可观票息,继续获市场看好。

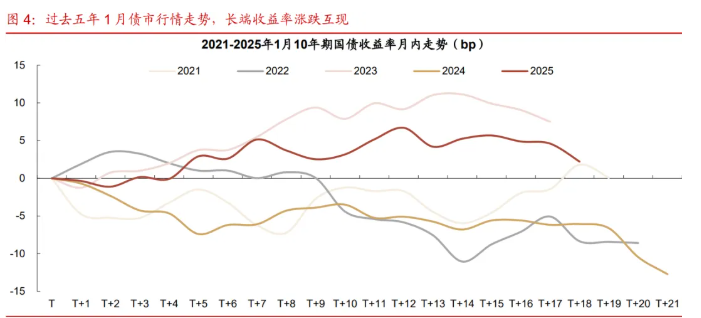

(数据来源:Choice)

债市复盘:

截至今日17:30,利率市场收益率多数下行,10Y国债下行0.85bp至1.89%,30Y国债下行1.9bp至2.32%。信用市场收益率多数大幅下行,2Y期AAA信用债下行1.5bp至1.80%。债市早盘上涨。中国央行开展99亿元7天期逆回购、11000亿元买断式逆回购操作,净投放99亿元。资金面中性,资金情绪指数49,资金价格较昨日震荡,DR001在1.30%附近,DR007在1.40%附近。

当天基金为买方主力,保险呈卖出趋势,银行跟随行情变动多空分歧较大。

1、债市抢占先机

华西证券首席经济学家刘郁

打破债市的“熊市困境”,或需债券投资逐步恢复收益属性,而这一过程已经开始。随着投资者年初逐步完成避险操作,债市正逐渐进入银行间市场资金相对充裕,交易型机构组合久期偏低的状态。当前利率债中长端的票息与利差均呈现出充足的性价比,接下来或可等待配置盘优先进场,带动债牛慢启动,随后交易盘跟进,完成债市定价的修复。

光大证券首席宏观分析师赵格格

此前债市担忧的三大利空已部分消化,实际影响低于市场预期。但考虑到政策脉冲向上,经济和股市迎来“开门红”,可能对债市情绪构成持续打压。有利因素也不可忽视,政府债供给期限对利率走势无强解释力,且除500亿元国债买入信号外,央行有意愿也有能力呵护流动性。债市整体前景并不悲观,策略上当前应重视配置,交易性机会需耐心等待。

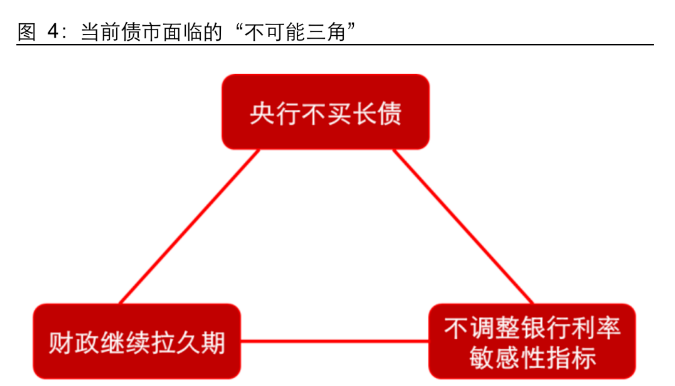

长江证券固收首席分析师赵增辉

我们认为当前债市依然面临“不可能三角”的约束,超长债供给叙事被完全定价前,我们继续维持长端震荡观点,预计30年国债收益率震荡区间2.2%~2.4%。只有当超长债供给压力被市场充分消化后,债市才可能迎来阶段性的修复机会。这个过程需要时间,预计这一时点可能出现在2026年一季度偏后半段。届时,财政发债节奏、央行操作态度以及银行配置行为之间的动态平衡,将是决定市场方向的关键。

2、一季度2万亿地方债发行开启

东方金诚研究发展部执行总监冯琳

从一季度地方债发行计划来看,截至目前已披露地方债计划发行规模超过2万亿元,尽管仍低于去年一季度地方债实际发行规模2.8万亿元,但与历年同期相比明显偏高,且预计实际发行规模将高于这一水平,这是今年更加积极的财政政策靠前发力的具体体现。其中,已披露新增专项债计划发行规模约6700亿元,能够为地方基建投资直接补充资金,再融资专项债计划发行规模约8700亿元,估计其中大部分为置换债,将有助于腾挪地方化债资金用于项目建设,推动年初经济稳定运行。

中证鹏元评级研发部高级董事吴志武

新增专项债主要是满足重点领域重大项目建设需求,再融资专项债主要用于化债。从地域来看,经济大省和化债大省发行相对较多。根据提前批中各省发行情况,四川省1887亿元、山东省1724.81亿元、云南省1451.36亿元、湖南省1416亿元、江西省1285亿元、广西1113.84亿元与江苏省1056亿元,其中,四川、山东和江苏为经济大省,地方债尽早发行,有利于其发挥挑大梁的作用,云南和广西是化债重点省份,湖南和江西面临较大的化债压力,同时,也有稳增长的需要。

中国商业经济学会副会长宋向清

2026年新增专项债券额度或达到4.8万亿元至5.0万亿元,发行节奏或前倾。整体看,2026年新增专项债券发行将呈现规模扩大、结构优化、管理精细、效率提升的特点,在稳增长、补短板、惠民生、防风险中发挥核心作用,为构建新发展格局提供强大支撑。

3、2026年全球债市创纪录开局

联博基金固收及多资产市场策略负责人骥宇

在经历了2025年一系列政策的不确定性后, 2026年美债市场或进入政策效果的显现期。短期来看,关税效果逐渐显现,向消费者和企业传导,或导致经济增长压力增大。就业虽然在劳动力供给减少的背景下维持紧平衡,但就业市场的趋缓仍是大趋势。同时,欧美通胀数字都正在逐渐向目标水平靠拢,这为美联储进一步降息提供了空间。中期而言,美国经济仍有支撑。美国经济中期韧性令我们对长端利率下行的幅度预期有限,从过去两次美联储降息的市场反应来看,利率也往往出现抢跑现象,因此,我们认为,2026年美债收益率曲线或进一步陡峭,仍然更关注中短期美债。

瑞银财富管理投资总监办公室(CIO)

2025年,尽管面临关税压力和地缘政治不确定性,多数亚洲经济体的表现仍好于预期,促使亚洲信用债回报率高达7.8%。在降息周期和有利的风险偏好环境下,2026年亚洲美元信用债市场有望再度走高。同时,亚洲投资级债和高收益债2025年也均表现良好,回报率分别达到7.4%和10.4%。受益于4.5%左右的票息收益、利率下行带来温和支持以及强劲需求支撑下利差相对稳定,预计2026年亚洲投资级债回报率将在5~6%左右;预计亚洲高收益债回报率约为6~7%,与票息收益基本一致,而违约率偏低意味着利差走阔的空间有限。

摩根大通投资管理公司投资组合经理米斯拉(Priya Misra)

今年市场开局火爆,需求始终与供给同步,新发行债券几乎无需提供发行溢价让步。稳健的企业财报、具有韧性的消费者以及仍具吸引力的高评级债券收益率都在本周助推了需求,尤其是对那些寻求调整投资组合的投资者而言,提供了很好的机会。

今日债市要闻:

1、美国12月ADP就业增加4.1万人,增速不及预期,显示劳动力市场持续降温

美国企业12月的招聘人数温和上升。尽管增速略低于预期,这一数据提供了积极信号。因在12月数据发布前的四个月中,私营企业就业人数有三个月出现了下降。根据周三公布的ADP研究院数据,在经历了上月的下降后,私营部门就业人数增加了4.1万人,略低于市场一致预期的4.8万人。与此同时,11月的总就业数据从最初报告的减少3.2万人修正为减少2.9万人。

2、多家中小银行调整存款利率

近日多家中小银行调整存款利率。除苏商银行外,武定兴福村镇银行、徐闻农商银行、商南农商银行等十多家中小银行,均于近日发布存款利率调整公告。利率2.2%的三年期存款产品于1月5日正式下架了,所有定期产品利率都下降了20个基点。