随着2026年的钟声敲响,2025年已悄然落幕。回望这一年,公募基金市场交出了怎样的答卷?那些沉淀在历史数据里的涨跌起伏,又暗藏着哪些值得深挖的投资密码?

偏股类基金规模增幅最大市场风险偏好上升

Wind数据显示,以2024年年末为统计基数,2025年公募基金总规模实现13.54%的同比增长,净增规模约达5万亿元。从基金类型规模排序来看,“万亿俱乐部” 成员名单保持稳定,依次为货币基金、债券基金、股票指数基金、股票 ETF及混合偏股基金。细分品类中,FOF基金表现最为亮眼,以84.62%的净增幅领跑全市场;债券基金则以4.25%的增幅位列末位。整体而言,伴随A股市场回暖及投资者风险偏好回升,偏股型基金成为规模扩张的主力军。

数据来源:Wind,数据区间:2024.12.31-2025.12.31

业绩分化!广发3只基金跻身

年度末十,均出自同一位基金经理

Wind数据统计显示,全市场13617只主代码基金中,2025年年度业绩呈现显著分化:90只基金收益率突破100%,1169只基金回报超50%,同时有31只基金收益跌幅超10%。具体来看,永赢科技智选A以 233.29%的收益率登顶,成为全年唯一一只收益率超过200%的基金;鑫元消费甄选A则以-19.65%的收益率垫底。

从业绩分布特征来看,年度回报前十的基金中,偏股混合型基金占据7席,且无一家基金公司有2只及以上产品上榜,头部收益呈现 “百花齐放” 的格局。与之形成鲜明对比的是,年度回报末十的榜单中,基金大厂广发基金独占3席,涉及产品分别为广发内需增长A、广发价值优势、广发价值优选A,而这三只基金均由同一位基金经理王明旭管理。

公开信息显示,截至2025年年末,广发基金非货币基金管理规模达6514.61亿元,依旧稳居头部基金公司行列;基金经理王明旭旗下共管理7只产品,合计管理规模69.75亿元。

此外,年度回报前100的基金类型分布也颇具看点:偏股混合型基金以54只的数量位居第一,灵活配置型基金和被动指数型基金分别为21只、17只,而普通股票型基金仅占6席,这一占比情况超出市场普遍预期。

数据来源:Wind,数据区间:2025.1.1-2025.12.31

FOF基金100%正回报

股票ETF科技与周期共舞

据Wind数据, 2025年,上证指数上涨18.41%,中债-总财富(总值)指数上涨0.10%,股债市场整体上扬。从基金主要分类来看回报,平均回报从高到低依次为偏股混合(33.96%)、普通股票(32.53%)、股票ETF(29.90%)、股票指数(28.98%)、QDII(23.24%)、FOF基金(15.12%)、混合偏债(7.00%)、债券基金(2.22%)。正回报占比前三分别为FOF基金(100%)、混合偏债(97.44%)、混合偏股(97.04%),平均超额收益前三分别为偏股混合(17.06%)、普通股票(13.71%)、FOF基金(5.89%),平均最大回撤前三分别为QDII(-18.07%)、普通股票(-15.40%)、混合偏股(-14.93%),收复失地基金(恢复年度最大回撤)占比前三分别为债券基金(100%)、FOF基金(80.00%)、混合偏股(78.87%)。由此可见,从整体上看,FOF基金的年度表现较为突出,风险收益性价比较高。ETF方面,股票ETF平均回报29.90%,通信ETF最高为126.13%,酒ETF最低为-12.96%。回报前十的股票ETF中,科技与周期共舞,回报末十的股票ETF中,8个与白酒行业息息相关,大消费板块成重灾区。17只商品型ETF中,黄金类一枝独秀,14只回报均超50%,仅能源化工ETF负收益。

数据来源:Wind,数据区间:2025.1.1-2025.12.31

债券类基金规模极致变化

投资者申赎影响大

从规模变化情况看,Wind数据统计显示,2025年,债券类基金规模变化较为集中,规模增长前十的基金中占了7只,永赢科技智选、方正富邦信泓、中欧数字经济A三只股票市值占基金资产比重较高、业绩爆表的主动管理型基金增幅巨大。而规模增长率前十的债券类基金,却与业绩回报并不完全对等,招商招享纯债年度回报-2.07%却规模增长超10倍,同泰泰裕三个月定开回报-1.99%规模翻2倍多。规模下降前十的基金,全部为债券类基金,且回报全部为正,规模缩水均超99%。两相结合,可见债券类基金的规模变化,除了业绩带来的规模增减之外,投资者申赎行为的影响可能更甚。

数据来源:Wind,数据区间:2024.12.31-2025.12.31

年内“解套”基金多

市场波动依旧剧烈

回撤控制方面。Wind统计显示,全市场主代码基金中,2025年最大回撤前十基金均超-30%,其中前6只均为财通基金旗下产品,且有5只基金由基金经理金梓才管理。好消息是,这10只基金均已收复最大回撤,取得了60%以上的单年度回报。更好的消息是,最大回撤前100基金中(平均-31.16%),有80只填坑成功打赢了“翻身仗”,而最大回撤前1000基金中(平均-25.13%),有837只。虽然2025年的整体最大回撤有所收窄,但就投资方法论而言,这仍然是对“深度价值”和“长期主义”的严峻考验:在一个高波动的市场里,极端风格可能阶段性胜出,但投资的核心“寻找确定性、控制下行风险、追求可持续的复利”,依然是更普适的法则。

数据来源:Wind,数据区间:2025.1.1-2025.12.31

短期业绩“噪音”大,关注基金经理

风控能力及投资体系稳定性

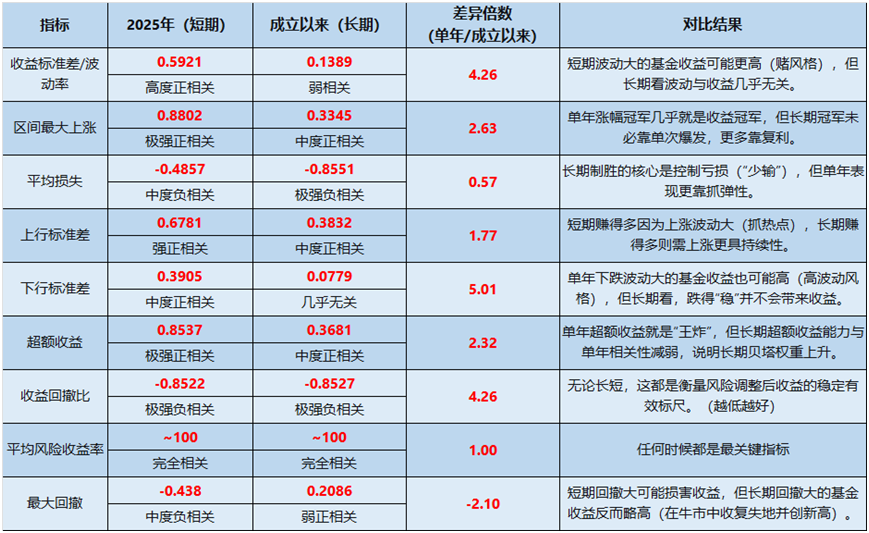

提到长期主义这个偏概念性的投资理念,虽然是行业共识,但大部分投资者却很难有明晰的认知。事实上,长期短期之间,基金投资的回报与持有体验,差异是非常大的,不仅可以感知,更可以用直观量化的数据对比出来。以Wind普通股票型基金指数成分为例,Wind数据显示,截至2025年年末,从基金成立以来(代表长期)和2025年单年度(代表短期)两个时间维度,对比观察收益标准差等10个主要基金评测指标与基金年化收益之间的相关系数(即各指标对基金最终收益的影响程度),可以得出一个至关重要的原则:短期业绩的归因与长期表现的本质截然不同,用短期指标预测长期结果可能极不靠谱。短期(2025年单年)数据噪音极大、风格特征明显;而长期(成立以来)数据才更接近基金的真实“耐力”与“抗风险能力”。具体分指标来看,有如下特征:

数据来源:Wind,截至2025.12.31

举例对象为Wind普通股票型基金指数成分

上表中所有“差异倍数”巨大的指标(如波动率、下行标准差)都在警告我们,单年表现极佳很可能只是基金风格与当年市场风口高度吻合的结果(比如全仓押注了某个热门赛道)。这种风格不可能每年都奏效,因此明年业绩“翻车”或“褪色”的概率很高。因此,评价一只基金,须看其长期(至少3-5年) 的风险收益特征,重点关注其长期的平均损失、收益回撤比和最大回撤。这些指标更能反映基金经理真正的风控能力和投资体系的稳定性。(《理财周刊-财事汇》出品)

免责声明:文章表述的意见不构成任何投资建议,投资者据此操作,风险自担。