财联社1月6日讯2016年以来,港股与人民币的正相关关系较为显著;然而,近期人民币快速升值,港股却一度“踟蹰不前”。申万宏源就此发布研报,解读了背后的逻辑及对未来进行更多分析。

人民币与港股,谁是谁的“影子”?

申万宏源认为,人民币汇率与港股的“羁绊”?正相关关系显著,但近期明显背离历史回溯来看,人民币与港股有着显著的正相关关系;但近期人民币快速升值,港股却仍走弱。

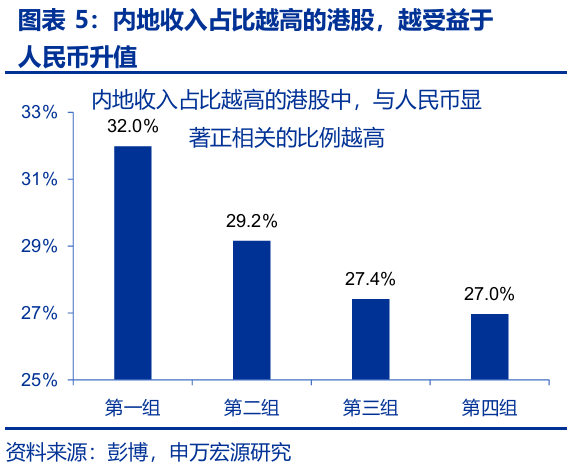

2016年以来,港股与美元兑人民币的负相关系数高达-0.54;当人民币月涨幅超过1.5%时,恒生指数当月有93.5%的概率上涨。

然而,11月13日以来,人民币快速升值1.9%,恒生指数却下跌4.8%、与汇率显著背离;这是2016年以来12次人民币升值中第3次出现的股汇背离。人民币升值时,港股盈利、资产的重估效应与外资的回流,或是港股上涨的主因。

1)货币价值重估,当人民币升值时,港股公司赚取的人民币利润折算成港币时会放大。

2)资产重估效应,在港上市地产股等底层资产以人民币计价,在升值时会面临价值重估。

3)全球配置的比较效应,人民币汇率走强多指向中国基本面具有一定相对优势,这会令全球投资者配置更多中国资产。

人民币升值,港股缘何不涨?

申万宏源认为,疲软的业绩影响下,重估效应、外资配置效应均未显现第一,2025年港股权重板块较弱的业绩表现,导致人民币升值对港股盈利放大作用较为有限。

1)人民币升值既会放大港股盈利、也会扩大亏损;2025年四季度以来,恒指未来12个月EPS持续走低,弱化了换汇因素对港股盈利的“重估效应”。

2)人民币升值理当利多重资产板块,但近期房价、油价仍未企稳,反而成为了港股的拖累。“资产重估”逻辑也未对港股有利。

其次,港股市场或以获利了结交易为主,市场整体交投清淡限制了港股对利好因素的即时反馈。

1)本轮汇率升值更多由外因驱动而非基本面改善,这弱化了外资的“配置效应”。

2)历史回溯来看,2011年以来恒生指数12月的平均换手率为4.4次、为全年各月份最低。

3)11月13日以来,多家互联网平台企业等三季报业绩不及预期,一定程度上强化了获利了结交易的惯性。

未来港股与人民币关系可能的演绎?

申万宏源表示,联动或将回归,港股有望与人民币共振随着港股盈利的改善与外资“配置效应”的恢复,港股与美元的负相关关系或将重新回归。

1)业绩表现是决定港股能否受益汇率升值“重估效应”的关键,而当下港股“下一财年盈利增速向上+当前财年盈利预期向下”的组合往往是盈利预期改善的前瞻信号。

2)汇率升值的配置效应有望恢复:PPI的回升有望继续吸引外资流入,居民存款再配置效应对港股也有溢出效应。

向后看,人民币升值有望再度成为港股上涨的助力之一。短期来看,年底获利了结交易结束后,港股年初的一月效应往往较为强劲。

展望全年,随着“待结汇”逻辑的演绎、名义GDP的修复、中美贸易摩擦的边际降温,人民币韧性有望延续。伴随着汇率升值“重估效应”、“配置效应”的逐步修复,人民币升值有望成为宏观层面港股上涨的又一助力。

申万宏源也进行了风险提示。他们认为需要关注的是:地缘政治冲突升级;美国经济放缓超预期;美联储超预期转“鹰”。