新华财经北京12月31日电本周三(31日)将是美债市场的最后一个交易日,过去的一年,美国出台的一系列出人意料的政策,从关税到可能将联邦赤字推至令人不安的预算提案,一度引发了美债市场更大的波动。有观点认为,随着海外投资者减少对美国资产的投资,未来美债市场的收益率或变得更加不稳定。

美债收益率曲线趋于正常

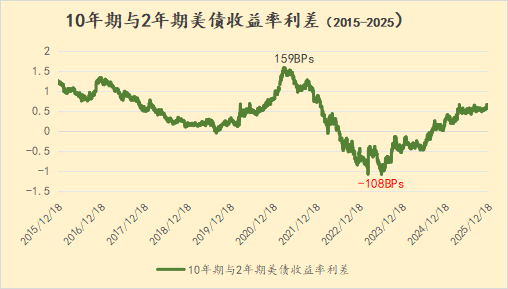

过去几年,美债市场最明显的趋势之一是交易员所说的“收益率曲线倒挂”。尤其是2022年7月开始到2024年8月的2年之间,10年期与2年期美债收益率长时间处于倒挂阶段,2023年7月3日更是创下倒挂108BPs的纪录(下图)。在通常情况下,长期收益率高于短期收益率,是为了补偿投资者长期放贷的风险,尤其是在通胀对固息债券支付产生侵蚀性影响的情况下。2021年3月29日,10年期美债收益率高出2年期美债159BPs。

2024年年初的时候,10年期美债与2年期美债收益率利差倒挂38BPs,8月底,长期美债收益率与短债终于结束了倒挂。 截至12月31日,10年期美债收益率与2年期美债收益率利差走阔至33BPs。由于利差收窄,美债收益率曲线趋于平坦化(下图)。

与2025年初相比, 美债收益率曲线年末整体下行(下图),曲线中长段变陡。

回溯晨星基金2024年12月底的一篇报告,该报告当时预测微妙的通货膨胀和经济数据可能会导致2025年的债券市场反复波动。以10年期美债为例(下图),2025年初,10年期美债收益率从4.57%开始小幅向上,1月13日触及年内最高点4.70%后一路走低,4月13日触及4.01%,其后几个月基本在10-50BPs区间波动,10月份回落,10月22日触及3.97%的年内最低点,11月至年底,收益率波动收窄,截至12月31日盘前,10年期美债收益率为4.1%。

2025年的美国经济背景

在2024年12月的会议上,美联储官员曾暗示,2025年会有两次降息,低于投资者预期。而当进入2025年后,美联储似乎已经实现了难以实现的“软着陆”,经济避免了衰退,通胀压力也从几十年来的高点回落。如果说有什么不同的话,那就是美国经济比大多数观察人士预期的要强劲。

通常情况下,美联储可能会提高利率,以降低通胀,并通过增加就业等方式鼓励经济更快增长。现在的挑战是,通货膨胀率仍然高于美联储2%的目标,但就业市场已经降温。政府长时间停摆也阻碍了美联储及时收集和发布一些数据,这些数据是美联储监测经济健康状况所依赖的。

在2025年的最后一次会议上,美联储将利率下调25BPs,至3.50%至3.75%的区间。自2024年9月以来,美联储已经降息175BPs。

2025年中的时候,有个观点非常流行。约有9.2万亿美元的美债将在2025年到期,约占所有未偿市场债券的三分之一,占美国GDP的近30%,其中估计有55-60%在7月之前到期。再加上国会预算办公室预计的1.9万亿美元联邦赤字,债务总量攀升至10万亿美元以上——这是现代市场从未吸收过的数额。

美国国会预算办公室2月份的预测显示,未来十年的美国财政赤字将在占国内生产总值的5%至7%的区间内波动,并且到2034年将新增约21万亿美元的借款。如果目前的计划不变,公众持有的债务将从目前的约30万亿美元增加到2035年的超过52万亿美元,这将使债务与国内生产总值的比率超过118%,远高于二战后的历史最高纪录。偿还这些债务的成本也在不断上升:2024财年的净利息支出超过9000亿美元,2025年接近9500亿美元,预计2026 年将超过1万亿美元,从而在联邦预算中占据越来越大的份额。

分析人士估计,10年期美债收益率每上升30BPs,利息成本就会增加大约1.8万亿美元,这加大了财政部平稳融资的动力。随着美联储缩减资产负债表,现在的边际买家是对价格敏感的国内基金或外汇储备管理公司;如果任何一方犹豫不决,收益率必须上升,直到账面平衡。

多数策略师认为,10年期美债收益率将稳定在4%至5%的区间,虽然远高于2010年代的水平,但只要招标需求旺盛且通胀得到控制,这一水平还是可以承受的。市场的深度、财政部的梯度工具以及美元的储备货币地位仍能提供足够的缓冲。不过,每年都有如此多的债务到期,任何需求方面的挫折或新的政策冲击,都可能迅速推高借贷成本。简而言之,债务到期高峰并非危机的触发因素,而是美国利率结构永久性上移,投资者和政策制定者必须接受这一现实。

2026年展望

投资机构预计美联储2026年将把联邦基金利率的目标区间下调至3.0%至3.5%的区间,这意味着美联储还将降息两到三次,每次降息25BPs。鉴于四年多来通胀率一直高于美联储2%的目标,美国劳动力市场的疲软趋势是促使美联储放松政策的主要因素。过去几个月就业急剧放缓以及失业率上升,令一些美联储成员对就业市场感到担忧。

展望2026年,美国GDP的增长可能会继续受到“大而美”法案带来的财政刺激,以及美联储最近降息带来的略微宽松的金融环境的支持。美国国会实施的减税措施往往有利于收入较高的消费者和企业,这应该会使经济增速略高于2%至2.5%的长期趋势水平。

然而,尽管美联储放松了政策,但债券供应增加的前景可能会使长期收益率保持在高位。由于庞大且不断上升的财政赤字和美债发行的增加,即使美联储降息,10年期美债收益率也不会跌到3.75%以下的水平,而且有可能不时回升至4.5%。

预计美债收益率曲线在2026年依然陡峭,这对固定收益投资者来说是个好兆头。嘉信理财(Schwab)认为,美债收益率曲线的陡峭程度是由政府、市政和公司债券供应增加所推动的,尽管美联储进入了宽松周期,也将使得长期收益率保持在高位。短期和长期利率之间的差异为中期债券创造了有利的环境,特别是那些期限为5至6年的债券。

先锋集团也认同这种观点,指出这类债券在创收与可控利率风险之间取得了平衡。随着美联储为应对劳动力市场疲软而降低短期利率,中长期利率可能会滞后于通胀和供应方面的担忧。在通胀高于目标的情况下降息,可能会加剧未来的通胀。鉴于通胀预期得到相当好的控制,这似乎是美联储愿意承担的风险。

先锋集团固收部门同时认为,高中性利率将继续获得支撑。在其预测中,仍然保持在2%以上的粘性通货膨胀表明,到2026年,美联储将把利率降至估计的中性利率3.5%以下的空间有限。该机构对美联储的预测比债券市场的预期要强硬一些。

鉴于中性利率上升,高质量债券(包括应税和免税债券)将继续提供令人信服的实际回报。预计未来10年美国高质量债券的平均回报率将在4%左右,接近当前的投资组合收益水平,相对于预期的未来通货膨胀率而言,这是一个令人满意的利润率。这是债券回归的主要原因,无论美联储在2026年做什么。

摩根大通公司2026年投资展望认为,历史表明,当通胀成为一个问题时,美联储往往会谨慎行事——这种模式可能会在2026年再次出现。简而言之,固定收益投资与其说是对利率走向的豪赌,不如说是对一系列结果的管理。这意味着积极的固定收益管理、严格的风险控制和谨慎的仓位比以往任何时候都更为重要。

加拿大皇家银行认为,2025年是历史上债券市场表现强劲的一年,但预计2026年债券的总回报前景将更为黯淡。该机构在其全球洞察2026年展望中进一步称,美联储将在2026年的大部分时间里维持利率不变,但预计短期仍倾向于进一步降息至3.75%或3.50%左右。但鉴于美国核心通胀率可能维持在3.00%以上,而失业率预计将温和升至4.6%,因此利率几乎没有进一步下降的空间。如果美联储近期货币政策宽松,加上减税等财政刺激措施推动明年经济活动走强,市场可能会将焦点转向2026年末和2027年加息的可能性。