由于增量政策加力不及预期,在资金面宽松及年初配置预期支撑下,债市情绪好转,整体出现修复行情,交易者对年底年初资金面宽松的预期为短期多头提供了博弈机会。不过在交易盘主导的情况下,债市波动明显放大。当前债市缺乏明确方向,市场走势受市场情绪与预期的影响较大。尤其是年底机构止盈压力较大,超长端债市多呈现“慢涨快跌”格局,波动风险仍然较大。

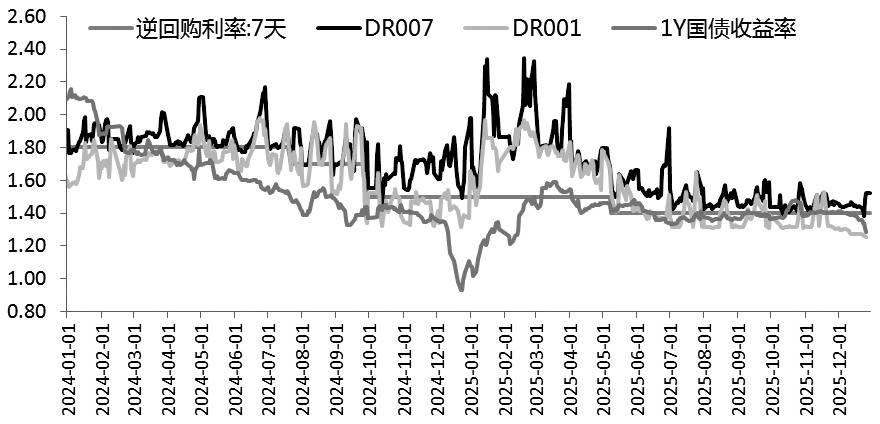

图为资金利率保持低位(单位:%)

从基本面角度看,经过前期调整后,在经济持续磨底的基本面格局以及流动性持续偏宽松的支撑下,长端国债收益率上行空间不足,配置价值有所回升,成为本轮债市修复行情的主要驱动。短期10年期国债收益率的关键位置仍是1.85%,整体向上的空间不足。

一方面,当前国内经济仍处在波浪式运行区间,内生动能修复仍是经济的慢变量。今年国内经济呈现总量强、结构弱特征,在政策的拉动下,预期与现实持续分化。在经济新旧动能转换背景下,内生动能仍然不强,供需失衡下的量价不平衡仍是主要矛盾,经济数据呈现“生产强、内需弱、外需有韧性、价格筑底”的结构性特征。国内经济基本面仍处在筑底阶段,而四季度需求端回落压力加大,短期实体融资需求偏弱的格局难以扭转。

另一方面,货币政策“适度宽松”基调不变,银行间流动性将维持均衡宽松格局。四季度以来,资金利率持续低位运行,波动有所放缓。且年底银行间市场资金面维持稳中偏宽松格局,短端利率不断下探,DR001仍处于1.26%下方,市场对跨年流动性的担忧明显缓解。并且在12月MLF和买断式逆回购总净投放量减少背景下,市场预期本月央行购买国债的规模将放量,货币政策宽松预期仍是债市的主要交易逻辑。

预计2026年债市修复空间有限,面临的压力仍然较大:

第一,2026年全球经济的“能见度”有望提升。在美国中期选举背景下,特朗普政府的政策重心有望向就业、通胀等选民关心的重点领域倾斜,关税政策的不确定性有望下降。全球财政和货币政策“双宽松”的共振,有望给制造业带来周期上行机会,提振海外市场风险偏好。因此,外部环境将给国内债市带来下行风险。

第二,在价格筑底背景下,名义增长有望逐步修复,国内经济基本面将给债市带来压力。不过,在供需再平衡目标下,债市重演2006年或2017年再通胀行情的可能性较小,通胀水平大概率呈现温和上行态势。

第三,随着宏观环境的持续转暖,股市配置的性价比将明显高于债市,且“资产荒”逻辑弱化,股市资金分流效应增强。另外,长端尤其是超长端利率债供给大概率增多,而银行、保险等负债端弱化导致长端需求的承接力度有限,供求矛盾加剧也会推动债市调整。

从政策角度看,2026年大概率延续“财政扩张+货币配合”的政策框架。财政政策延续积极发力态势,在赤字率的必要扩张下,财政政策更加强调实际支出的总量和结构。“十五五”规划建议提出“增加政府资金用于民生保障支出”,财政加力“投资于人”或成为支撑狭义财政扩张的主要驱动。预计狭义赤字率大概率小幅抬升至4.2%,并继续提高新增专项债、特别国债发行限额,支撑广义财政积极扩张。

货币政策方面,降准降息仍然是政策工具选项,但“灵活高效”意味着相机抉择的意味更加明显。货币政策延续“适度宽松”定调,在“促进经济稳定增长、物价合理回升”的目标下,仍需灵活高效运用降准降息工具。财政政策优化结构,货币政策仍需通过总量和结构性工具适度加码。但在“跨周期”要求下,货币政策更强调根据形势变化相机抉择,预计明年年初经济将实现“开门红”,春节前大概率是降准的窗口期,而在银行净息差的核心制约下,使用降息工具需要更多触发剂。另外,结构性降息或贴息等政策也值得期待。

总体看,在利率接近区间上沿、政策面出现预期差、货币宽松预期仍在的背景下,债市持续修复。但在2026年海外经济“能见度”提升、国内再通胀预期、供需结构矛盾,以及债市“资产荒”逻辑弱化背景下,长端尤其是超长端债市调整风险值得警惕。今年年底配置需求“抢跑”有限,超长端债市交易结构仍未改善。因此,预计债市大概率呈现“上有顶下有底、波动放大”的特征,超长端债市宽幅震荡。而央行呵护跨年流动性叠加资金面维持宽松格局,将对中短端债市形成支撑,不排除国债收益率曲线进一步陡峭的可能。交易者可继续关注10年期国债收益率的关键位置(1.85%),可在偏防守思路下进行波段操作。