12月22日,黄金白银双双刷新历史纪录。

具体来看,现货黄金日内一度涨超2.3%报每盎司4442.22美元,现货白银一度涨3.3%报每盎司69.46美元,年内金银分别累涨69%和137%,正在创下1979年以来的最大年度涨幅。

黄金为什么越走越强?

贵金属价格走强,有几方面原因,已经成为共识。

一方面,货币政策预期强化。

美国11月失业率攀升至4.6%,显著高于市场此前4.3%的预期中枢,劳动力市场宽松信号引发投资者对美联储政策转向的重新审视。

联邦基金利率期货数据显示,市场对2026年上半年降息的定价概率已从月初的52%升至78%,宽松预期持续发酵推动实际利率下行。

作为无息资产的典型代表,黄金在实际利率走低环境下的持有成本显著降低,政策预期强化成为支撑贵金属价格走强的核心动力之一。

另一方面,美元指数持续承压下行。

作为全球黄金的主要计价货币,美元走弱直接降低了非美货币持有者的购买成本,显著提升了黄金在国际市场的性价比。海外资金对贵金属的配置需求随之升温,成为推动金价上行的重要助力。

此外,央行持续购金。

全球央行持续增持黄金储备,2025年第三季度全球黄金需求达1313吨的历史高位,其中央行购金为重要支撑。12月7日,中国央行发布的数据显示,11月末,中国黄金储备为7412万盎司,较10月末增加3万盎司,为连续第13个月增持黄金。

中信建投研报分析认为,一面是充裕的流动性,一面是供给的强约束,推动商品价格不断挑战阶段性高点。另外,基础原材料对经济发展的重要性越来越被相关国家重视,甚至启用关税的手段获得这类产品,加剧了市场的区域性缺口,进一步推动价格的上行。

黄金寻找新的定价锚

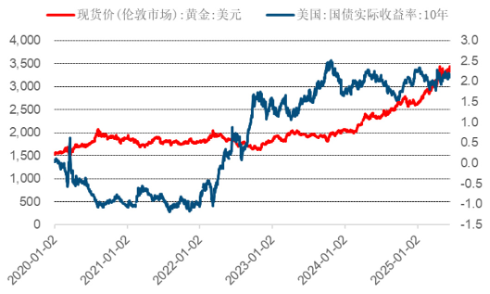

这几年,我们发现,黄金定价逻辑的叙事正在发生颠覆性的改变。2023年以来,黄金定价逻辑已完全超越美元和实际利率的传统框架。

在传统的资产定价模型里,黄金视为定价流动性的标杆资产。历史以往的规律显示,金价和同样度量流动性的美元和实际利率两个指标,趋势表现上往往相悖。然而2023年以来黄金和传统指标的相关性逐步打破。尤其2024年黄金表现既背离实际利率定价,也背离美元定价。

可以说,黄金正在书写新的一轮叙事逻辑。黄金已脱离单一“实际利率/美元”定价,转入“央行购金+去美元化(信用再定价)+供给刚性+事件溢价”的多因子框架;旧锚更多影响短周期的节奏与幅度,而非长期中枢。

往后,若央行购金显著回落至疫情前水平、或地缘/关税不确定性缓和、监管趋严与回收金上行,旧锚对金价解释力可能阶段性回升,中枢抬升斜率放缓。

相反,若政策不确定性维持高位、央行购金继续高位常态化与ETF温和回流共振,金价仍可能维持高位与高波动。

而藏在央行购金和去美元化趋势表象之下的,是黄金对全球局势不确定性的定价。现在的黄金不算是简单的金融投资品或饰品原料,更像“全球经济金融秩序的安全对冲工具”,其价格涨跌本质是对长期结构性风险的价值反馈。

在大变局的时代,黄金作为无信用背书、无违约风险的天然硬通货,成为这种多维不确定性的“价值度量衡”——各国增持黄金,本质是用它对冲长期风险,黄金价格自然成了这种风险的定价结果。

只要全球美元信用弱化、储备体系重构、结构性不确定性等核心长期趋势未被颠覆,黄金的长期向上逻辑就不会改变;短期可能因各种因素出现回调,但不影响长期趋势的核心支撑。

黄金今年怎么投?

今年11月起,黄金税收新政出台,终端消费者通过购买黄金饰品来投资黄金价格或将提升,但黄金基金ETF这类金融工具的投资性价比大大提高了。

更多投资者转到交易所渠道来,像黄金基金ETF这种不用拿实物的投资产品,因为有税收优势,大概率会吸引更多人。对普通投资者来说,选黄金基金ETF、积存金这些交易所产品,既能方便地参与黄金投资,又能少承担税负,算是个平衡的好选择。