12月16日,A股市场弱势回调,科创芯片板块继续承压。科创芯片50ETF(588750)跌近2%,资金逢跌汹涌布局,科创芯片50ETF(588750)昨日强势吸金超3600万元,融资客也增仓涌入,融资余额回升。

科创芯片50ETF(588750)标的指数成分股涨跌不一,华海清科、芯原股份等微涨,寒武纪、源杰科技跌4%,中芯国际、海光信息等跌超1%,澜起科技等回调。

【科创芯片50ETF(588750)标的指数前十大成分股】

截至11:01,成分股仅做展示使用,不构成投资建议。

热门成分股消息面上,12月15日晚间,AI芯片厂商寒武纪发布公告称,公司拟使用母公司资本公积27.78亿元用于弥补母公司累计亏损。本次公积金弥补亏损以公司2024年末母公司未分配利润负数弥补至零为限。

此外,科创板将再迎一名GPU大将,芯片板块再度壮大!沐曦股份12月15日公告,公司股票将于2025年12月17日在上海证券交易所科创板上市。

行业消息面上,今年三季度以来,全球存储芯片市场出现一轮“史诗级”涨价潮。据第三方调研机构数据,存储芯片领域两大主要产品类别DRAM(内存)与NAND Flash(闪存)现货价格9月至今均已累计上涨超过300%。

业内人士指出,与以往的涨价潮不同,此轮涨价潮由人工智能发展转向应用中“以存代算”技术兴起推动,且市场缺口在最近一两年内很难补齐。

存储上游原厂随供需进一步失衡开始采用惜售策略,三星、SK海力士、美光等原厂逐步采取更严格的供给管理策略,包括加强配额制,在优先满足AI客户与企业级高毛利产品的同时面向大众客户则以价格为导向而严格控制接单量。

原厂对产品供应策略的调整则进一步影响下游模组厂经营策略,根据芯存社,目前NAND缺货程度远超过以往,多家模组厂手中库存仅能支撑至26Q1,26Q2后缺货将成为全面现象。

【存储供需失衡态势加剧,预计存储价格快速上扬】

国盛证券表示,预计26年上半年存储供应链各环节将处全面失衡态势,存储价格或快速上扬。根据CFM闪存市场,预计消费级及服务器存储均将在26Q1出现较大涨幅,其中服务器eSSD和DDR5RDIMM仍存在较大供应缺口,预计DDR5 RDIMM大幅上涨40%以上,eSSD上涨20%~30%;手机eMMC/UFS涨幅将达25%~30%,LPDDR4X/5X涨幅或达30%~35%;PC端DDR5/LPDDR5X涨幅将达30%~35%,cSSD上涨25%~30%。(来源于国盛证券20251213《存储供应短缺持续,看好大周期投资机遇》)

【AI超级周期来袭,存储短缺至少持续至2027年】

对于存储短缺情况延续,开源证券火线点评,AI需求带动的存储短缺或将至少持续至2027年,扩产的必要性在提升!在AI超级周期的拉动之下,存储芯片正面临短缺。

从需求层面看,AI服务器对存储的需求呈指数级增长,单台AI服务器的DRAM用量约为传统服务器的8倍,NAND用量约为3倍,2025年AI对存储的需求占比来到40%,未来或将进一步提升。此外HDD的产能紧张也导致SSD为代表的半导体存储渗透加速;

供给层面而言,三星、海力士等原厂均表示未来将把大部分资本开支投向持续紧缺的HBM及高利润率的产品。结果而言,据半导体产业观察,传统DRAM可能在2027年后才开始回稳,NAND与高容量存储需求可能会持续至2028年甚至更久,因此认为国内存储厂商扩产有望在缺货的情况之下带动份额扩张,扩产的必要性在提升。(来源于开源证券20251109《周期上行叠加工艺突破,存储芯片设备国产替代加速》)

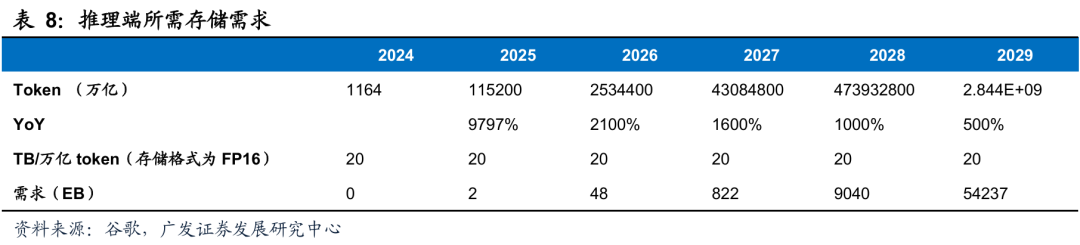

广发证券最新测算数据也印证了,AI推理驱动AI存储快速增长。(1)内存受益于超长上下文和多模态推理需求,处理大量序列数据或多模态信息时,高带宽与大容量内存可降低访问延迟、提升并行效率。(2)SSD和HDD是Tokens的积分。我们对推理所需SSD、HDD需求进行测算,基于以下关键假设:假设一、参考谷歌2025.06单月处理超980万亿tokens,假设中短期内全球谷歌级推理应用数量达到10个;假设二、假设推理端数据均存储为FP16格式;假设三、除模型输入输出文本数据以外,在长上下文场景下,存储数据也包含额外调试/分析信息,比如top-kloglogprobs、时间戳、JSON元数据等。由此测算,2026年10个谷歌级推理应用所需存储容量为48EB。

(来源于广发证券20251213《2026年度策略 | 电子行业:AI创新与存储周期》)

布局AI需求+国产替代双主线催化下的科创芯片板块,可关注指数化投资方式,解决产业链环节复杂、投资分析难度高等难题!

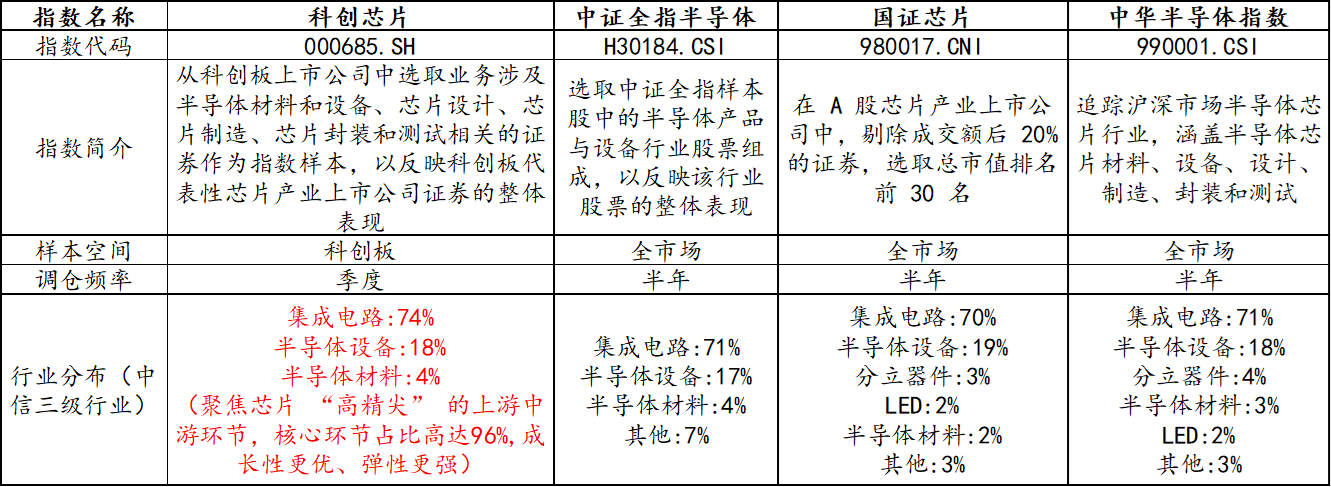

市场上芯片相关指数众多,选取当下热门的科创芯片、半导体等指数进行比较,可以发现,虽然均聚焦为芯片板块,但在指数编制上却大有不同。一句话总结:科创芯片指数聚焦芯片核心环节,“含芯量”更高,弹性强,成长性高。

【科创芯片:“含芯量”更高】

从选样空间来看,相比其余指数在全市场范围取样,科创芯片50ETF(588750)标的指数选样空间为科创板,而科创板聚焦“硬科技”板块,是A股芯片公司大本营,近3年来芯片上市公司中,平均超九成数量的公司选择在科创板上市,平均市值占比达到96%。

从行业分布来看,科创芯片50ETF(588750)标的指数聚焦芯片“高精尖”的上游中游环节,核心环节占比高达96%,高于其他指数。

从调仓频率来看,科创芯片50ETF(588750)标的指数选取季度调仓,能更敏捷地反映芯片产业链发展趋势。

截至2025/11/28

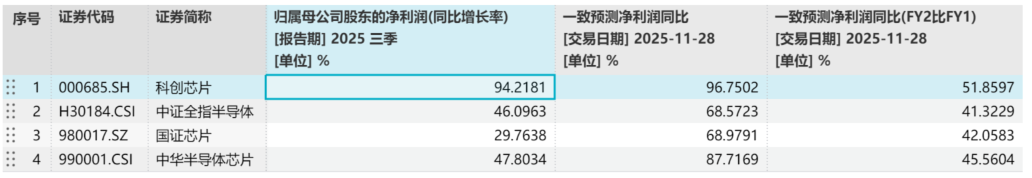

【科创芯片指数:成长性更强】

由于科创芯片50ETF(588750)标的指数聚焦芯片“高精尖”的上游中游环节,在周期成长与国产替代加速下,展现出较强的成长性。

科创芯片50ETF(588750)标的指数2025年前三季度净利润增速高达94%,2025年全年预计归母净利润增速高达97%,大幅领先于同类,成长性更强!

截至2025/11/28

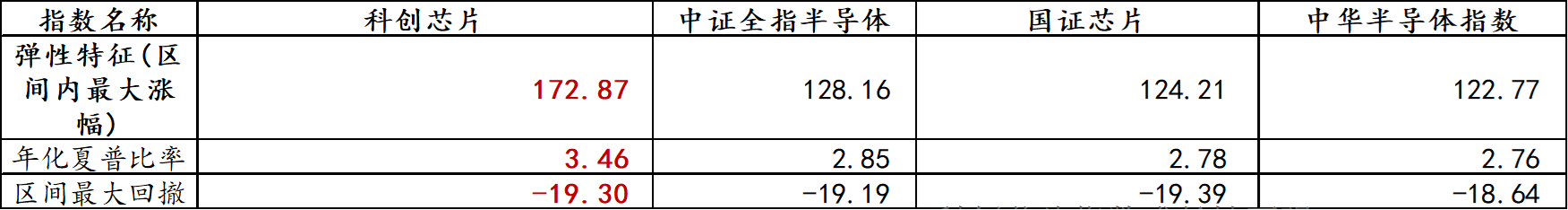

【科创芯片指数:向上弹性强】

科创芯片50ETF(588750)具备20cm大长腿,抢反弹更快,向上修复弹性在同行业指数中更强,924至今最大涨幅高达173%!从夏普比率和最大回撤来看,科创芯片指数不仅风险调整后的收益表现更优,而且走势相对稳健。

截至2025/11/28

看好芯片核心科技,可关注科创芯片50ETF(588750),跟踪复制科创芯片指数,涨跌幅弹性高达20%,覆盖芯片产业链核心环节,高纯度、高锐度、高弹性!低门槛布局科创芯片核心环节,高效把握“新质生产力”大行情,抢反弹快人一步!场外投资者可关注联接基金(A:020628;C:020629),可7*24申赎。