01

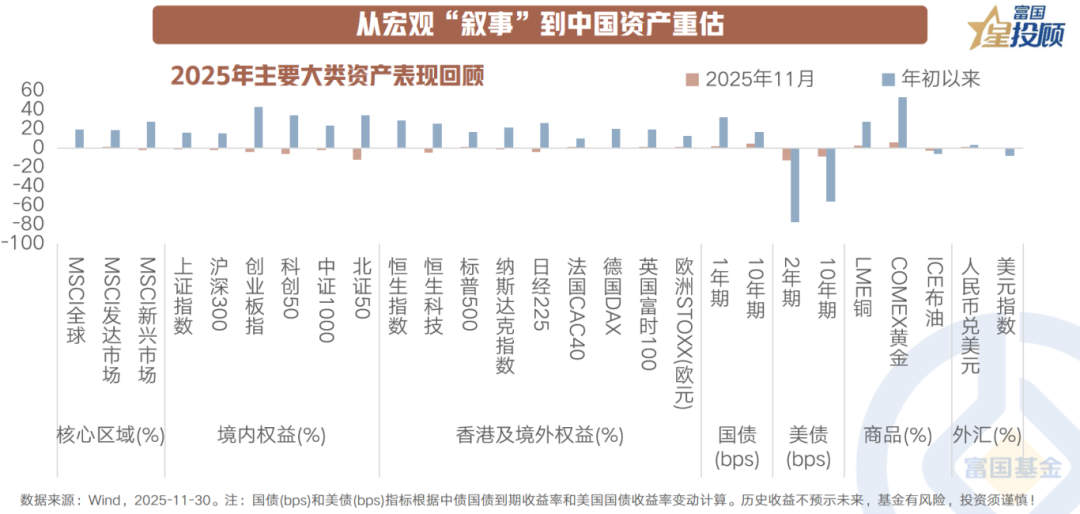

从宏观“叙事”到中国资产重估

2024年9月之前市场的担忧十分明显,主要集中在地方债务、物价持续低迷、房地产风险、人口结构等众多悲观叙事上。但2025年以来,中国资产所面临的宏观叙事发生了重大的变化,主要集中在五大宏观叙事上:叙事1)中美战略相持+地方债务缓解,宏观经济的尾部风险释放;叙事2)中国经济新旧动能转换初见成效,全球投资者开始重新认知中国科技和企业的竞争力;叙事3)反内卷政策的引领下,国内通缩叙事减弱;叙事4)美元走弱与全球流动性充裕,资金出现再平衡行为;叙事5)政策对于中国资本市场重视度提升,市场生态逐渐优化。

02

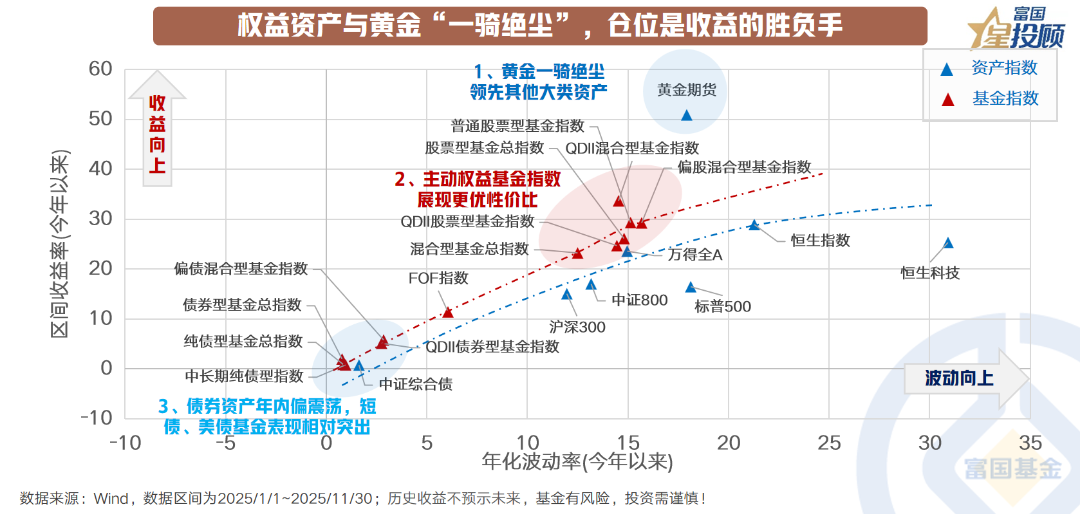

权益资产与黄金“一骑绝尘”,仓位是收益的胜负手

在大类资产的盛宴中,基金迎来收获季,仓位成为收益的核心胜负手。大类资产方面,黄金一骑绝尘领跑各大类资产,受美元走弱、地缘风险升级、央行购金需求提升等因素影响,黄金资产年内涨幅可观;权益资产方面,主动权益基金相较核心股票指数具备更优性价比,权益仓位是收益差异的重要因素;债券方面,年内波动相对增大,短债基金与美债基金性价比相对较高,偏债混合型基金补全风险收益定位空缺,或成为“搬家”资金主要方向。整体来看,在复杂多变的市场环境中,主动基金再度绽放价值,基金指数风险收益比曲线形成核心资产风险收益比曲线的包络线,展现主动配置的超额创造能力。

03

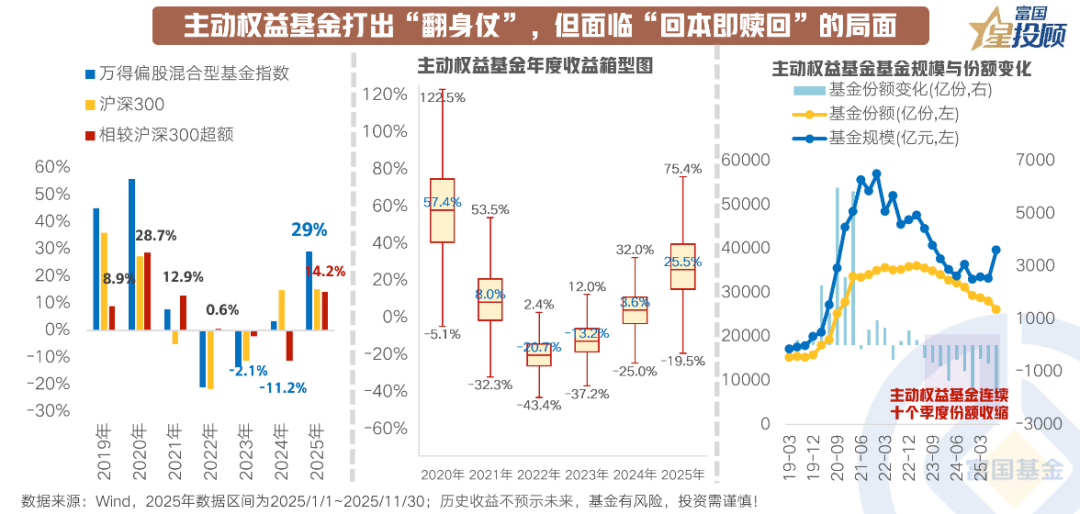

主动权益基金打出“翻身仗”,但面临“回本即赎回”的局面

主动权益基金,今年终于打了一场漂亮的“翻身仗”。数据显示,偏股混合型基金指数今年以来的收益已经达到了29%,相对于沪深300的超额达14.2%,展现了基金经理主动选股、创造Alpha的专业能力。这无疑是一剂强心针,证明了在结构性行情中,深度研究依然能带来超额回报。但业绩的“春天”并未换来规模的“盛夏”,反而遭遇了“回本即赎回”的局面,主动权益基金连续十个季度份额收缩。但客观来看,当前或许是重新审视并战略性布局主动权益基金的较好时机。信心重建的第一步,源于对“好收益”来源的清晰认知。今年主动权益的Alpha,并非源于牛市当中的普涨,而是基于对人工智能、有色金属等结构性主线的“精准捕获”。展望明年,这种优势环境有望延续。对于普通投资者而言,指数投资如同“撒网”,而优秀的主动基金经理则是在“捕鱼”。

04

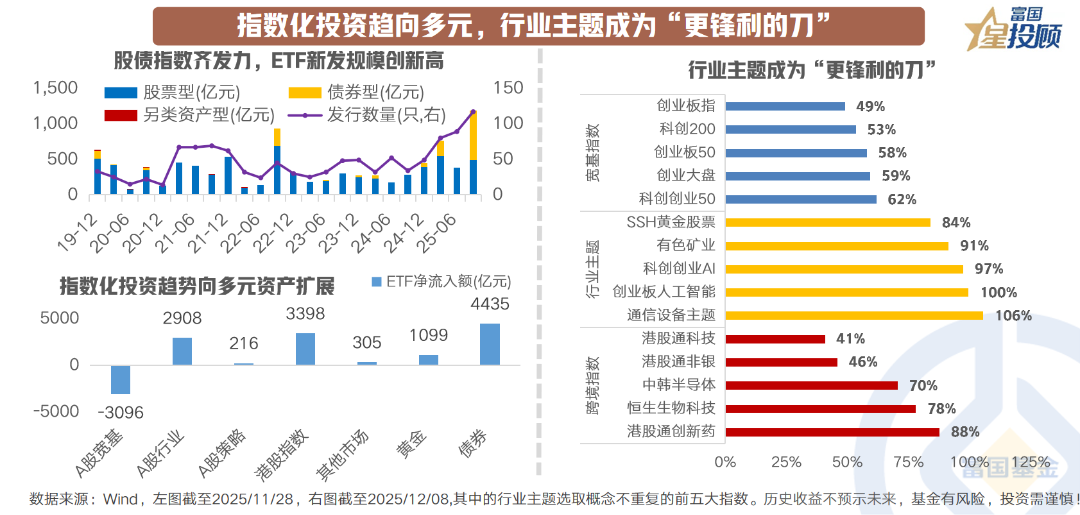

指数化投资趋向多元,行业主题成为“更锋利的刀”

今年以来ETF的资金流向整体呈现 “多元流入、唯宽基流出” 的格局,1)资金借道各类ETF进行资产配置,工具化属性日渐增强;2)债券ETF除了工具化属性以外,还有产品创新的支撑;3)宽基指数净流出,投资者不再满足于追求模糊的正确,而是寻找“更锋利的刀”。在结构性牛市环境下,行业主题的贝塔效应会被显著放大。一旦选中处于风口、基本面强劲或政策驱动的赛道(如人工智能、创新药、有色金属等),其上涨的幅度和速度往往远超大盘平均水平。

05

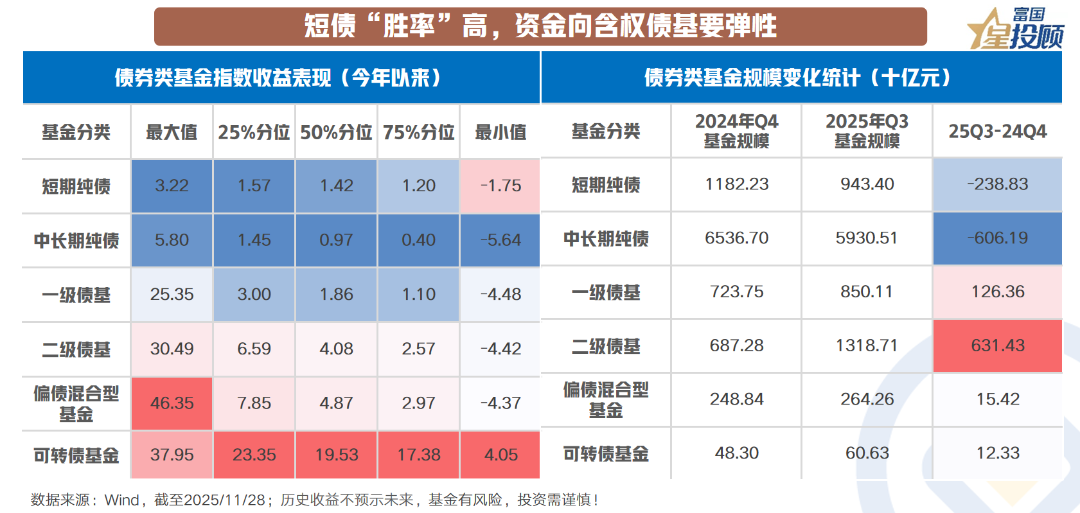

短债“胜率”高,资金向含权债基要弹性

2025年,债券市场呈现出波动加大,长短分化的特征。长端波动的背后是新旧动能转换、宏观叙事变化,以及机构行为的共振,而短端在宽松的货币环境中表现出较高的胜率。但短债基金的胜率虽高,收益率却无法满足传统理财客户对于“4%-5%”的诉求与憧憬。在“资产荒”背景下,投资者并非不想要稳健,而是无法接受低收益的稳健。于是,资金开始了一场“向弹性要收益”的迁移。这场迁移清晰地体现在中长期债基和短期纯债基金规模的下降中,而含权债基如一级债基、二级债基规模增加显著。

06

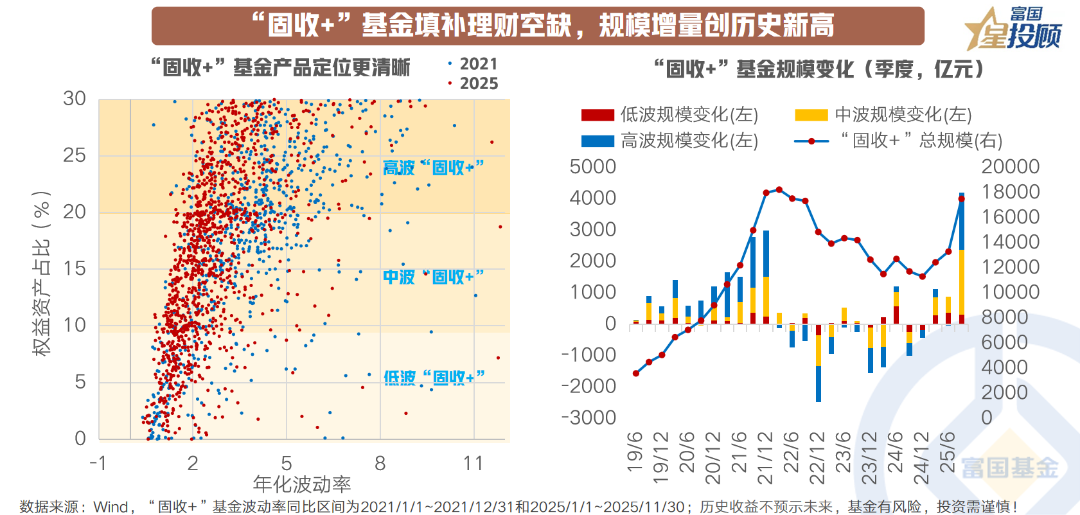

“固收+”基金填补理财空缺,规模增量创历史新高

在居民资产再配置背景下,“固收+”基金持续填补市场空缺,规模增量创历史新高。2025年三季度,各类别“固收+”基金规模增长约4200亿元,“固收+”产品总规模再超1.75万亿,已接近前高。相较2021年,“固收+”产品整体波动水平明显收敛,权益仓位有所下调,各类别产品均呈现向更低波动率靠拢的趋势,回归“先稳健、再增强”的产品本源。从产品结构看,中高波动“固收+”基金成为本轮规模快速增长的核心,而低波产品长期以来规模增长相对稳定。当前居民资产正处于第三轮“搬家”过程中,历史经验表明回撤控制是低风险资产向含权债基转移的核心关注,随着“固收+”产品分层细化与风控能力提升,“固收+”产品仍有广阔的发展空间。

07

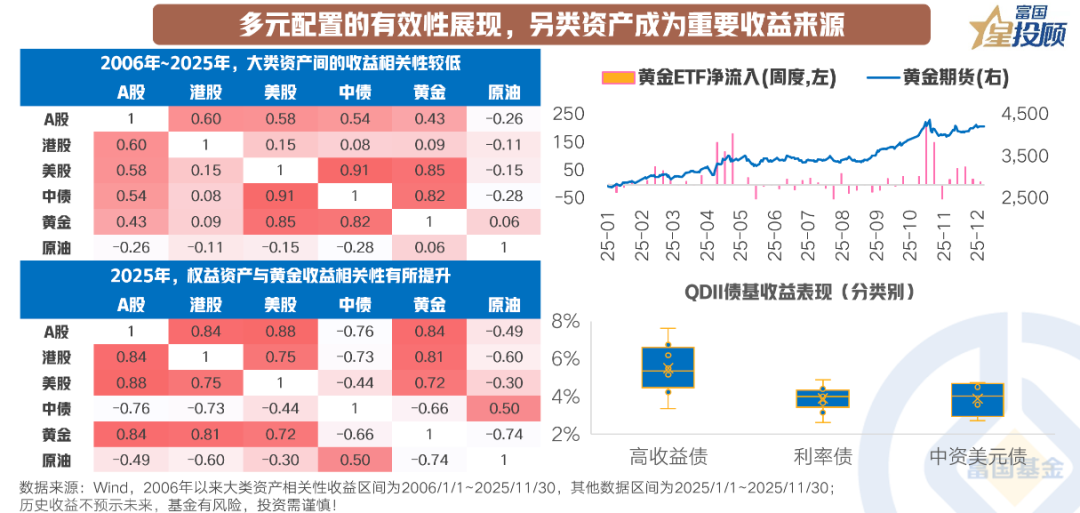

多元配置的有效性展现,另类资产成为重要收益来源

多元配置的价值在市场波动中持续凸显,另类资产成为增厚收益的重要支撑。大类资产间的低相关性特征是优化组合风险收益结构的核心逻辑,多元配置能够分散单一资产波动,提升组合抗跌性与收益稳定性。2025 年以来,受流动性冲击、经济周期共振等因素影响,大类资产收益相关性有所上行。虽然各大类资产在“联动上行”中创造不俗收益,黄金等另类资产成为重要收益来源,但部分资产相关性的传统规律被打破,亦对传统资产配置框架提出新挑战。向后看,多元布局仍是组合配置基准,需兼顾胜率与赔率,在筑牢组合安全边际的基础上,积极挖掘弹性资产与另类资产,持续发挥多元配置的分散化效能,优化风险收益表现。

08

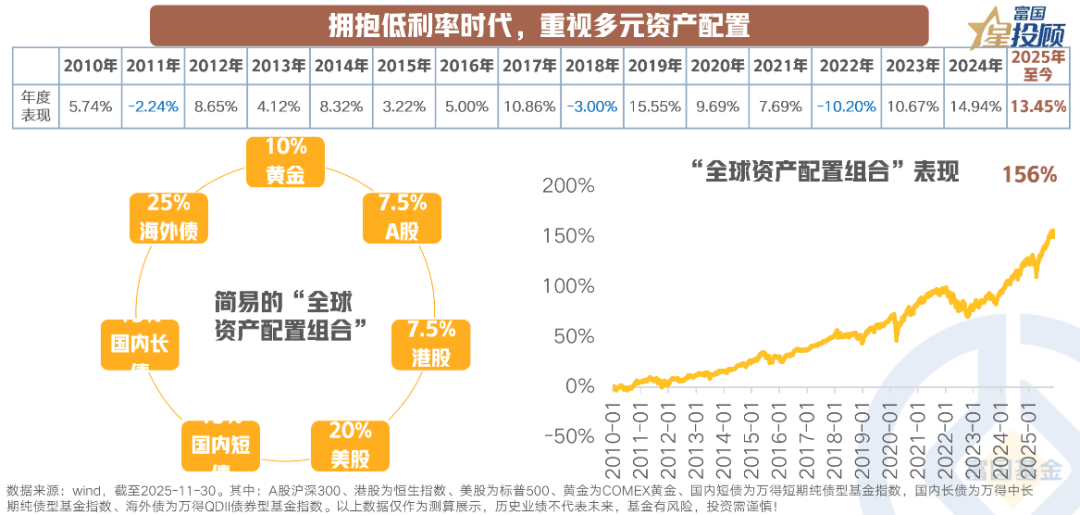

拥抱低利率时代,重视多元资产配置

不可否认的是,中国已经进入到了低利率的环境当中。从资产配置的角度,可行的操作可能是:1)做相对确定性收益的提前锁定,比如定存、保险等等的配置;2)全球化的资产配置思维。以黄金、A股、港股、美股、国内债券、海外债券做简单的资产配置,可以看到“既满足了部分收益的要求,又在一定程度内控制了回撤”。

(文章来源:富国基金)