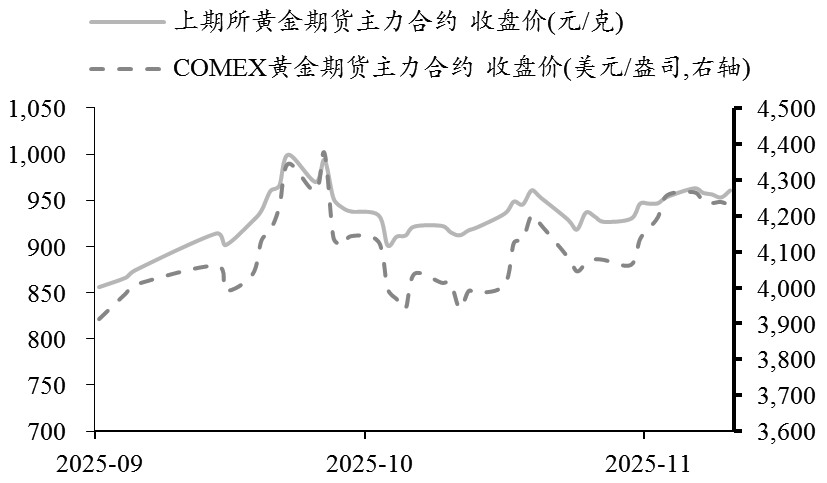

12月8日,沪金主力2602合约冲高回落,收涨0.15%,报958.70元/克。从技术面来看,沪金价格在10月底以来的震荡区间内运行,寻求突破。本周美联储12月议息会议将是市场关注重点。

图为上期所、COMEX黄金主力合约走势

12月8日,据CME美联储观察预测,美联储12月降息25BP的概率为88.4%,保持利率不变的概率为11.6%。市场对本月降息的预期比较充分,后市需要关注的是美联储决议声明和鲍威尔对明年货币政策的定调。如果美联储释放“鹰派”信号,在宣布降息的同时抬高后续降息门槛,那么盘面仍将承压。各官员对利率和经济表现的预测将为市场研判美国经济提供一定的指引。

美联储主席鲍威尔的任期将于2026年5月结束。美国总统特朗普表示,计划在2026年年初公布美联储主席继任人选。特朗普在近期讲话中称,白宫国家经济委员会主任凯文·哈塞特为“潜在的美联储主席”。12月以来,美联储进入议息会议前的“噤声期”,哈塞特则于当地时间12月5日表示,可能在下一次美联储会议上看到降息,将降息25个基点。若哈塞特明年当选,市场分析其政策立场很可能倾向于积极降息,进而对美元造成压力。也有部分市场人士担忧,美联储主席换届后,特朗普政府对美联储的影响力可能增强,美联储的独立地位面临考验。

地缘冲突方面,美国总统特朗普当地时间12月7日称,乌克兰总统泽连斯基还没有阅读美方提出的乌克兰危机最新解决方案,他对此感到“有点失望”。当地时间12月7日,美国总统特朗普的长子(小唐纳德·特朗普)在多哈论坛发表讲话时表示,因乌克兰腐败丑闻,特朗普可能退出推动乌克兰和平的相关努力。

央行持续购金,黄金的战略储备资产作用持续显现。据世界黄金协会统计,10月全球央行黄金储备净增加53.9吨,巴西、波兰、乌兹别克斯坦等国增持幅度居前。中国人民银行公布的数据显示,我国11月末黄金储备为7412万盎司(约2305.39吨),环比增加3万盎司(约0.93吨),为连续第13个月增持黄金。

从经济基本面来看,美国制造业景气度继续下滑,服务业景气度回升,就业市场表现疲弱,9月PCE核心通胀意外降温。美国11月ISM制造业PMI指数录得48.2%,低于市场预期的49%和10月的48.7%。美国11月ISM服务业PMI指数升至52.6%,创9个月来新高,服务业商业活动改善、库存加速增长。ADP就业数据显示,美国11月私营企业减少3.2万个工作岗位,为2023年3月以来最大降幅。美国9月核心PCE同比增长2.8%,略低于预期及前值,核心PCE通胀意外降温或为美联储本次降息提供数据支撑。美政府官员对美国经济的看法更加乐观,美国财政部长斯科特·贝森特12月7日在采访中表示,美国将以3%的实际GDP增速结束2025年。

金价短期表现主要受美联储利率政策影响,长期而言,支撑黄金的深层逻辑依然稳固。全球地缘政治的不确定性、美国等海外主要经济体不断膨胀的债务压力、多国推进“去美元化”所衍生的多元化配置需求,以及黄金作为传统抗通胀资产的地位,都决定了其作为核心战略资产的配置价值。投资者和企业需综合研判全球利率环境、宏观经济和地缘局势,精准调整策略,并善用市场工具以驾驭变局。