AI摘要:2025 年 12 月国债收益率或打破历史下行规律转而上行,超长债短期存波动风险,仅适合小额交易博弈。年末债基短期赎回压力仍存,需规避高杠杆长久期产品,政策调整或压制中长期品种需求但中长期有配置窗口。美债降息预期下 10 年期品种存下行空间,需警惕政策转向风险,短期或维持特定交易区间。

(数据来源:Choice)

行情回顾:

截至今日18点,利率市场收益率多数上行,1Y国债收益率持平至1.40%,3Y国债上行0.25bp至1.44%,5Y国债上行1.5bp至1.58%,10Y国债上行1.75bp至1.86%,30Y国债上行2.7bp至2.26%,10Y国开上行2.6bp至1.94%。信用市场收益率多数大幅上行,2Y期AAA信用债上行2bp至1.88%,3Y期AAA信用债上行4bp至2.05%,5Y期AAA信用债上行2.75bp至2.37%。转债方面,中证转债指数今日收盘报477点,收跌0.22%。

1、关注长债配置价值

开源证券固收首席分析师陈曦

2017年-2024年,历史统计10年国债收益率在12月下行的概率是100%,或是很多债券投资者,在11月布局长债的逻辑之一。我们认为,2025年债券收益率走势的特征是:第一,2025年1-11月并非债券牛市,第二,10-11月收益率下行,即2025年,与历史上12月收益率下行年份的两种情形均不符,因此2025年12月,收益率或不会下行。反而是,历史上与2025年节奏类似的2006年和2009年均出现了12月收益率上行的情况。此外,考虑到2025年11月债市投资者或因季节性已经提前参与,意味着12月债市或缺乏增量资金。因此,我们预期2025年12月债券收益率或上行。

国盛证券固收首席分析师杨业伟

我们并不认为趋势上,超长债利差会显著攀升,但短期的风险有待继续观察。趋势来看,在超长债流动性没有明显下降情况下,随着年末银行指标压力缓和,基金、券商等仓位降低,以及保险等配置需求恢复,预计超长债利差或再度修复。但短期的风险确实不好判断,特别是交易性机构集中减持可能带来的短期市场冲击,存在加大可能。因而短期风险需要继续观察,等市场企稳之后再进行配置。

浙商银行FICC

我们认为当前市场超长端整体头寸依然偏向拥挤、整体投机头寸依然较重。拥挤的头寸始终是密布的阴霾,为超长债的反弹蒙上一层不确定性。不过,考虑到经济仍处在温和复苏的初级阶段,商业银行信贷投放仍有压力,配置需求也依然存在。考虑到比价效应,超长债仍不失为一个可选资产,其收益率的上行空间短期看也比较有限。我们认为当前超长端品种依然仅适合交易性的小头寸进行博弈,未必是大幅“抄底”的最好选择。

2、年末债基赎回潮再起

格上基金研究员蒋睿

短期内债基赎回仍存压力,主要原因还是风险偏好提升下纯债资产收益空间压缩,但中长期来看,当公募基金费率改革落地、债市调整到关键点位、基本面交易重新回归后,债基或迎来新的配置窗口。债基作为资产配置的压舱石,不论何时都具备配置价值,只是站在当前,纯债基金配置更倾向于流动性管理,而“固收+”基金更具性价比。此外,在债市整体偏弱的情况下,尽量规避高杠杆、长久期债券基金。

华创证券固收首席分析师周冠南

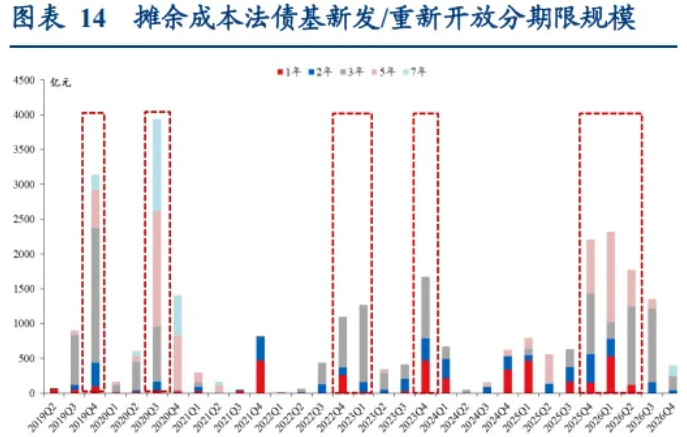

基金受监管规则调整可能对5y以上长久期品种需求下降。2026年公募销售费率新规、定制债基整改可能仍会对基金配债产生扰动,免税政策也需关注可能的边际变化。银行理财配置公募基金或部分以流动性管理为目的,受费率新规影响较明显,若监管规则调整导致部分债基被赎回,3y以内短信用品种理财自身具有一定承接能力,但对3y以上信用债承接能力或相对有限。对于3-5y信用债,明年上半年摊余成本法定开债基仍在集中开放高峰,配置需求有一定保障。5y以上长信用品种理财承接能力或有限,期限超过多数摊余成本法定开债基资配置要求,且可能受定制债基整改冲击,基金配置需求或边际减弱。但若长久期品种调整加大,或带来阶段性的资本利得博弈机会,亦值得关注。

华西证券首席经济学家刘郁

需求端或承压,但更多是结构性影响。首先,基金销售费用新规之下,短债、中短债基金或面临赎回压力,二永债仍有抛压。目前市场对此已有一定的定价,一方面三季度短债、中短债基金持券规模降幅较大,二永债占比也下降。另一方面,7-9月二永债相比普信债超跌,但10月修复阶段并未完全消化超调的部分。结合市场反应来看,可能更多是结构性影响,中长久期交易品种抛压更大,估值波动加大。

3、降息预期下的美债

民生证券固收首席分析师徐亮

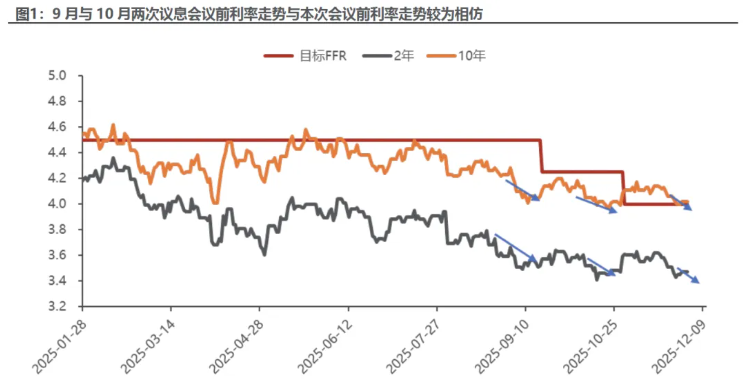

从降息预期明朗化角度出发,随着降息预期逐步增强,利率逐步走低,但是长端利率下行幅度相对短端较小。因此当前利率与下一次会议的预期利率间的利差易呈现阶梯状分布,我们预计,如果12月降息25bp明确,10年期利率(4.02%)将自当前水平逐渐下降至3.95-3.85%区间,10年期利率预计仍有约7-17bp的下行空间。

LPL Financial首席固定收益策略师 Lawrence Gillum

如果哈西特掌舵 Fed,政策走向可能从“维持物价稳定”转向“拉抬经济成长”,这样的转变将推升市场对通膨的预期,使债券在投资组合中分散风险效果大幅下降。虽然这不是目前基本情境,却是值得投资人密切关注的风险。

荷兰国际集团利率策略师 Padhraic Garvey

美国10年期国债收益率在突破之前可能会在4%至4.10%的交易区间维持一段时间。我们认为跌破4%将是暂时的,而突破4.1%则是更具结构性的,肯定会是2026年的主题。市场缺乏一个充分的理由跌破4%,但同时也不愿意进一步推高至4.1%以上。

今日债市要闻:

1、潘功胜:不断增强央行政策利率的作用,收窄短期利率走廊的宽度

中国央行行长潘功胜在人民日报发表署名文章《构建科学稳健的货币政策体系和覆盖全面的宏观审慎管理体系(学习贯彻党的二十届四中全会精神)》称,健全市场化的利率形成、调控和传导机制。利率是重要的资金要素价格,需要按照经济规律和宏观治理的需要,引导和调控好利率水平。不断增强央行政策利率的作用,收窄短期利率走廊的宽度,进一步畅通由央行政策利率向市场基准利率,再到各种金融市场利率的传导。完善贷款利率定价基准,提高贷款市场报价利率的报价质量,更真实反映贷款市场利率水平。

2、美国11月ADP就业人数意外减少3.2万加剧劳动力市场走弱担忧

美国企业就业人数在11月意外下降,并创下2023年初以来最大降幅,加剧了对劳动力市场更明显走弱的担忧。根据ADP Research周三公布的数据,私营部门就业人数减少3.2万。过去六个月,就业人数已有四次录得下降。接受彭博调查的经济学家的预估中值为增加1万。