风起香江。当投资者还在热议全球市场短期波动时,港股市场正以“黑马”之姿领跑全球主要市场。

2025年以来,港股市场迎来显著回暖,恒生指数年内上涨近30%,恒生科技指数亦录得25%以上涨幅,在全球资本市场中走出强势行情。这轮上涨并非偶然,而是估值优势、资产质量提升、资金持续流入与市场生态重塑多重因素共振的结果。

在此背景下,港股市场正从离岸市场的“彼岸”色彩中逐渐蜕变,成为映射中国科技发展与经济复苏的核心资产池,其长期投资价值也正被市场深度发掘。

估值锚定安全边际

产业布局贴合核心赛道

港股市场的投资吸引力,首先植根于其显著的估值折价优势。

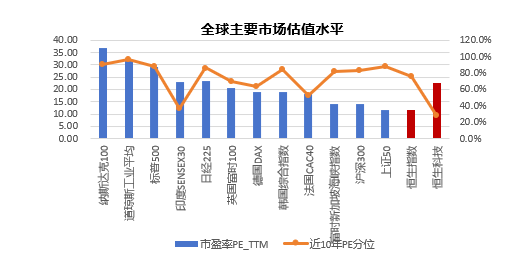

尽管今年以来市场上涨多由估值扩张驱动,但横向对比全球主要资本市场,港股估值仍处于相对低位,为后续行情预留了充足安全边际。

截至2025年12月2日,比较全球主要资本市场宽基指数市盈率PE_TTM,港股当前为11.99倍,相比纳斯达克指数、道琼斯工业平均、标普500、日经225、英国富时100、德国DAX、韩国综合指数、法国CAC40、上证指数、深证成指等指数,恒生指数估值最低。

数据来自Wind,指数历史表现不预示产品未来业绩

更为关键的是,从AI科技到生物医疗,从消费升级到高端制造,港股已成为观察中国新经济发展的重要窗口。在全球科技革命浪潮背景下,港股市场更是已经汇聚国内AI完整产业链,包括底层算力硬件、中层大模型与技术平台,以及多元应用场景平台。

与此同时,越来越多A股优质龙头企业宣布赴港上市,进一步充实了港股的资产“家底”,让港股市场得以充分共享中国经济转型与产业升级的红利。

Wind数据显示,今年香港股票市场平均每日交易额超过2000亿港元,较去年翻一番。截至12月2日,香港有91个IPO募资,总金额达2590.65亿港元。

新股市场的赚钱效应则成为港股吸引力的直接佐证。下半年以来,港股市场48只新股中仅有9只首日下跌,金叶国际集团首日收盘涨幅高达330%,西普尼、银诺医药-B涨幅超200%,挚达科技、长风药业亦实现翻倍上涨。新股市场的活跃,既反映了资金对港股优质资产的认可,也为市场注入了持续的交易活力。

资金持续注入

定价权格局正深度变迁

如果说政策是“土壤”、产业是“种子”,那么资金就是催生长效行情的“养分”,而港股正在上演一场“在岸资金逆袭离岸资本”的叙事。

“南向资金”的持续涌入成为最鲜明的主线:截至12月2日,2025年港股通成交净买入达1.38万亿港元,创下历年峰值,较三季度末的1.17万亿港元持续加码,其成交额占比已超20%。

持续涌入港股市场的资金,正悄然重构港股定价逻辑。截至三季度末,港股通持仓市值已突破6.3万亿港元,占港股总市值的12.7%。

作为南向资金的主体,保险资金与公募基金合计占比已超40%。其中,保险资金通过港股通持有市值突破1.4万亿元,占港股通总规模的25%;公募基金港股持仓规模达1.01万亿元,占比18%。

从美股市场的发展经验来看,稳定的长线资金是股市中长期“慢牛”的重要支撑,港股长线资金占比的提升,正从根本上优化市场生态,提升其长期投资价值。

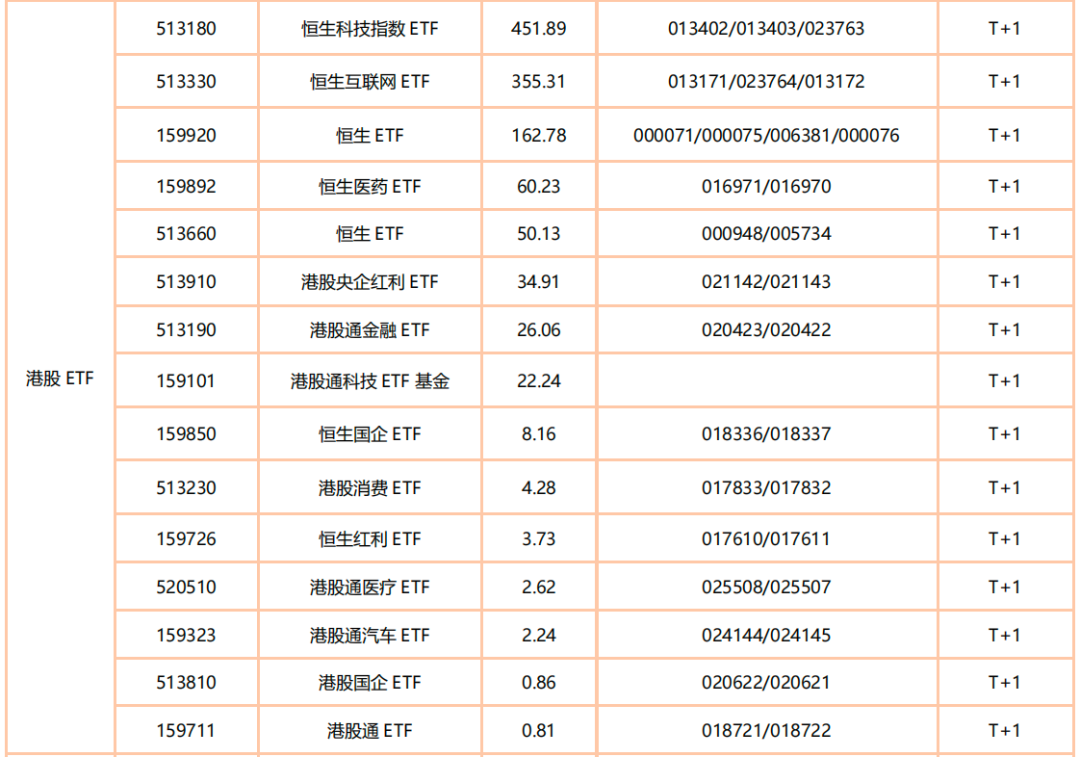

也有投资者看重港股ETF的资金流入状态。通过ETF布局港股的核心优势在于投资门槛低、分散风险效果好、交易便捷高效,成本也更可控。

综合数据来看,今年下半年市场震荡期间,港股ETF呈现“越跌越买”的逆势布局态势。截至12月2日,今年以来港股ETF资金净流入达3706.34亿元,其中恒生科技指数ETF(513180)获资金净流入达197.11亿元,最新规模达478亿元。

这一系列变化清晰显示,保险资金等长线机构的持续进场,正不断重塑港股投资者结构,进一步强化其“在岸化”特征。南下资金的多元化拓展与持续流入,不仅为港股市场注入实打实的增量动能,更给香港国际金融中心地位的巩固与提升筑牢了坚实根基。

价值重估之路日益凸显

专业力量护航正当时

从估值洼地到投资热土,港股市场的价值重估之路已然开启。

香港特区行政长官李家超表示,香港会继续通过强化股票市场、深化香港与内地金融市场的互联互通,加强作为全球最大离岸人民币业务中心的优势,不断加速发展经济新增长点,开拓新机遇。在持续巩固提升国际金融中心地位的同时,通过加速建立国际黄金交易市场、研究优化税务宽减等措施,全力发展新增长点。

对于投资者而言,当港股市场步入价值配置窗口期,指数化投资是投资者高效参与港股市场的便捷通道。

而布局指数化投资需要坚实的专业力量护航。从港股ETF的管理规模来看,华夏基金是目前市场唯一千亿规模的管理人。截至2025年11月19日,华夏基金旗下港股ETF总规模突破1170亿元。在产品布局上,华夏基金港股ETF数量也最多,达16只,更能全方位满足不同投资者的差异化配置需求。

投资者也用“真金白银”进行了投票。数据显示,华夏基金港股ETF持有人已超78万户,成为全市场持有人最多的港股ETF管理人。

对境内投资者来说,港股指数基金的布局越是丰富全面,就越能精准匹配不同投资者的个性化需求。比如,想要追求收益的可以看看恒生科技指数ETF(513180)和港股通科技ETF基金(159101),稳健的投资者可以关注港股央企红利ETF(513910)。

展望2026年,中信证券预判,随着港股基本面触底反弹叠加其依旧显著的估值折价,港股市场在2026年将迎来第二轮估值修复以及业绩进一步复苏的行情。建议把握五大中长期方向:其一为科技行业,其二是大医疗板块,其三为资源品板块,其四是必选消费板块,其五为受益于人民币升值的造纸、航空等板块。

智领潮航,共见未来。当市场目光持续汇聚于此,港股市场在全球资本市场中的崭新篇章已然起航。