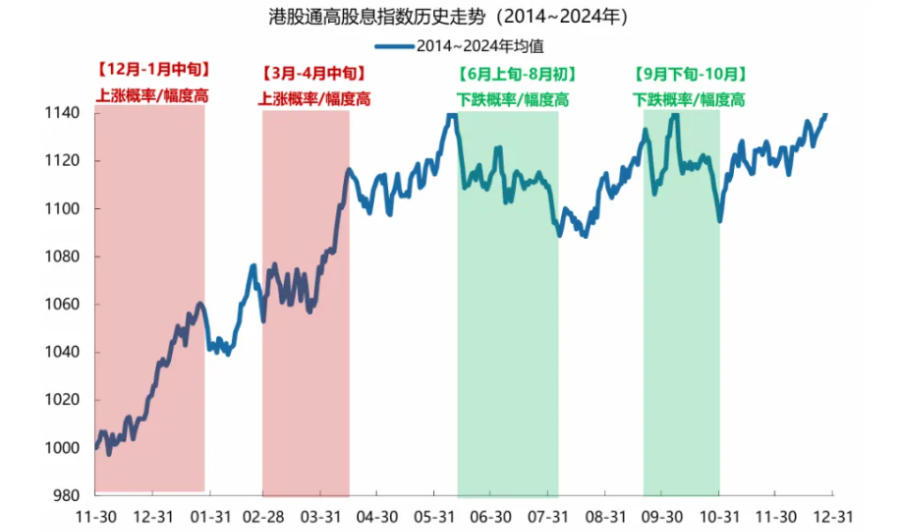

广发证券最新研究显示,12月至次年1月中旬,港股红利策略上涨概率超90%。

二级市场上,港股红利低波ETF(520550)连续9日吸金5500万元。

机构:港股红利岁末年初上涨概率超90%

广发证券认为,港股红利即将迎来一年中日历效应最强的时候——12月至次年1月中旬,该阶段获得绝对收益/超额收益的概率大、收益率高。

来源:Wind,广发证券研究中心

基于2014年以来的数据回溯,港股通高股息指数在岁末年初呈现以下特征:

1、绝对收益表现突出:上涨概率90.9%,涨幅中位数3.4%,仅2015年末至2016年初因特殊市场环境出现下跌。

2、超额收益优势明显:相对于沪深300、中证红利及恒生指数全收益,超额胜率均达81.8%,相对沪深300指数超额收益中位数最高达5.6%。

广发证券指出,“日历效应”最核心原因或为追求相对收益的机构资金,在年底进行资产再平衡的关键窗口期。为了锁定当年收益,部分机构可能会卖出一些短期估值较高、波动较大的成长股,短期转向高股息、高安全边际的港股红利板块。

该机构进一步指出,除了岁末年初,港股红利上涨概率较大、幅度较高的还有3月-4月中旬,但弹性以及上涨概率不如A股红利:3月-4月通常是港股龙头公司年报高峰期,并且同步披露分红预案,一旦出现超预期的分红方案,都可能推动高股息板块上涨,而业绩较差公司通常会在4月中下旬公布财报,导致大盘整体回落。

资金涌入“两高两低”港股红利低波ETF

二级市场上,截至12月2日,港股红利低波ETF(520550)连续9个交易日获资金净流入约5500万元。

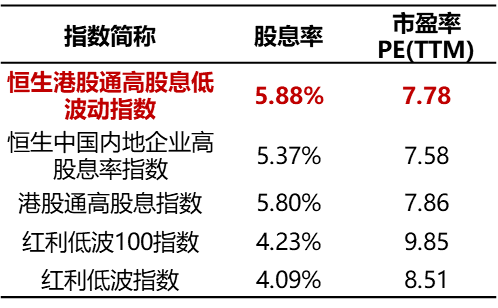

从指数历史表现来看,港股红利低波ETF(520550)跟踪的恒生港股通股息低波动指数呈现出收益更高、波动更低+更高股息、更低估值的“两高两低”特征。

具体来看,截至12月2日,恒生港股通股息低波动指数股息率(近12月发布方股息率,下同)为5.88%,在同类红利类指数中相对更高;市盈率7.78倍PE(TTM),估值相对较低。

来源:Wind,截至2025.12.2

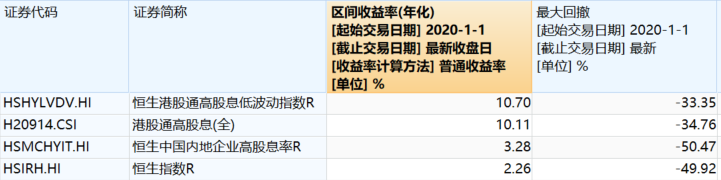

从历史表现来看,自2020年初以来,恒生港股通股息低波动R(全收益指数)累涨80.85%,区间年化涨幅10.70%,最大回撤-33.35%,风险收益比优于同类港股红利类指数。

来源:Wind,截至2025.12.2

广发证券指出,从当前时间窗口看,港股通高股息板块成交额占比仅6.1%(截至11.28),拥挤度处于历史相对较低位置。

华福证券表示,当前我国宏观经济活动与流动性结构自底部回升,为后续盈利修复和市场风格由成长转向红利、低估值奠定了基础。未来,随着资本市场改革的深入推进和长期资金入市规模的扩大,红利资产的战略配置价值有望进一步凸显。