12月3日,港股市场延续回调,港股红利走势稳健,截至10:32,港股红利ETF基金(513820)高开后略有回调,盘中溢价频现,或反映买盘活跃!

在“日历效应”加持下,资金连续2日借道ETF涌入港股红利板块,港股红利ETF基金(513820)近2日合计“吸金”超1.6亿元,基金最新规模超41亿元;融资余额超3400万元,亦再创纳入两融标的以来新高!现金流板块同样受资金关注,现金流ETF汇添富(159276)盘中涨0.63%,资金实时流入超110万元!

港股红利ETF基金(513820)标的指数成分股中,中国神华、兖煤澳大利亚、中远海控等微涨,国泰海通、民生银行等跌超1%,海丰国际、中国石油股份等回调。

【港股红利ETF基金(513820)标的指数前十大成分股】

消息面上,12月2日晚间,工行APP显示,该行正在发售的2025年第四期3年期个人大额存单,起步门槛标注为“100万起存”,而年利率仅为1.55%。该消息瞬间登上财经头条热搜榜。不仅如此,六大国有银行已全面停售5年期大额存单产品,部分股份制银行及城商行也紧随其后收缩长期存款业务。此外,3年期大额存单产品“缺货”成为常态,2年期大额存单产品利率为1.40%。

而与之相对的是,年末银行百万亿定期存款即将到期,但在银行定期存款门槛提升、利率下调的情况下,红利等波动资产或成为资金资产配置的重要方向,其中港股红利高股息、低估值优势突出,对于寻求稳健的中长期资金而言极具吸引力!

此外,近期《公开募集证券投资基金业绩比较基准操作细则(征求意见稿)》下发,业内人士表示,业绩比较基准是基金投资的“锚”和“尺”,基准库承担着基金投资业绩评价的核心使命。未来,业绩比较基准也将成为大多数投资者关注的重要指标之一!

对此,长江证券指出,以美国为代表,投资者也形成了较为以将基金业绩与基准指数进行比较的习惯。最新ICI调查报告显示美国2024年有93%的持有共同基金的家庭在投资时会将基金表现与指数进行比较。(来源于20251109《西学东渐,公募业绩比较基准改革有何影响》)

【银行百万亿存款即将到期,资金将流向哪里?】

天风证券指出,2025Q4-2026年的存款到期时点,或集中在2025年9、12月以及2026Q1。2025年大行和股份行定期存款到期规模112万亿,其中高息到期72万亿,低息到期40万亿。其中2025H2到期约50万亿,高息定期到期37万亿。2026年定期存款到期规模约79万亿,且上下半年规模约各占50%,较2025年有所下滑。

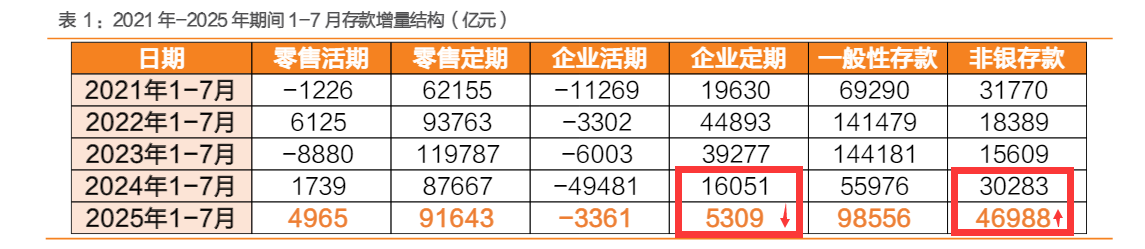

关于资金流向方面,据2025年1-7月一般性存款新增近10万亿,其中零售存款明显好于企业存款。企业定期存款、非银存款出现超季节性波动(一降一升),这符合高息定期到期现状,意味着这些存款到期之后存在明显脱媒,或进入理财,或进入股市。

(来源于天风证券20250903《银行:六问存款到期》)

【港股红利高股息、低估值优势明显,低利率环境下的稀缺高息资产!】

首先是港股市场历来有“重分红、重回购”的传统,长期以来港股现金分红比例相较于 A 股更高,2017-2024 年全部港股现金分红比例均值为 44%,明显高于 A 股的 36%,股东利益得到充分重视。(资料参考:《涛声能否依旧:当下如何看港股红利资产》,海通国际,2025/9/21)

因此,港股红利指数股息优势明显,以港股通高股息投资指数为例,最新股息率高达6.76%,显著高于港股、A股主流红利指数和银行定存收益率。(数据来源:IFIND,时间截至2025.11.27。)

这一股息率水平在全球主要市场中居于前列,对追求稳定现金流的投资者构成强大吸引力。

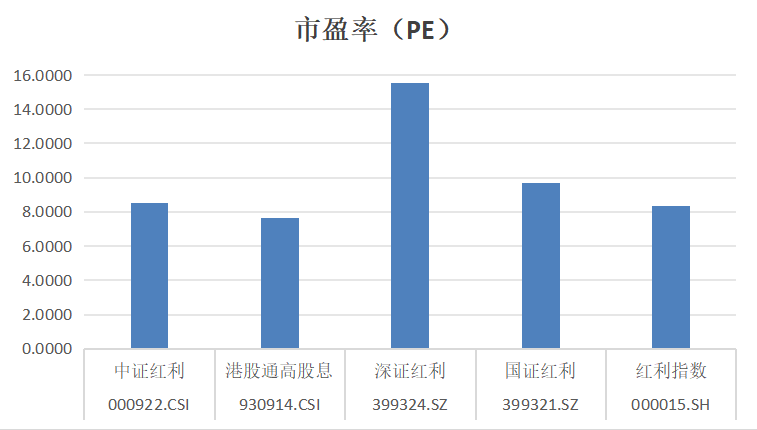

其次是估值洼地效应突出。港股市场长期以来存在估值折价,中证港股通高股息投资指数的市盈率仅7倍多,低于A股红利指数估值水平。低估值意味着更高的安全边际和更大的估值修复潜力。

(数据来源:IFIND,时间截至2025.11.27。)

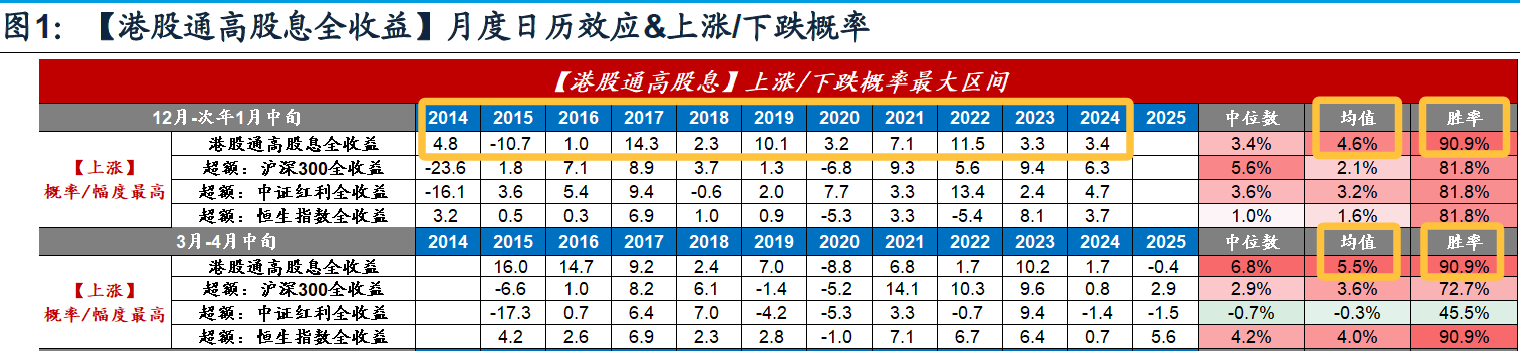

【广发策略首席刘晨明:12 月-次年1月中旬,港股高股息上涨概率高达90.9%】

广发证券指出,港股红利ETF基金(513820)标的指数——港股通高股息指数将迎来一年中日历效应最强的时候(12 月-次年 1 月中旬),该阶段获得绝对收益/超额收益的概率较大、收益率较高。

(1)绝对收益:上涨概率 90.9%,涨幅中位数和均值分别为 3.4%和 4.6%。亏损的一次是由于 2016 年年初的熔断。

(2)VS 沪深 300 全收益:超额收益的概率为 81.8%,中位数和均值为 5.6%和 2.1%。跑输是由于 14-15 年杠杆牛、20-21 年宽松牛。

(3)VS 中证红利全收益:超额收益的概率为 81.8%,超额收益中位数和均值分别为 3.6%和 3.2%。跑输是由于 14-15 年杠杆牛。

(4)VS 恒生指数全收益:超额收益的概率为 81.8%,中位数和均值为 1.0%和 1.6%。跑输是由于 20 年末、22 年末腾讯的超预期上涨。(来源于广发证券20251130《如何看待年底的港股红利行情?》

落实到具体工具上,更多投资者选择港股红利ETF基金(513820),原因有三:

港股红利“权威经典之选”。港股红利ETF基金(513820)标的指数“100%纯粹”高股息选股策略更能应对复杂多变市场风格,股息率领先A股、港股主流同类指数,为全市场港股红利类基金名副其实的权威“金标准”。

分红记录表现亮眼。港股红利ETF基金(513820)已连续17个月月度分红(截至2025年11月30日),为分红次数最多的港股红利基金,稳定的分红记录为投资者提供了可预期的现金流。

3、规模与流动性领先。港股红利ETF基金(513820)最新规模达41亿元。规模大、流动性好,投资者交易更丝滑。(数据来源:IFIND,截止2025.12.1)

港股红利ETF基金(513820)还支持T+0日内回转交易,基金通过港股通渠道投资,投资者无需担心QDII限额问题。 投资者可立足红利,布局港股,共享稳健回报。

场外认准联接基金(A类:501305;C类:501306),成立于2017年,是全市场第一只港股红利指数基金,堪称港股红利届资深元老,投资运营策略成熟稳健!

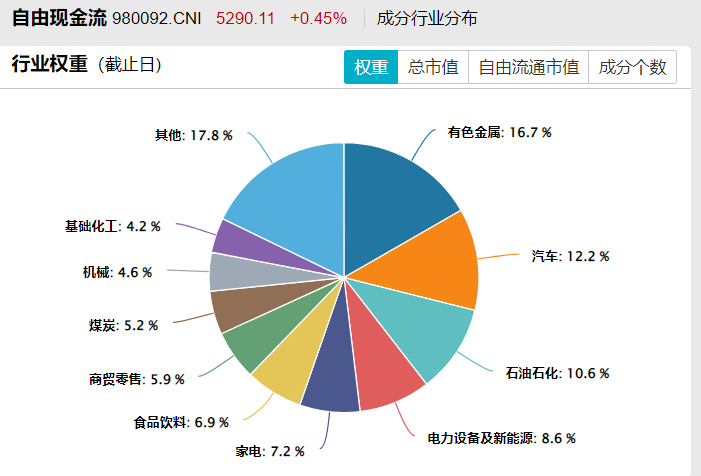

若想更前瞻地布局高价值稀缺资产,可关注现金流ETF汇添富(159276)!现金流不仅是红利的来源,更是企业资本投入、持续经营的“活水源泉”,因此,高现金流板块兼具稳健与成长的特质!与红利指数重仓银行、煤炭等传统高股息板块不同,现金流ETF汇添富(159276)标的指数重仓行业为有色、汽车等具备全球领先优势、稳健与成长兼具的板块!

定位高价值、高质量的稳健优质资产,布局长期高成长与资本高增值板块,现金流ETF汇添富(159276)值得关注!“小盘风格+现金流充裕+高成长性”三重属性叠加,稳健与弹性兼具,从容应对外部波动,可为资产压舱石优选!