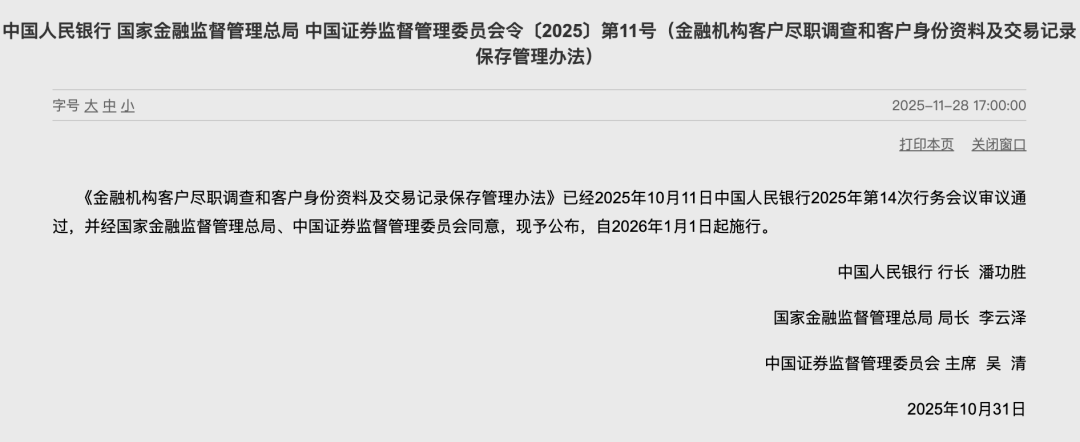

11月28日,中国人民银行、金融监管总局、中国证监会对外发布《金融机构客户尽职调查和客户身份资料及交易记录保存管理办法》(以下简称《管理办法》),落实新修订的反洗钱法要求。

《管理办法》以“基于风险”理念为核心,既筑牢资金安全防线、防范洗钱及相关犯罪风险,又减少不必要的繁琐流程、使金融消费者免于被过多过细询问,推动金融服务在安全与便利之间找到平衡点。

《管理办法》对客户尽职调查提出了什么核心要求?在客户尽职调查中,如何保障金融服务便利性、如何守护好个人隐私?上证报记者就《管理办法》涉及的五大关键问题采访了权威专家。

问题一:金融机构为什么要开展客户尽职调查?

答:客户尽职调查是金融机构履行反洗钱义务的核心环节,也是识别异常情形、阻断洗钱活动的重要防线。

随着对洗钱及相关犯罪的监测和打击力度不断增强,犯罪分子利用金融渠道进行洗钱的方式更加复杂、隐蔽。

在实际案例中,不法分子组织批量开户、控制他人银行和第三方支付账户转移资金、安排人员多次分散取现等做法并不鲜见。通过伪装业务场景、分拆交易、复杂化资金流转路径等,规避监测打击。

这对金融机构反洗钱工作提出了更高要求。

在类似上述的较高风险情形下,金融机构仅凭借留存的客户身份信息和后台资金监测,难以及时、准确地发现可疑客户和交易。

在展业过程中,金融机构需要通过询问客户办理业务的目的、资金来源用途等获取相关信息,在某些情形下可能会要求提供证明材料等方式予以核实,以准确判断客户及其交易是否正常、合理,防范犯罪活动利用金融体系渗透、蔓延。

问题二:《管理办法》对客户尽职调查提出了什么核心要求?

答:围绕“基于风险”的核心原则,《管理办法》要求,金融机构根据客户特征和交易活动的性质、风险状况开展客户尽职调查,避免采取与洗钱风险状况明显不匹配的措施,平衡好洗钱风险防控和优化金融服务的关系。

备受关注的是,《管理办法》不要求对规定金额以上现金存取业务一律了解资金来源和用途,但这不意味着对现金存取业务不管了,而是要求金融机构在洗钱风险较高的情形下采取强化的尽职调查措施。

这一规定就是对“基于风险”原则的有效落实,可以在防范风险的同时,保障公众正常的金融服务,体现出金融管理部门注重把握洗钱风险防控和优化金融服务的平衡。

所谓“基于风险”开展客户尽职调查,既包括金融机构对较低洗钱风险采取简化措施,也包括对涉及较高洗钱风险的情形采取强化尽职调查措施。

比如:在银行网点的日常业务中,领取养老金的社保账户常被视为典型的较低风险业务。这类特定场景下,客户收入来源清晰、资金往来稳定,金额也通常在合理范围,洗钱风险并不突出。因此,银行在办理养老金、社保等相关业务时,主要是进行必要的身份识别和基本信息核验,一般情况下不会要求提供额外材料或增加审核流程。

相反,如果一个银行账户长期没有交易,余额很少,某天突然开始收到多笔来自不同省市的转账,随即又迅速转出,金额动辄几十万或上百万元,甚至通过ATM频繁取出,此时银行机构就需要多加关注,采取措施了解、核实交易背景,一旦有合理理由怀疑涉嫌洗钱和相关犯罪的情况,需要及时依法采取相关措施。

问题三:在客户尽职调查中,如何保障金融服务便利性?

答:《管理办法》注重在安全与便利之间寻求适当平衡。

在日常生活和生产经营中,单位和个人往往希望各类金融服务和资金流转尽可能快捷,客户尽职调查等工作越“无感”越好。银行机构在业务办理中询问过多、过细、流程繁琐,容易给人们办理金融业务带来不便、引发反感。

然而,在电信诈骗、网络赌博等犯罪高发且手段不断迭代升级的背景下,一味追求便利往往会削弱资金安全。要实现更高程度的安全,可能需要在一定范围内容忍不便。

而且,金融监管部门每年收到大量对银行的投诉,针对的是银行尽职调查不到位、导致客户资金被骗或者遭受其他损失。

如何在安全与便利两者之间取得平衡,是当前金融治理不可回避的问题。

《管理办法》强调“基于风险”开展客户尽职调查,是监管层面对上述矛盾作出的制度性回应,推动金融机构在提供金融服务时更加充分、合理地兼顾安全和便利。

问题四:商业银行客户尽职调查中,个人隐私是否得到了保护?

答:客户尽职调查出于维护社会公共利益的需要,与个人隐私保护并不矛盾。

实践中,金融机构在开展客户尽职调查、向客户获取更多信息的过程中,可能会引起社会公众关于此举正当性的疑问和触及个人隐私的隐忧。

但实际上,基于风险开展客户尽职调查、在高风险情形下开展强化尽职调查是反洗钱国际标准要求以及几乎所有国家和地区的通行做法。

金融机构在展业过程中,依法在合理限度内,了解客户身份及相关信息,既是金融机构审慎经营的需要,也是基于防范金融体系被犯罪活动滥用的“第一道防线”的角色定位、维护社会公共秩序和群众切身利益的需要。

也正是基于此,我国反洗钱法规定,单位和个人应当配合金融机构依法开展的客户尽职调查,其他国家和地区的反洗钱立法也普遍作出类似规定,以预防洗钱、恐怖融资等违法犯罪活动。

在欧美等反洗钱工作起步较早的国家和地区,其金融机构的客户尽职调查措施往往更加严格。

比如,美国、英国、德国等要求银行机构在为客户办理一定金额以上的现金业务时开展尽职调查,除了解客户基本信息外,还需了解资金来源去向等,涉及高风险情形的,还可要求客户补充提供相关证明材料。客户对于上述做法的接受度普遍也高,并不认为金融机构必要的尽职调查工作侵犯了个人隐私。

此外,金融机构和客户之间为平等的民事合同关系,金融机构为客户提供金融服务的同时,客户也需要按照合同约定配合金融机构为维护公共利益采取的反洗钱措施。

同时,反洗钱工作尤为强调信息安全和个人信息保护,反洗钱法和《管理办法》等法律法规也规定,金融机构和相关部门对依法履行反洗钱职责或者义务获得的客户身份资料和交易信息等,应当严格保密,违反相关规定要承担相应的法律责任。

问题五:反洗钱和反诈有何区别?

答:反洗钱与反诈的目标、机制、法律依据不同,需要区别看待。

在日常生活中,“反洗钱”与“反电信网络诈骗”常常同时出现,容易给人造成二者属于同一事项的印象。实际上,反洗钱和反诈在法律依据上、工作方法和工作目标上有明确区别。

反洗钱工作依据反洗钱法及相关法律法规,为了预防洗钱活动,遏制洗钱以及相关犯罪开展;反诈工作则主要依据反电信网络诈骗法,主要目的是预防、遏制和惩治电信网络诈骗活动。

在涉及金融领域的工作机制上,反洗钱和反诈也存在区别。反洗钱依托客户尽职调查、交易监测等制度安排,更加偏重整体的预防措施。同时,在具体工作方法上,反洗钱相关措施更加突出结合具体风险情形确定尽职调查措施的强度。