时隔12年再度冲刺A股市场。

一个多月前,越亚半导体又一次披露了招股书,拟登陆创业板。这家成立于2006年的企业,曾于2013年尝试登陆沪市主板未果,如今重新出发将目的地换成了创业板。

透过其财务数据与扩产计划可以看到,这家半导体企业或将成为当下产业高估值与低兑现的缩影。

报告期(2022年至2025年上半年),公司估值翻倍下拟募资逾12亿元扩产AI封装项目,业绩却持续承压,三年营收仅增7.7%,净利润则从4.15亿元降至2.15亿元,毛利率更是由38.97%跌至24.42%。

在价格战与产能闲置的夹击下,越亚半导体仍选择以扩产博取增长,以及无实控人架构与税收优惠的依赖,这些都会进一步放大了公司治理与回报的风险。

- 增长脱节下的估值飙升

越亚半导体正处在一个充满张力的资本节点,业绩承压,估值却一路攀升。

根据招股书,公司拟募资12.24亿元,发行比例为10%至15%,对应整体估值区间高达82亿至122亿元。然而对比历史,这一估值水平似乎脱离了基本面的轨迹。

从过往股权交易推算,越亚半导体估值的跳涨路径清晰可见。

2022年初,大马化投资将其持有的约474万股越亚股份转让给东方富海管理,转让价款2047.82万元。按转让股份占比0.532%计算,当时越亚的整体估值约为38亿元。

到2024年9月,股东宋莉华又以904.7万元的价格转让所持股份中的126万股,占比0.141%,据此推算,公司估值已攀升至约64亿元。

短短两年间,公司账面估值上涨近70%,再到IPO申报时点,估值区间进一步拉高至82亿至122亿元,几乎实现翻倍。

“估值提升反映的是投资人对公司技术突破及未来成长空间的信心。”对于估值的合理性,越亚半导体对《产业资本》表示,本次募资主要投向面向AI领域的高效能嵌埋封装模组扩产等项目,紧扣半导体国产替代与AI算力增长的战略方向。

不过,与估值暴涨形成鲜明对比的是,越亚半导体的业绩却在持续走弱。

报告期内,营业收入虽从2022年的16.67亿元增至2024年的17.96亿元,仅增长7.7%;同期,净利润却从4.15亿元骤降至2.15亿元,两年间几乎腰斩。

2025年上半年,公司营收8.11亿元,净利润0.91亿元,盈利能力仍未恢复。

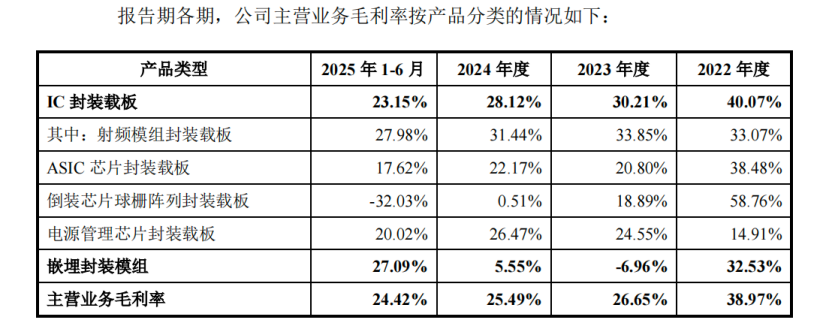

与此同时,主营业务毛利率水平则年年下降,从2022年的38.97%一路下滑至2023年的26.65%,又从2024年的25.49%跌至2025年上半年的24.42%。

事实上,毛利率的坍塌并非孤立事件。2022年,受益于FC-BGA载板市场短暂的供需失衡,公司曾享有阶段性价格红利;但进入2023年,受全球半导体去库存、先进制程受限及国际产能集中释放等因素影响,FC-BGA载板价格暴跌、需求骤降,公司相关产品收入下降72.5%,平均单价下降26%,单项毛利率下降近40个百分点。

值得注意的是,行业层面正经历周期切换。2022年是半导体封装板高景气年,2023年去库存压力导致产能利用率急剧下滑。2024年起,随着AI服务器、HBM及DDR5存储需求复苏,市场进入修复通道,存储类FC-BGA载板成为2025年行业的增长引擎。

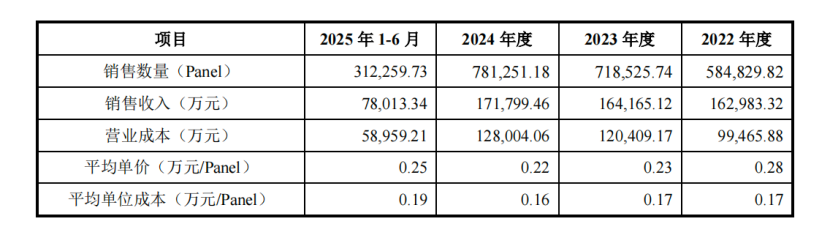

但对越亚半导体而言,表面上,这股复苏正在传导到利润端。2025年上半年,公司在成本上升19%的情况下,上调售价14%,毛利率略向回稳。然而,销量仅完成上年度的四成,价格调整未能换来实质放量。

利润有了温度,但增长仍未回血,如果下半年需求不能明显放量,这种提价保毛利的策略恐怕难以支撑业绩的长期修复。

扩产冲动与利用率焦虑

尽管毛利率持续探底、净利润下滑,越亚半导体仍选择在此时大规模募资扩产。

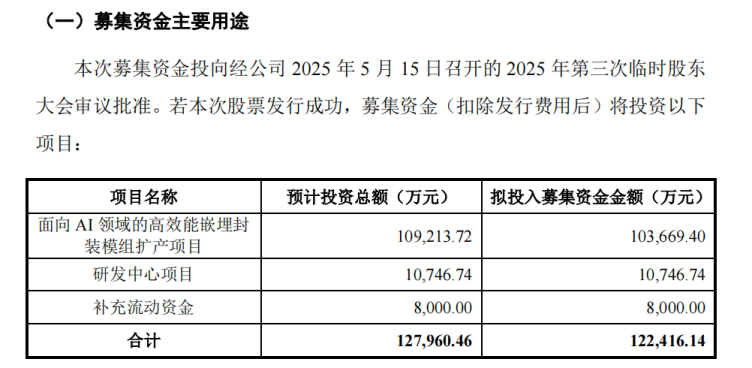

据招股书,公司计划将募资资金投向总投资额12.8亿元的“AI高效能嵌埋封装模组扩产项目”、“研发中心项目”及“补充流动资金”三大方向,其中,扩产项目投资超过10亿元,建成后将大幅提升嵌埋模组产能。

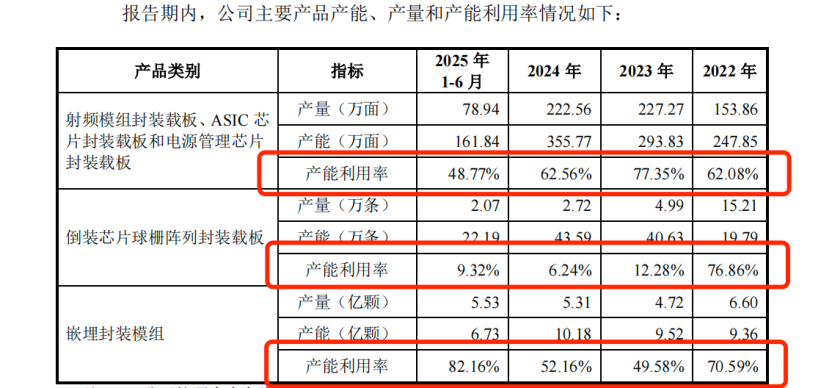

问题在于,公司现有产能尚未得到充分利用。按瓶颈设备口径计算,2024年公司封装载板整体产能利用率仅为62.6%,而2025年上半年进一步降至不足50%;尤其是倒装芯片球栅阵列封装载板利用率连续两年低于10%,几乎处于闲置状态。即便嵌埋封装模组利用率有所提升,也不过82.1%,距离满产仍有明显差距。

在此情况下继续扩产,无异于在盈利尚未筑底时押注更大规模的资本支出,还意味着巨额折旧压力将被提前锁定。一旦新增产能未能及时消化,公司账面利润将被固定成本吞噬。

更现实的是,越亚所处的AI封装市场竞争已趋白热化。

国际巨头如欣兴、日月光、Ibiden等早已深度布局,国内长电科技、华天科技、通富微电也在持续扩线。越亚半导体虽是国内最早实现“无芯载板”与“铜柱法”量产的企业,但技术领先优势正被迅速稀释。在价格战未息的环境中,扩产的边际效应很可能由“规模红利”转为“规模负担”。

对此,越亚半导体则强调,作为中国大陆唯一实现嵌埋封装模组产业化的企业,将持续投入研发以保持先发优势;并凭借百余家国内外客户基础与产业链协同能力,稳步提升市场份额和盈利水平。

- 无实控人与税收优惠依赖

值得注意的是,越亚半导体的治理结构同样复杂而微妙。

目前,公司处于无控股股东、无实际控制人状态,前两大股东AMITEC与新信产(及其一致行动人巨人网盛)分别持股39.95%与37.23%,并签署《无控制确认协议》。

这种“双寡头”格局虽能在一定程度上形成制衡,但在重大决策上存在不确定性,一旦两方意见分歧,董事会和股东会可能陷入决策僵局。

对于一家处于高投资、高风险周期的半导体企业而言,这种治理结构天然增加了战略执行的摩擦成本。

“无控股股东并未对经营造成不利影响。”越亚半导体对《产业资本》表示,公司已建立完善的治理体系和内部控制机制,各主体分工明确,业务运转稳定。

同时,越亚半导体的盈利质量对政策性税收优惠的依赖度较高。

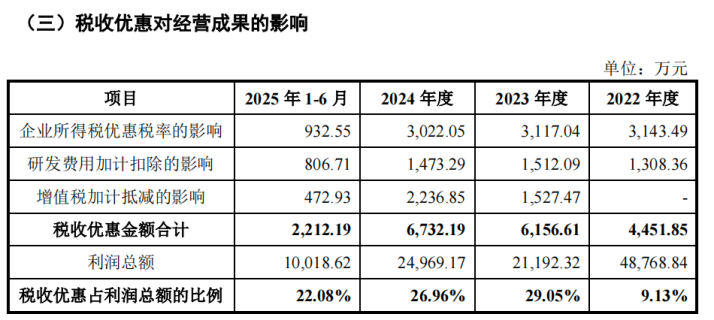

报告期内,公司每年享受的税收优惠金额分别为4452万元、6157万元、6732万元和2212万元,占同期利润总额的比例从9%迅速攀升至20%以上。

这些优惠主要来自高新技术企业15%所得税率及增值税加计抵减政策,一旦地方财政收紧或政策边际调整,公司利润将立即受到冲击。

当业绩尚未止跌、产能尚未消化、治理结构仍存不确定性之时,越亚半导体选择以扩产与高估值讲述成长故事。这无疑是资本市场乐于倾听的叙事,但故事之外,现实的经营逻辑仍显紧绷。

显然,能否穿越价格战的低谷、实现技术与客户结构的升级,估值的光芒又能否转化为盈利的实质,这些都在等着越亚半导体用业绩来证明。