报告摘要

一、如何看待10月通胀数据公布后的市场走势?

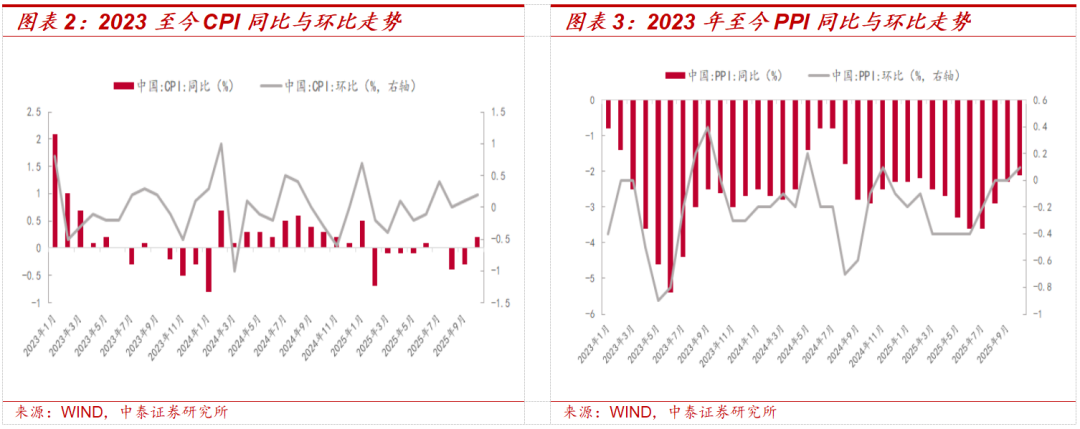

10月通胀数据整体上行,确认宏观上弱通胀格局持续,工业品价格触底回升,或形成预期改善信号。首先,10月CPI同比回升至0.2%,核心CPI同比连续第六个月上行至1.2%,反映服务需求的持续恢复以及假期消费带来的价格上升;食品项降幅收窄亦说明供需改善正在发生。CPI的温和回升确认弱通胀格局持续,价格压力并不足以构成货币政策的约束,因此“低通胀+宽货币”的宏观环境在未来一段时间内或较为稳定。其次,10月PPI环比年内首次转正(+0.1%),同比降幅收窄至-2.1%,显示工业品价格触底回升,细分行业如光伏设备及元器件制造、电池制造、汽车制造业等产品价格均出现降幅收窄。工业品价格企稳意味着制造业景气度改善,经济下行压力温和缓解,或提升整体市场风险偏好。

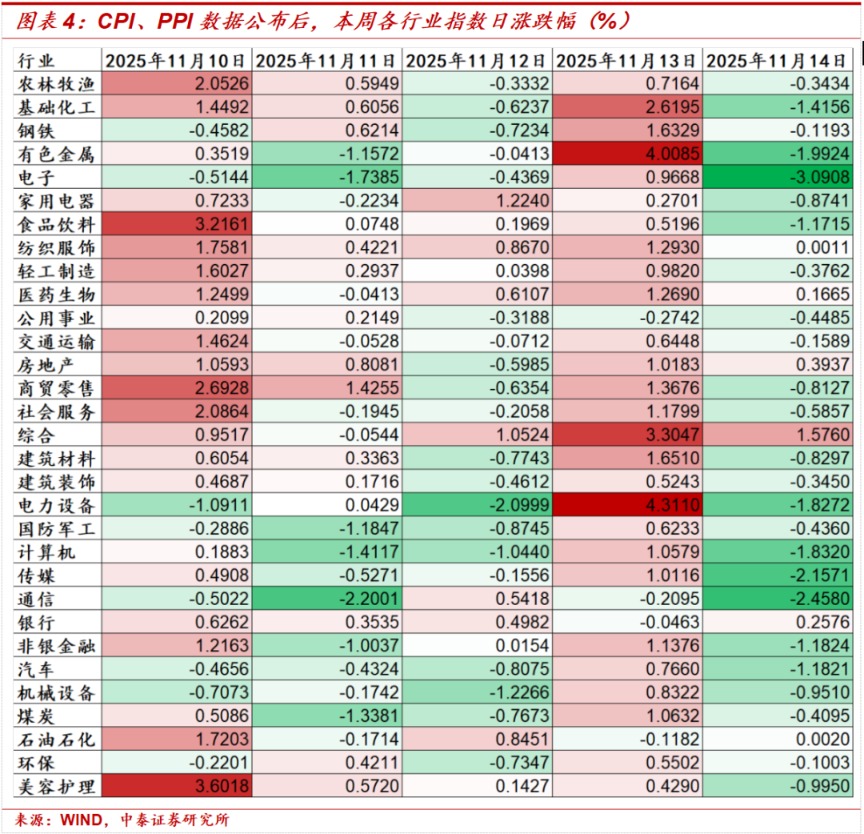

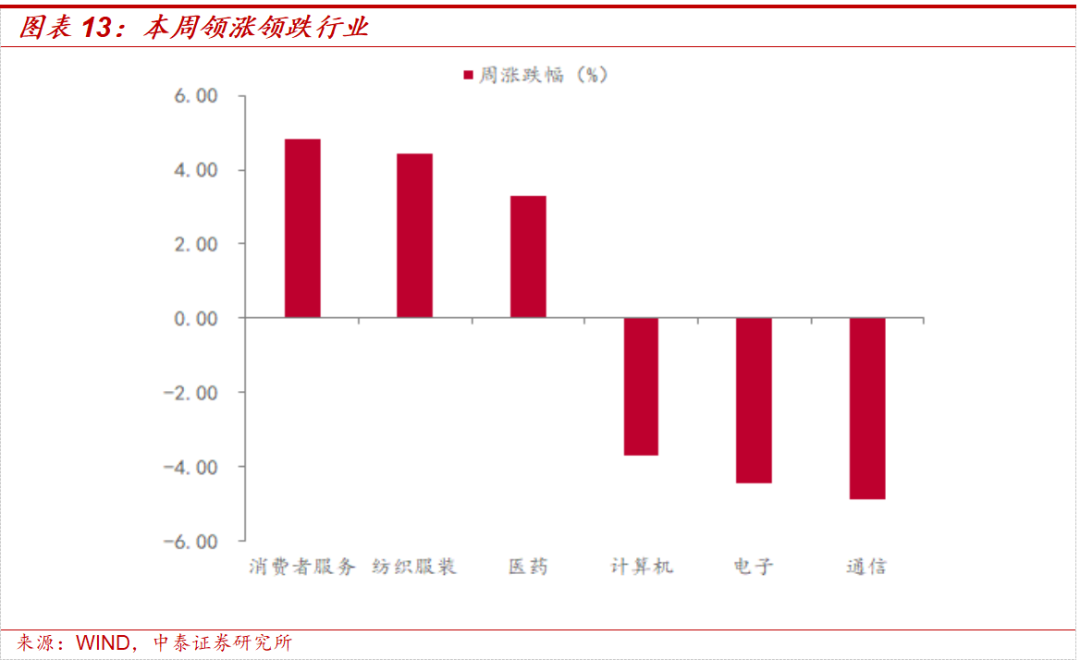

从市场表现看,本周A股消费与周期行业多数收涨,科技板块明显回调,行业调整逻辑与通胀数据较为吻合。通胀数据公布后次日(11月10日周一),对利好反应最为强烈的前三大行业均属消费大类,包括食品饮料(+3.22%)、美容护理(+3.60%)与商贸零售(+2.69%),周度盈亏上消费行业同样排名靠前,包括商贸零售(4.06%)、纺织服饰(4.41%)与美容护理(3.75%)。周期行业周度多数收涨,反映投资者对工业品价格回升的快速交易,以基础化工(2.61%)、石油石化(2.28%)、有色金属(1.07%)涨幅最大。科技方向在数据公布次日出现明显获利回吐,电子、计算机、通信等均经历短线调整,周度分别收跌4.77%、3.03%、4.77%。

展望后市,价格端的边际改善与宏观政策环境的宽松预期或将共同推动 A 股进入“震荡向上、结构主导”的阶段。CPI的温和上行和PPI的触底反弹意味着经济下行压力有所缓解,但需求恢复仍未形成强趋势,后续需进一步数据支撑,因此短期内市场更可能呈现以流动性为主导、以结构机会为主线的行情特征。周期板块有望保持一定的强势,但持续性将取决于外需、房地产链条等的共振,属于阶段性交易;科技成长板块在利率中枢下移、政策支持“科技创新”和“新质生产力”的背景下仍将是中期主线,震荡后仍具备继续走强的基础;服务消费在就业改善与居民消费意愿修复的带动下将保持相对稳健,而地产链的修复仍需政策进一步落地。

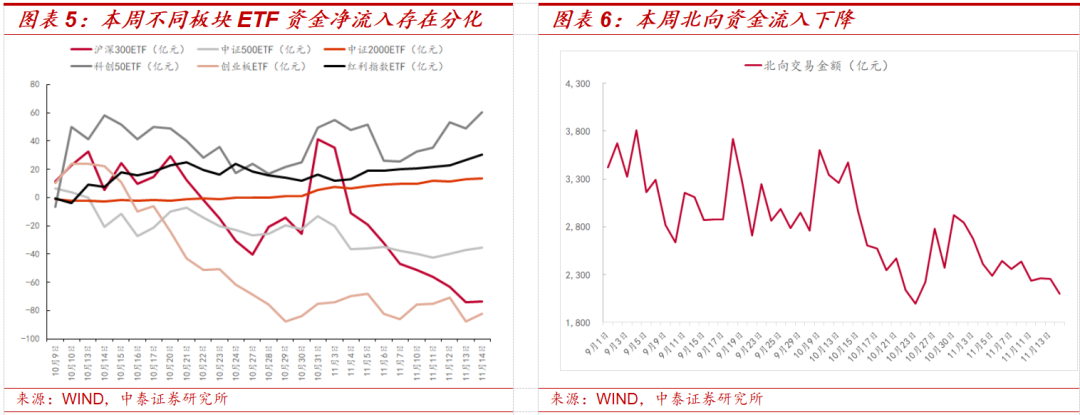

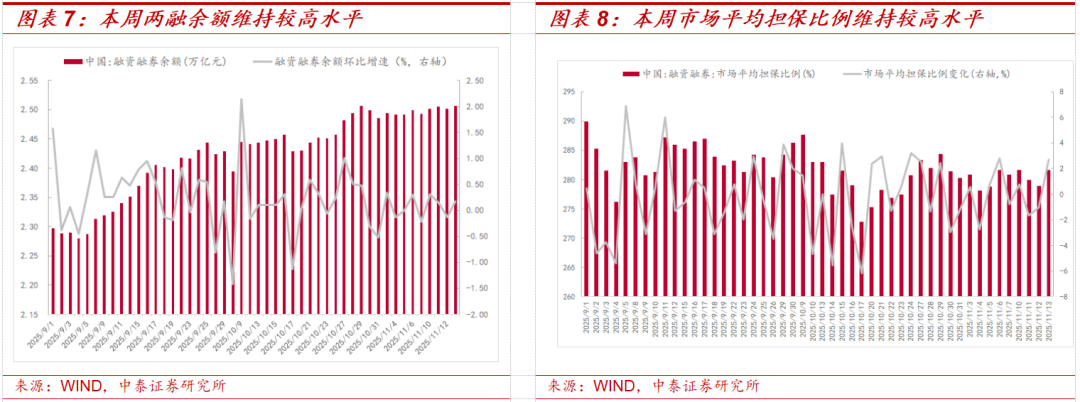

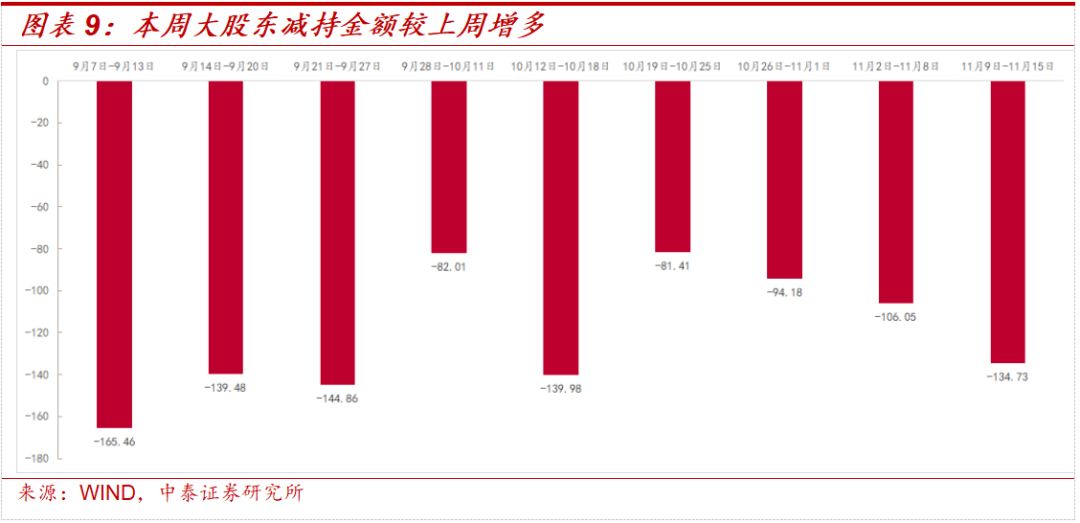

从资金面看,本周不同渠道、板块资金流入流出明显分化。ETF中,小盘、科技、红利指数资金流入较为强势,大盘指数资金显示流出,北向资金与产业重要股东资金短期离场意愿上升,而杠杆资金维持较高风险偏好。首先,从ETF资金看,不同板块指数存在分化,中证2000、科创50、红利指数ETF资金净流入、中证500ETF、创业板ETF资金维持进出平衡,沪深300ETF持续净流出。其次,北向资金交易量延续11月初以来的下降趋势,本周降至接近10月下旬的低点。第三,大股东减持水平连续四周增加,几乎接近9月的高点。最后,杠杆资金持续看好市场,两融余额与平均担保比例均维持在较高水平。资金面风险偏好分化反映市场不确定性上升,整体或维持缩量震荡行情,同时带来行业板块分化轮动。

二、投资建议

总体而言,当前市场无需悲观,建议继续保持偏积极的仓位结构,但也不宜盲目追高指数。在4000点上方震荡格局未被突破前,最优策略仍是围绕“反内卷+ AI应用”的双主线进行结构化配置,通过景气趋势、政策方向及资金流的三重共识获取超额收益。

风险提示:全球流动性超预期收紧,市场博弈的复杂性超预期,政策变化的节奏复杂性超预期等。

报告正文

一

如何看待10月通胀数据公布后的市场走势

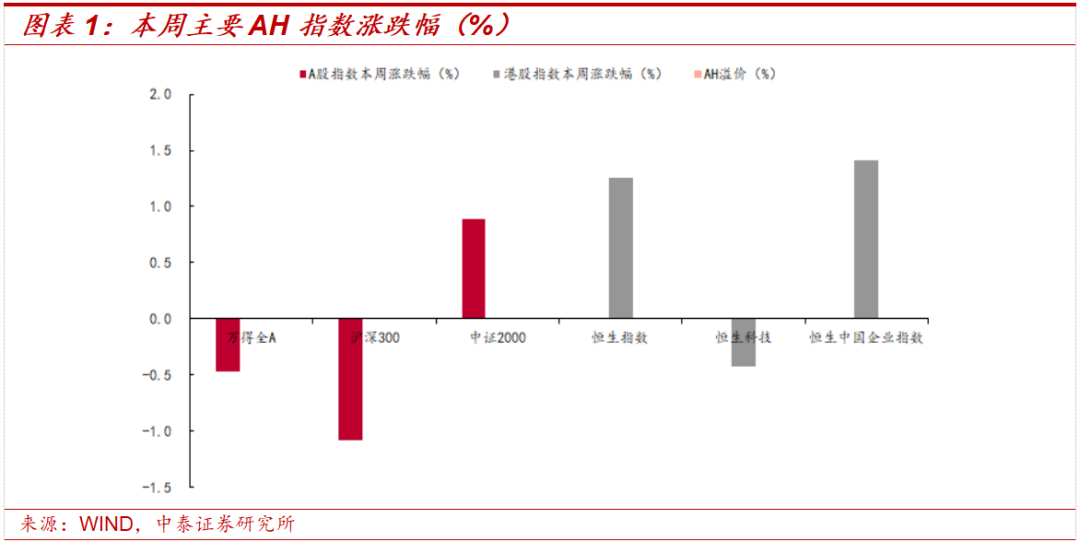

本周市场震荡调整,成交额较上周回升,赚钱效应略有修复。从主要指数表现来看,本周万得全A、沪深300分别下跌0.47%和1.08%,中证2000指数上涨0.89%。本周成交量较上周有所回升,万得全A日均成交额为2.04万亿,较上周增加1.56%。从个股层面来看,本周万得全A上涨个股日均比约为50.78%,较上周略有上升,赚钱效应有所修复。

一、如何看待10月通胀数据公布后的市场走势

10月通胀数据整体上行,确认宏观上弱通胀格局持续,工业品价格触底回升,或形成预期改善信号。首先,10月CPI同比回升至0.2%,核心CPI同比连续第六个月上行至1.2%,反映服务需求的持续恢复以及假期消费带来的价格上升;食品项降幅收窄亦说明供需改善正在发生。CPI的温和回升确认弱通胀格局持续,价格压力并不足以构成货币政策的约束,因此“低通胀+宽货币”的宏观环境在未来一段时间内或较为稳定。其次,10月PPI环比年内首次转正(+0.1%),同比降幅收窄至-2.1%,显示工业品价格触底回升,细分行业如光伏设备及元器件制造、电池制造、汽车制造业等产品价格均出现降幅收窄。工业品价格企稳意味着制造业景气度改善,经济下行压力温和缓解,或提升整体市场风险偏好。

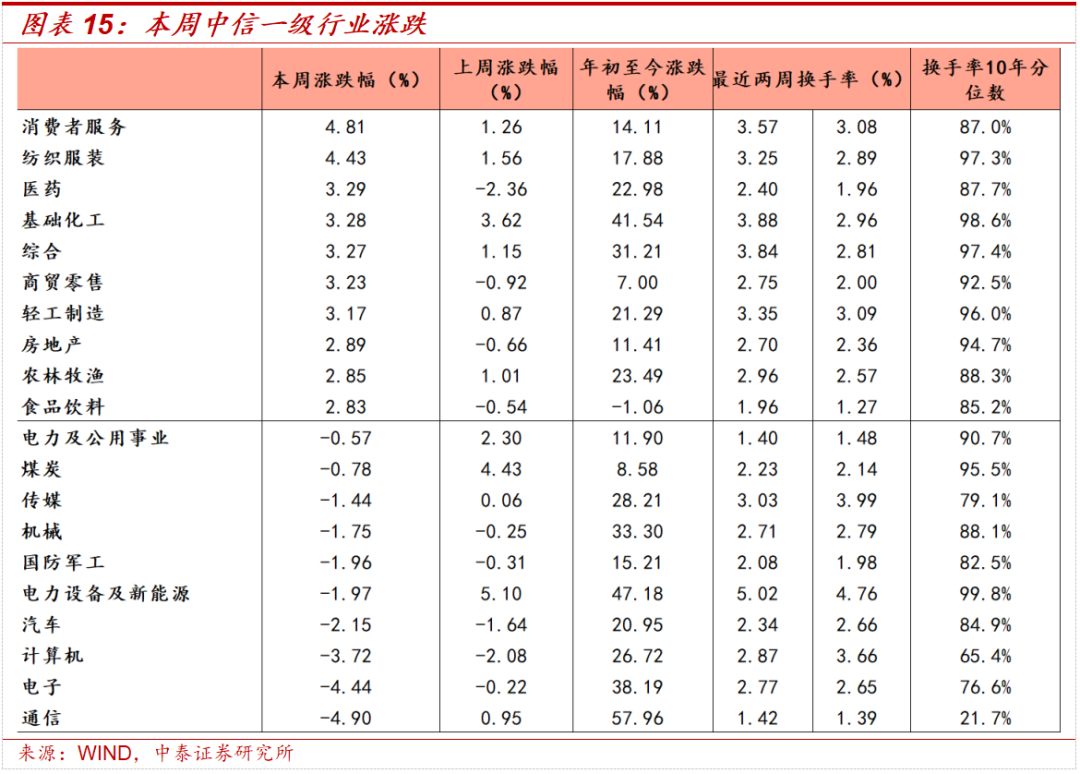

从市场表现看,本周A股消费与周期行业多数收涨,科技板块明显回调,行业调整逻辑与通胀数据较为吻合。通胀数据公布后次日(11月10日周一),对利好反应最为强烈的前三大行业均属消费大类,包括食品饮料(+3.22%)、美容护理(+3.60%)与商贸零售(+2.69%),周度盈亏上消费行业同样排名靠前,包括商贸零售(4.06%)、纺织服饰(4.41%)与美容护理(3.75%)。周期行业周度多数收涨,反映投资者对工业品价格回升的快速交易,以基础化工(2.61%)、石油石化(2.28%)、有色金属(1.07%)涨幅最大。科技方向在数据公布次日出现明显获利回吐,电子、计算机、通信等均经历短线调整,周度分别收跌4.77%、3.03%、4.77%。

展望后市,价格端的边际改善与宏观政策环境的宽松预期或将共同推动 A 股进入“震荡向上、结构主导”的阶段。CPI的温和上行主要原因是食品和服务价格的修复,表明政策层面稳就业、促消费逐步落地产生成效,PPI的触底反弹则更多来自供给端“反内卷”,同时国际有色金属等上游品种价格稳步上行。在维持宽货币、稳信用的政策环境下,CPI与PPI上行动力一段时期内持续性较强,但总体需求恢复仍未形成强趋势,后续需进一步数据支撑,因此短期内市场更可能呈现以流动性为主导、以结构机会为主线的行情特征。周期板块有望保持一定的强势,但持续性将取决于外需、房地产链条和大宗商品价格的共振,属于阶段性交易;科技成长板块在利率中枢下移、政策支持“科技创新”和“新质生产力”的背景下仍将是中期主线,震荡后仍具备继续走强的基础;服务消费在就业改善与居民消费意愿修复的带动下将保持相对稳健,而地产链的修复仍需政策进一步落地。

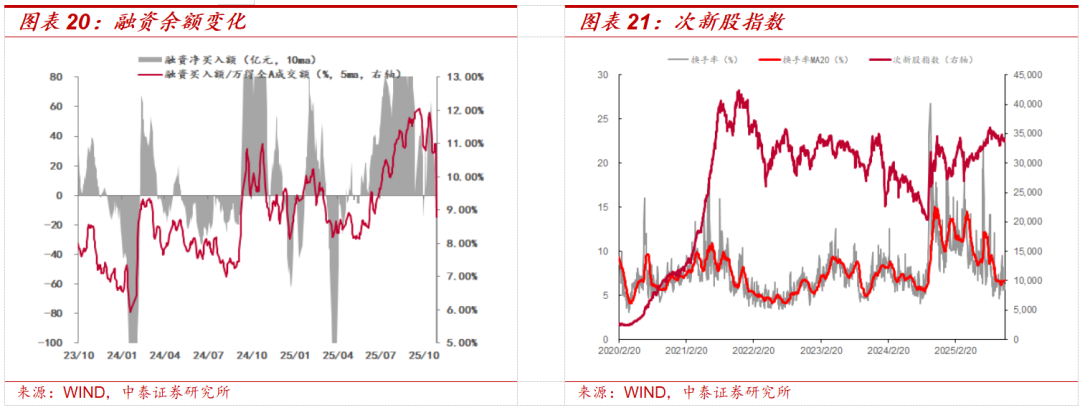

从资金面看,本周不同渠道、板块资金流入流出明显分化。ETF中,小盘、科技、红利指数资金流入较为强势,大盘指数资金显示流出,北向资金与产业重要股东资金短期离场意愿上升,而杠杆资金维持较高风险偏好。首先,从ETF资金看,不同板块指数存在分化,中证2000、科创50、红利指数ETF资金净流入、中证500ETF、创业板ETF资金维持进出平衡,沪深300ETF持续净流出。其次,北向资金交易量延续11月初以来的下降趋势,本周降至接近10月下旬的低点。第三,大股东减持水平连续四周增加,几乎接近9月的高点。最后,杠杆资金持续看好市场,两融余额与平均担保比例均维持在较高水平。资金面风险偏好分化反映市场不确定性上升,整体或维持缩量震荡行情,同时带来行业板块分化轮动。

二

投资建议

总体而言,当前市场无需悲观,建议继续保持偏积极的仓位结构,但也不宜盲目追高指数。在4000点上方震荡格局未被突破前,最优策略仍是围绕“反内卷+ AI应用”的双主线进行结构化配置,通过景气趋势、政策方向及资金流的三重共识获取超额收益。

1)反内卷制造链,包括电池、储能、多晶硅、有色金属及材料端,这些行业在供需改善、产能治理等驱动下具备持续的盈利弹性。

2)AI 应用链,重点关注机器人、创新药、消费电子及港股恒生科技指数相关标的,此类资产具备政策预期、技术周期和需求复苏三重共振。

三

下周展望

四

周度市场回顾及展望(11月10日-11月 14日)

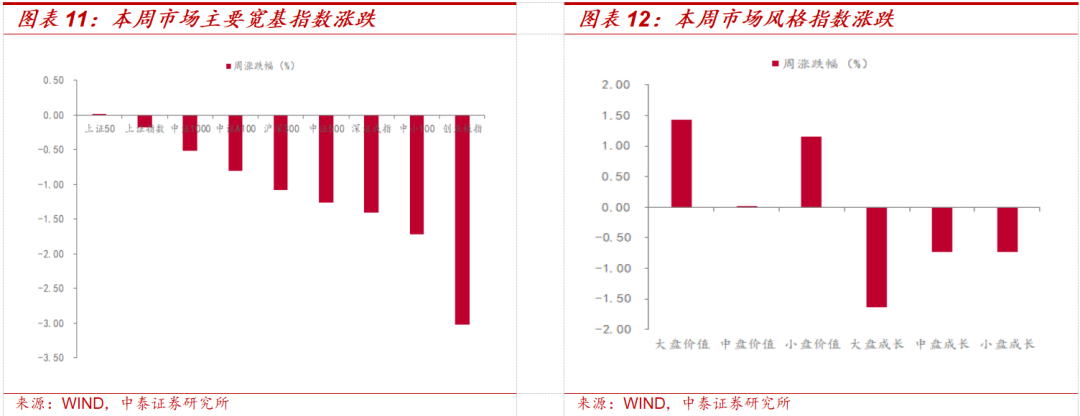

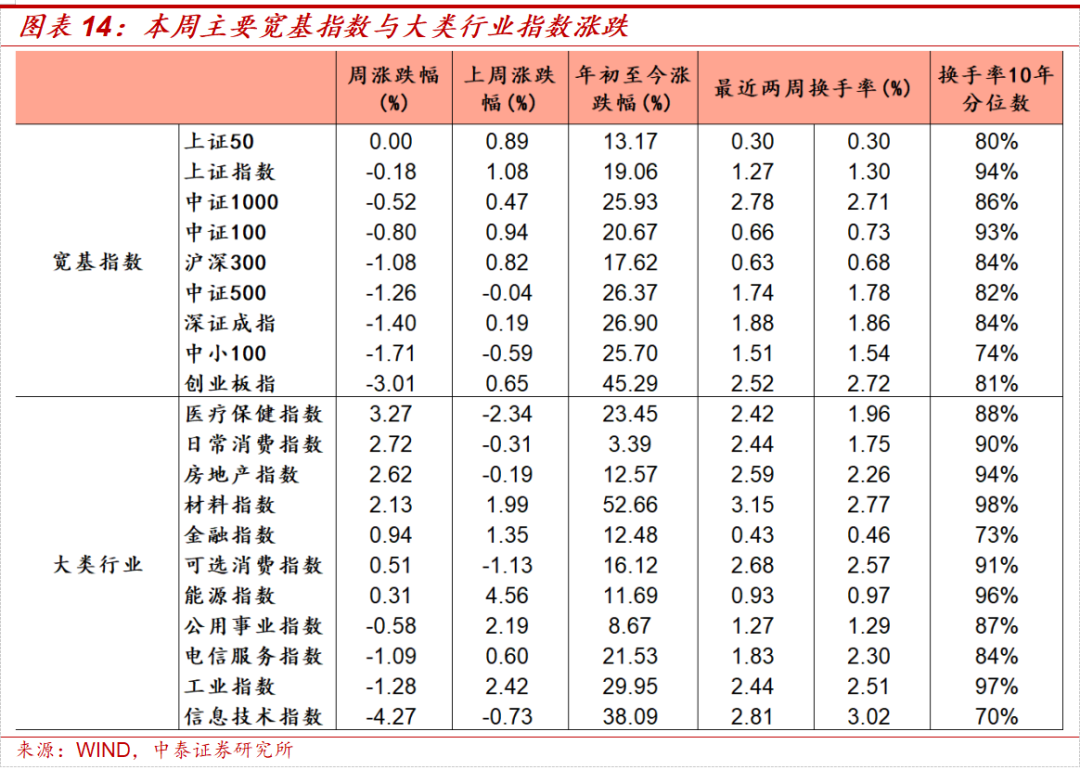

本周市场主要指数大多下跌,创业板指下跌幅度较大。三大指数中,上证指数下跌0.18%,深证成指下跌1.4%,创业板指下跌3.01%。本周大类行业涨跌不一,其中医疗保健指数、日常消费指数上涨明显,信息技术指数、工业指数跌幅较大。从风格表现来看,本周大盘价值板块涨幅较大。

本周中信一级行业大多上涨,其中消费者服务、纺织服装、医药领涨市场。活跃度方面,本周一级行业活跃度大多回升,其中综合、基础化工、商贸零售回升明显。

4.1 指数与行业表现

宽基指数:本周市场主要指数大多下跌,创业板指、中小100、深证成指跌幅较大。活跃度方面,创业板指、中小100指数换手率回落明显。

大类行业:本周大类行业涨跌不一,其中医疗保健指数、日常消费指数上涨明显,信息技术指数、工业指数跌幅较大。

一级行业:本周中信一级行业大多上涨,其中消费者服务、纺织服装、医药领涨市场。活跃度方面,本周一级行业活跃度大多回升,其中综合、基础化工、商贸零售回升明显。

4.2 情绪指标跟踪

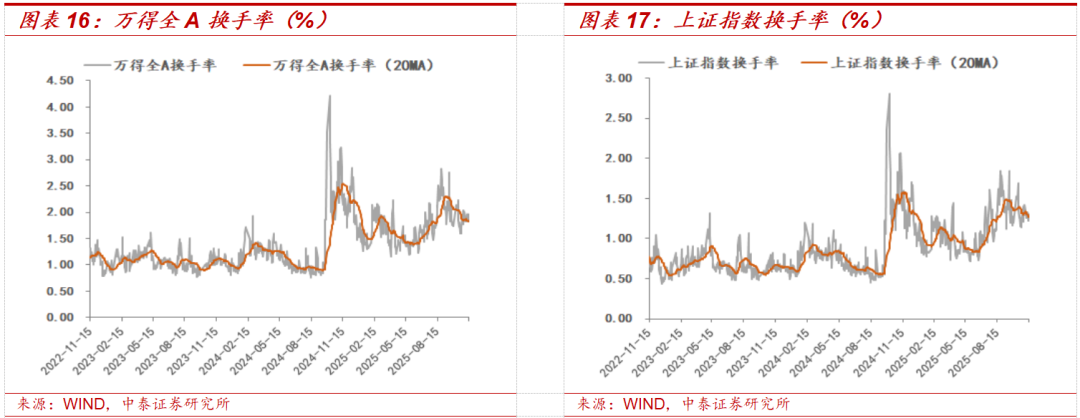

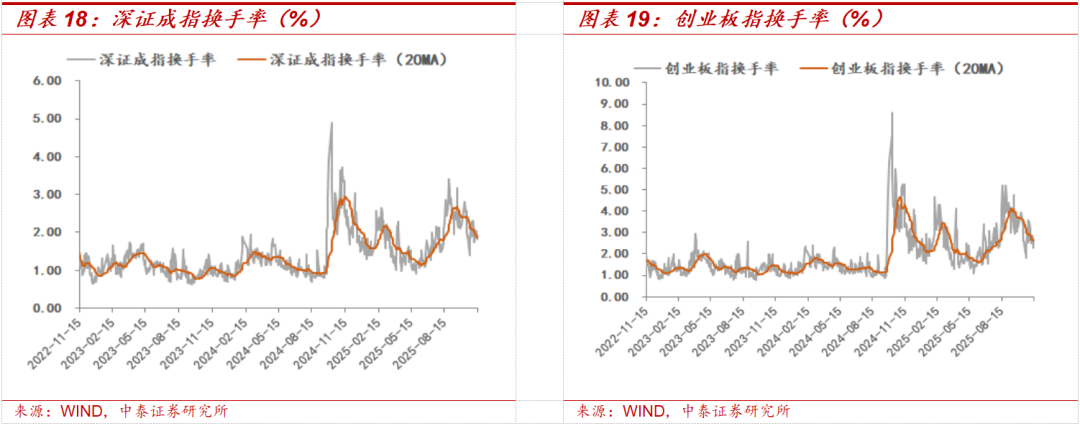

全市场活跃度:过去十年全A日均换手率区间大致为0.4%-3%,20日平滑后本周全A换手率较上周有所下降。截至11月14日,5日平均换手率达1.91%,处于十年分位的93.5%。创业板指换手率区间大致为1%-5%,20日平滑后创业板指换手率有所下降。截至11月14日,创业板5日平均换手率为2.52%,处于历史分位的81.1%。

场内融资:本周融资余额有所上升,截至11月13日,融资余额为24881.36亿元,较上周末上升75.99亿元,5日平滑后融资买入额占全市场成交额10.96%,较上周上升0.24%。

次新股指标:5日平滑后次新股指数换手率较上周下降0.62%,截至11月14日,次新股5日平均换手率达到6.03%,处于历史分位28.80%。

4.3 估值指标跟踪

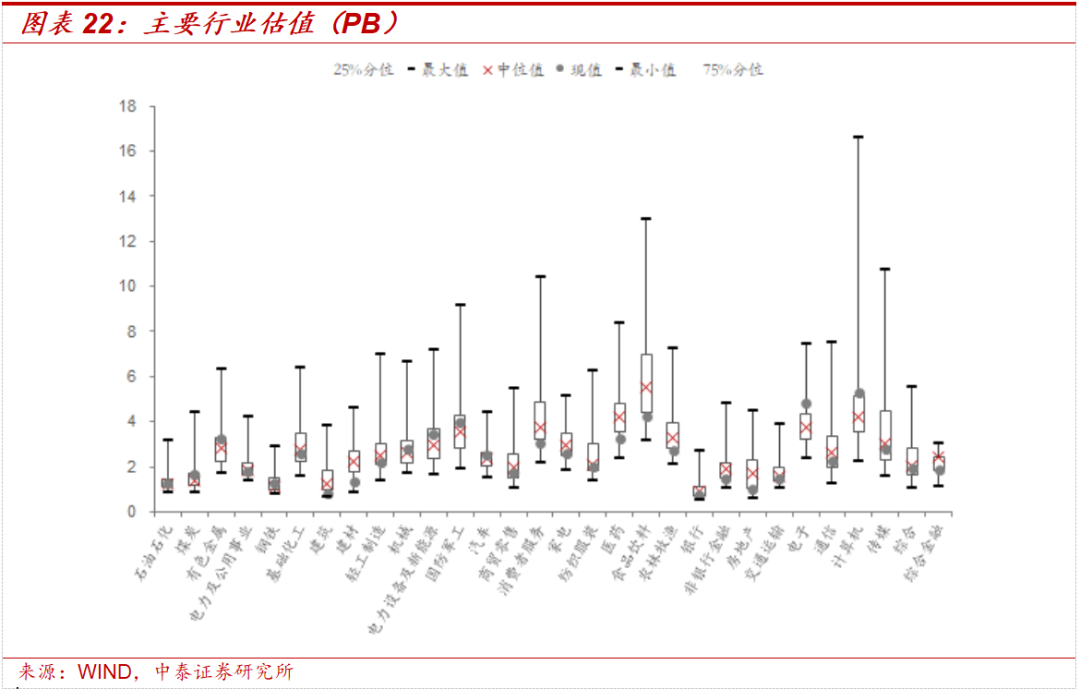

主要行业估值:PB估值中石油石化、煤炭、有色金属、钢铁、机械、电力设备及新能源、国防军工、汽车、电子、计算机行业估值水平高于历史中位数;

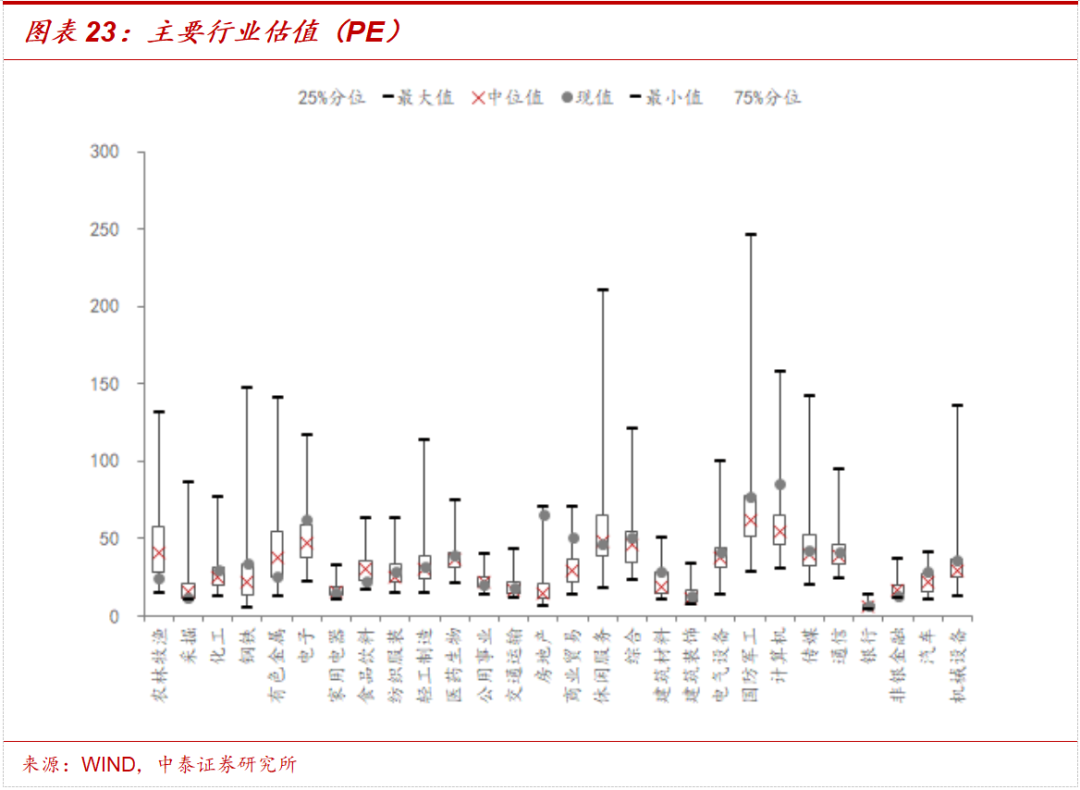

主要行业估值:PE估值中化工、钢铁、电子、纺织服装、轻工制造、医药生物、交通运输、房地产、商业贸易、综合、建筑材料、建筑装饰、电气设备、国防军工、计算机、传媒、通信、银行、汽车、机械设备行业估值水平高于历史中位数。

风险提示:全球流动性超预期收紧,市场博弈的复杂性超预期,政策变化的节奏复杂性超预期等。