今日A股低开高走,上证指数收涨0.73%报4029.5点,续创十年新高,深证成指涨1.78%,创业板指涨2.55%。A股全天成交2.07万亿元,上日成交1.96万亿元。

矿业ETF(561330)收盘大涨4.20%

有色60ETF(159881)收盘大涨3.99%

【上涨原因分析】美国政府复工在即,美联储鹰派再减员,降息预期与市场流动性回暖,金价再次突破4210美元/盎司

当地时间11月12日,美国总统特朗普在白宫签署了国会两院通过的一项联邦政府临时拨款法案,从而结束了已持续43天的史上最长联邦政府“停摆”。当天早些时候,美国国会众议院最终以222票支持、209票反对的结果,表决通过此前由参议院通过的一项联邦政府临时拨款法案。该法案将为联邦政府提供持续拨款,使大部分政府机构获得运作资金直至2026年1月30日。本轮美国联邦政府“停摆”已超过6周,打破上一轮“停摆”35天的历史纪录。

同日,亚特兰大联储主席博斯蒂克(Raphael Bostic)在发表例行讲话时意外宣布,他决定在明年2月结束时提前退休。在美联储内部如今对降息已经逐渐趋冷的背景下,这意味着美国总统特朗普获得了又一个施加影响力的机会。美联储鹰派再次减员,降息预期回暖。

美国政府复工在即,流动性回暖。宏观再度升温,金属价格有所提升。此外,黄金价格盘整近两周后,今日伦敦现货黄金价格再次突破4210美元/盎司,带动有色板块整体走强。

【后市展望】

工业金属方面:铜价受益供给约束有望上行,铝板块逐步凸显红利属性

铜:供给端,海外多数矿企仍面临品位、回收率下降的问题,且干扰因素仍存在,国内企业虽有增量但未来三年内增量有限。需求端,上半年中美电力需求维持高增速,有望为铜需求贡献边际增量。从中长期看,铜供需结构矛盾将进一步凸显,支撑铜价中枢上行。

铝:国内电解铝产能扩建受“产能天花板”严格限制,同时海外电解铝厂建设周期较长,预计未来三年其他海外新增项目释放缓慢,叠加数据中心抢电效应,海外在运营铝厂面临电力合同续约难题,全球电解铝供给刚性逐步显现。成本端来看,氧化铝、电力成本下行,电解铝环节盈利能力不断增强,电解铝企业纷纷提高分红比例,股息率吸引力在提升。

黄金:短期金价高位震荡后,中长期牛市未完

降息周期,明年大漂亮法案或将落地,未来市场环境有望延续宽松,对金价构成利好;虽然俄乌冲突有放缓乃至结束迹象,巴以冲突也可能暂时告一段落,但是全球风险事件仍可能时有发生,中美关系与宏观环境仍存在不确定性。此外,去美元化趋势延续,全球央行增持黄金热度不减,中国央行连续12个月增持;2025年第三季度全球央行净购金总量达到220吨,环比增长30%。从中长期看,“美联储开启降息周期+海外宏观政策不确定性加剧+全球去美元化趋势”对于金价构成一定支撑,或可考虑逢低分批布局。

能源金属:政策加速出清,价格有望走出底部

锂:碳酸锂价格历经深度调整,一度跌破部分高成本产能的成本线,使得全球部分高成本矿停产/减产,澳洲、非洲及国内锂云母矿均经历减产/停产,此外,国内“反内卷”政策对矿权审核的收紧,也一定程度上扰乱了供应的稳定性,约束了供应端无序扩张的预期,有望加速结束供应过剩的局面;需求端来看,新能源汽车市场虽然增速放缓,但仍保持增长态势,储能领域更是展现强劲动力,有望成为锂盐需求的第二增长极,远期来看,全固态电池等新技术的商业化应用有望进一步拉动碳酸锂需求。

钴:刚果(金)战略矿产市场监管控制局9月宣布自10月15日起结束自今年2月以来实施的钴出口禁令,预计2026-2027年钴出口配额为9.66万吨,较2024年产量减少过半,国内钴原料短缺预期增强,钴价重心有望提升。

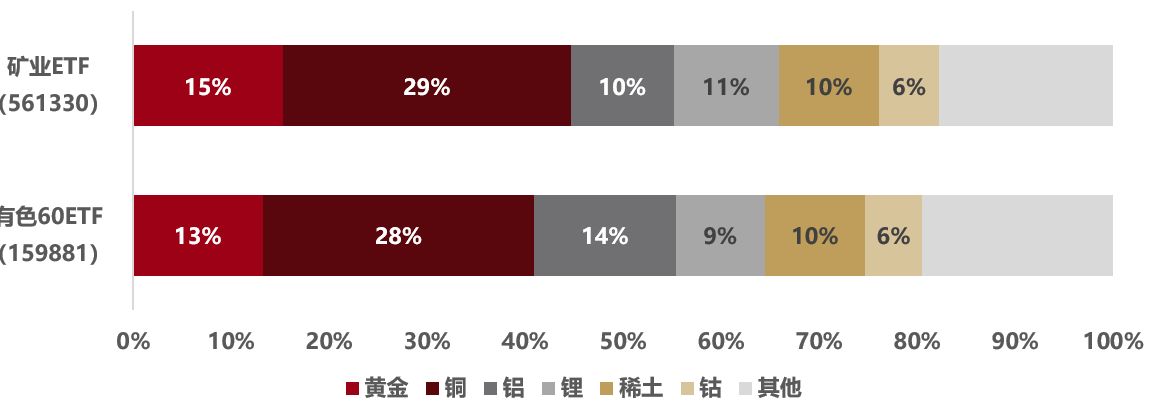

金融属性和商品属性共振,有色金属板块有望多点开花。投资者可以关注聚焦拥有有色金属矿产资源的矿业ETF(561330)和工业金属、贵金属、能源金属与小金属全覆盖的有色60ETF(159881)。从行业分布看,矿业ETF和有色60ETF中的黄金、铜、铝、锂累计占比均超过60%。(数据来源:Wind,截至2025/11/12。行业分布按照申万三级行业分布计算。)感兴趣的投资者可以保持跟踪,把握有色板块中长期的投资价值。

聚焦黄金板块的投资者可以关注黄金基金ETF(518800)和黄金股票ETF(517400)。黄金基金ETF(518800)直接投资在实物黄金上,价格或者净值的走势与国内黄金价格走势相同,黄金税改后具备场内交易的税负优势。黄金股票ETF(517400)标的指数是中证沪深港黄金产业股票指数,该指数从A股和港股市场中选取50只涉及黄金采掘、冶炼及销售等业务的上市公司证券作为指数样本,覆盖黄金采掘、冶炼、销售等全产业链环节,本身是权益资产,存在高波动特性,在金价上涨时或收获更大弹性。