在波动加剧的资本市场中,如何在控制风险的前提下捕捉收益,成为投资者关注的核心命题。市场再度迈上4000点后,“恐高”情绪再度蔓延,在居民存款搬家的大背景下,如何严控回撤,南方智信混合交出了自己的答卷。

成立于市场尚不明朗的2023年9月,在市场持续低迷阶段,基金经理张延闽用独特的投资框架大幅跑赢同期业绩基准。

从胜率与赔率的动态平衡,到行业均衡的分散布局,再到长期绝对收益的坚守,三维一体的投资策略,使得基金取得成立来亮眼的业绩表现,同时为投资者创造不同市场环境中持续提供稳健收益的解决方案。

胜率与赔率双轮驱动,逆向布局穿越风格轮动

国内外大环境的变化与市场波幅持续加大,把握“胜率”与“赔率”的平衡尤为关键。南方智信混合的基金经理张延闽是一名资深老将,具备15年从业经验和10年基金管理经验,个人能力圈涉猎行业广泛,善于把握个股胜率。

经验之外,张延闽最值得关注的是他的投资框架,通过左侧逆向策略捕捉被错杀的优质资产,同时,组合调整灵活以应对市场变化,避免单一风格依赖。这种“不聚焦一类风格”的思路,让南方智信混合在不同市场周期中均能保持竞争力。

逆向选股是张延闽的“杀手锏”,他十分善于在错杀中寻找“好公司”和“好价格”,同时,能根据市场风格灵活切换和调仓,配置能力可圈可点。

回顾2023年南方智信混合成立时,市场转向红利风格,他通过深入研究挖掘业绩稳定、分红能力强但估值处于低位的企业配置。

步入2024年,他又敏锐地捕捉到机会,根据南方智信混合2024年一季度末的持仓调整情况来看,他提前布局了小盘成长与小盘价值,并进行均衡配置,彼时市场对小盘股的关注度尚未完全提升,部分标的估值处于历史低位。

随着三季度市场情绪回暖,基金转向更具进攻性的小盘成长风格,精准把握了成长股的估值修复行情。2025年一季度,他又顺应市场趋势调整为大盘成长风格,充分享受龙头企业的业绩增长红利。

以估值为舵,张延闽的逆向投资逻辑清晰且坚定,既要筛选具备长期竞争力的“好公司”,也要等待市场情绪错配带来的“好价格”。这种逆向布局并非盲目对抗市场,而是建立在对企业基本面的深度研究之上。

张延闽团队会通过跟踪财务数据、产业链调研、管理层访谈等多维度分析,判断企业内在价值与市场价格的偏离度,在市场恐慌时布局、乐观时适度兑现,实现胜率与赔率的双重保障。

行业均衡布局,双重均衡策略

为进一步控制风险,张延闽为南方智信混合设计了“3:3:3”的持仓结构,即三分之一个股在当年战胜市场、三分之一跟住市场节奏、三分之一控制落后幅度。

2024年二季度市场调整期间,部分前期涨幅较高的成长股回调,但组合中跟住市场节奏的价值股与抗跌性较强的防御性个股表现稳定,使基金整体回撤控制在同类产品较低水平;而在三季度市场反弹阶段,成长股则成为业绩增长的主力,以战胜市场的收益带动基金净值快速回升。

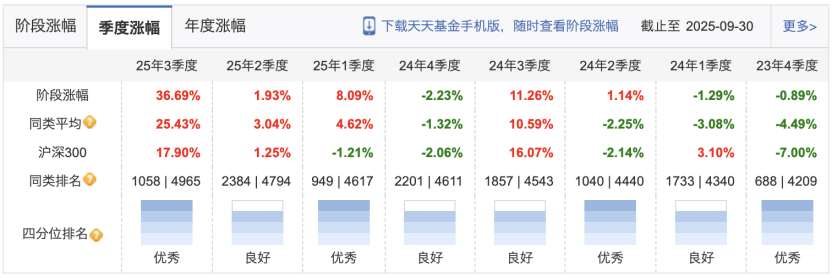

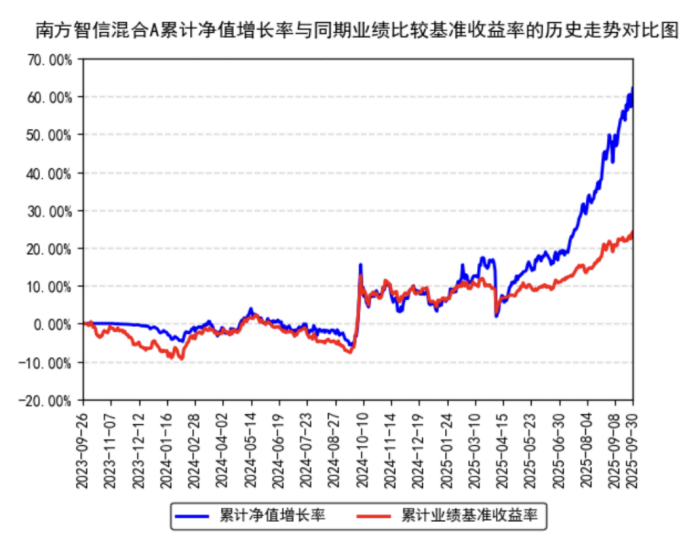

南方智信混合不同阶段的业绩数据,也说明了该策略的有效性,上涨时弹性更佳,下跌时回撤控制更为优秀。南方智信混合第三季度报告显示,截至9月30日,南方智信混合A自成立以来总回报为62.11%,而同期业绩比较基准为24.20%。

在行业配置上,张延闽也有自己的“铁律”,管理南方智信混合的过程中,他严守“单一行业配置不超30%”的规定,严控行业集中带来的风险。这条“铁律”避免了因行业政策变动、周期波动等因素导致业绩大幅回撤。

南方智信混合的基金三季报显示,基金季度内对前十大持仓进行部分调整,减持火电、快递、船舶制造的仓位,加仓家电、半导体、港股互联网。张延闽在季报中表示:“根据季度归因分析,本次调整当期产生显著的调仓正贡献。我们做这次资产置换的原因有两个:第一,自下而上个股性价比的优化;第二,为 2026 年的资产配置做布局。”

既追求行业布局及商业模式的多元化,又在配置上尽可能分散,这是张延闽的双重均衡策略。

在漫长的从业生涯中,张延闽逐步拓展自己的能力圈,他很喜欢曾国藩的实用主义,结硬寨,打呆战,善战者无赫赫之功。从早年覆盖中游制造业起步,逐步拓展能力圈,形成了横跨汽车、医药生物、计算机、电力设备等多领域的研究体系。

商业模式是企业穿越经济周期的“压舱石”,张延闽曾在访谈中表示,依靠板块和仓位大幅波动战胜市场是“屠龙之技”,长远来看,基金经理应培养综合投资能力,通过多元布局应对市场变化。

行业分散作为基本逻辑,张延闽更注重挖掘不同商业模式下的优质企业,形成“高ROE驱动+稳定现金流分红+创新高增长”的多元组合。多元化商业模式配置使基金在不同经济周期中均能找到业绩增长点。经济扩张期,创新高增长类个股受益于需求提升;经济平稳期,高ROE消费龙头表现稳健;经济下行期,稳定分红类标的则成为防御主力。

在这一理念的指导下,南方智信混合经历了牛熊市场风格切换,仍旧大幅跑赢业绩比较基准,展现出穿越周期的韧性。

以长期绝对收益为导向,“种子思维”布局长期价值

在投资中,摒弃短期投机思维是“长胜”的秘诀。张延闽始终以“长期绝对收益”为核心目标,通过精细化的组合管理,为持有人创造持续回报。

张延闽曾在一次分享中提及自己的“种子思维”选股逻辑,他将选股比作培育种子,“希望选到的种子大概率生根发芽,但不要在同一时间开花。” 通过筛选具备长期成长潜力的企业,让不同标的在不同阶段贡献收益,最终实现组合“长赢”。

知行合一,张延闽切实地落实这一选股逻辑,个股集中度高,擅长平衡胜率和赔率,用“高胜率”的资产筑底,辅以“高赔率”的资产增加组合收益。不仅如此,张延闽拥有着较强的择时、择券能力,偏好左侧布局,擅长逆向投资。

投资策略加持之下,如何帮助普通投资者“赚到钱”和“持续赚钱”是选择基金的核心标准。张延闽在投资决策中始终将“绝对收益”放在首位,当市场出现系统性风险时,优先控制回撤;当市场机会来临时,适度提升仓位捕捉收益。将“涨得多、跌得少”作出实绩,持续提升投资者的持有信心和持有体验,符合长期绝对收益的产品定位。

从南方智信混合同期业绩与业绩比较基准收益率的历史走势比较,可以看出,在市场回撤时,基金回撤较业绩基准更低,而在市场上行阶段,收益放大的趋势更为明显,超额回报能力十分突出。

展望后市,张延闽仍旧乐观,他表示:“我们依然以乐观积极的态度去看待权益市场。期待4季度能发掘更多结构性增长带来的投资机会,争取为持有人创造更好更稳定的投资回报。”